СТРАХОВЫЕ ВЗНОСЫ

|

Что меняется

|

Начало действия

|

Изменения

|

Документ

|

|

Расчет по страховым взносам

|

С I квартала 2017 года (бланк принят)

|

Новый расчет, по которому налогоплательщики будут отчитываться перед ФНС по суммам исчисленных взносов. Срок сдачи – не позднее 30-го числа месяца, следующего за отчетным периодом.

За I квартал 2017 года такая форма представляется не позже 2 мая.

|

Приказ ФНС России от 10.10.2016 № ММВ-7-11/551@

|

|

4-ФСС (только травматизм)

|

С I квартала 2017 года (бланк принят)

|

В новой 4-ФСС останутся раздел по взносам на травматизм, сведения о медосмотрах, спецоценке.

|

Приказ ФСС РФ от 26.09.2016 № 381

|

|

Сведения о страховом стаже сотрудников (ПФР)

|

За 2017 год

|

О стаже застрахованных лиц нужно отчитываться в ПФР отдельно, а не в составе формы РСВ-1. Форма подачи таких данных еще не утверждена. Ее требуется направить не позже 1 марта года, следующего за отчетным.

Впервые эти сведения надо представить за 2017 год не позднее 01.03.2018.

|

Федеральный закон от 03.07.2016 № 250-ФЗ (подп. «в» п. 4 ст. 2)

|

|

СЗВ-М

|

С 01.01.2017

|

Меняется срок сдачи. С 01.01.2017 отчет по форме СЗВ-М можно будет сдавать до 15-го числа месяца, следующего за отчетным.

|

Федеральный закон от 03.07.2016 № 250-ФЗ (подп. «г» п. 4 ст. 2)

|

С 01.01.2017 контролировать уплату взносов на ВНиМ, ОПС и ОМС будут налоговые органы (п. 3 ст. 8, п. 2.1 ст. 31 НК РФ в редакции, действующей с 01.01.2017).

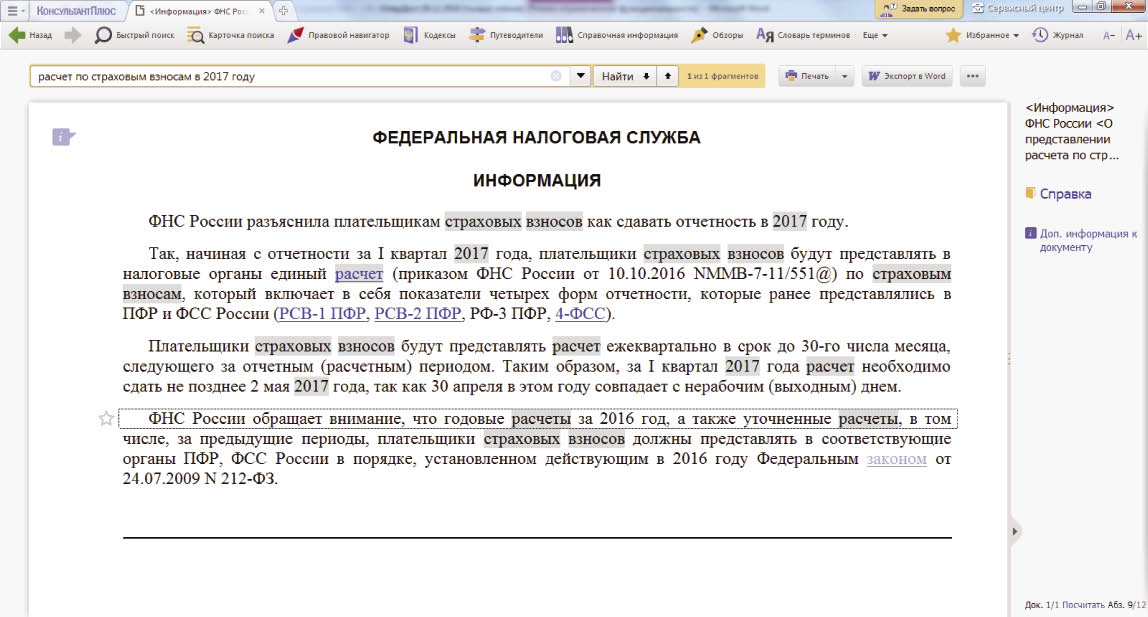

Как отчитываться по взносам на ОПС, ОМС и ВНиМ

Формы РСВ-1 и 4-ФСС за 2016 год и более ранние отчетные (расчетные) периоды, а также «уточненки» за эти периоды надо подавать в ПФР и ФСС по старым правилам (Письмо ФСС от 17.08.2016 № 02-09-11/04-03-17282 (п. 1), Информация ФСС, Информация ПФР, Информация ФНС).

Отчетность за периоды 2017 года нужно сдавать в ИФНС. Форма единого расчета по страховым взносам (на ОПС, ОМС и ВНиМ) утверждена приказом ФНС от 10.10.2016 № ММВ-7-11/551@. Новый расчет заменяет несколько ранее представляемых в ПФР и ФСС форм отчетности: формы РСВ-1 ПФР, РСВ-2 ПФР и РВ-3 ПФР; форму 4-ФСС. В нем оптимизирован состав показателей, идентифицирующих работника и работодателя, а также сокращены лишние и дублирующие показатели.

Срок сдачи станет общим и для электронной, и для бумажной формы. Расчет необходимо будет представить (п. 6 ст. 6.1, п. 7 ст. 431 НК РФ в редакции, действующей с 01.01.2017, Письмо Минфина от 17.11.2016 № 03-04-05/68069, Информация ФНС):

- за I квартал 2017 года – не позднее 02.05.2017 (30 апреля – воскресенье);

- за полугодие 2017 года – не позднее 31.07.2017 (30 июля – воскресенье);

- за 9 месяцев 2017 года – не позднее 30.10.2017;

- за 2017 год – не позднее 30.01.2018.

Как отчитываться по персонифицированному учету

С 2017 года в ПФР надо будет сдавать (пп. 2, 2.2 ст. 11 Закона № 27-ФЗ в редакции, действующей с 01.01.2017, Информация ФНС):

- форму СЗВ-М – не позднее 15-го числа месяца, следующего за отчетным;

- сведения о стаже работников – не позднее 1 марта года, следующего за отчетным, т.е. впервые эти сведения следует представить 01.03.2018. Форма будет утверждена.

Кто будет проверять

Камеральные и выездные проверки по взносам за периоды с 2017 года станут проводить налоговые органы.

Однако правильность выплаты соцстраховских пособий будет проверять ФСС в порядке, установленном Законом № 255-ФЗ, на основании информации, полученной от ФНС (Информация ФСС).

Исчисление и уплату взносов за периоды до 01.01.2017 будут проверять фонды (Информация ФСС, Информация ПФР).

Как платить взносы на травматизм

Правила уплаты взносов на травматизм в 2017 году не изменятся. Отчитываться надо будет по новой форме 4-ФСС (Письмо ФСС от 17.08.2016 № 02-09-11/04-03-17282 (п. 7)).

При камеральной проверке инспекция вправе истребовать данные о суммах, не облагаемых страховыми взносами (изменения предусмотрены Федеральным законом от 30.11.2016 № 401-ФЗ)

Проводя камеральную проверку расчета по страховым взносам, инспекция теперь может истребовать у юрлица сведения и документы, которые подтверждают обоснованность отражения сумм, не подлежащих обложению взносами, а также сведения и документы, которые подтверждают обоснованность применения пониженных тарифов взносов (п. 8.6 ст. 88 НК РФ).

По правилам, действовавшим до 2017 года, подобными полномочиями наделялись ПФР и ФСС. Однако с периодов, начавшихся не ранее 2017 года, согласно общему правилу камеральные проверки по взносам проводят налоговые органы, руководствуясь требованиями НК РФ, а фонды проверяют прошлые периоды.

До 1 января 2017 года НК РФ допускал истребование инспекцией документов и сведений при камеральной проверке только в некоторых случаях. Например, когда по проверяемому налогу юрлицо применило льготу.

В ИФНС потребуется сообщать о полномочиях обособленных подразделений

С 2017 года у плательщиков страховых взносов (головных организаций) появилась новая обязанность. С этого года им нужно будет сообщать в ИФНС по местонахождению головной организации о том, что их обособленное подразделение (филиал, представительство) на территории России наделено (или лишено) полномочиями по начислению выплат и вознаграждений физическим лицам. Сообщать об этом нужно в течение одного месяца с момента наделения (лишения) такими полномочиями (подп. 7 п. 3.4 ст. 23 НК РФ). Однако имейте в виду, что данная обязанность распространяется только на обособленные подразделения, которые наделили (лишили) полномочиями в 2017 году и позднее. Если же выплаты и вознаграждения физлицам начислялись обособленными подразделениями и прежде (например, в 2016 году), то ничего сообщать в ИФНС не требуется. Об этом прямо сказано в п. 2 ст. 5 Федерального закона от 03.07.2016 № 243-ФЗ. Формы указанных сообщений и порядок их передачи налоговикам в электронном виде должна определить ФНС.

НАЛОГ НА ПРИБЫЛЬ

|

Что меняется

|

Начало действия

|

Изменения

|

Документ

|

|

Декларация по налогу на прибыль

|

С годовой отчетности за 2016 год

|

Декларация принята. За год отчитываемся по новой форме. Срок сдачи новой декларации – до 28 марта 2017 года.

|

Приказ ФНС России от 19.10.2016 № ММВ-7-3/572@

|

|

Изменение ставок

|

С 01.01.2017

|

Общая ставка останется без изменения – 20%. Изменения в распределении между региональным и федеральным бюджетом – 3% и 17% соответственно (вместо 2% и 18% в 2016 году).

|

Федеральный закон от 30.11.2016 № 401-ФЗ

|

|

Появляются ограничения на перенос убытков

|

С 01.01.2017

|

Минфин вводит ограничение на уменьшение прибыли за счет убытков прошлых лет. Прибыль можно будет уменьшить за счет убытков не более чем на 50% (сейчас до 100%). Одновременно снимается ограничение по количеству лет списания убытков.

|

Федеральный закон от 30.11.2016 № 401-ФЗ

|

Новая форма декларации по налогу на прибыль организаций, утвержденная приказом ФНС России от 19.10.2016 № ММВ-7-3/572@, действует с 2017 года для декларации по налогу на прибыль организаций за 2016 год.

Новая форма дает возможность уменьшать налог на прибыль к уплате в бюджет субъекта РФ на сумму уплаченного торгового сбора; рассчитывать налог для организаций – участников свободной экономической зоны на территориях Республики Крым и Севастополя, для организаций – резидентов территории опережающего социально-экономического развития, для организаций, осуществляющих социальное обслуживание граждан; отражать корректировки цен контролируемых сделок; исчислять налог на прибыль организаций с сумм прибыли контролируемых иностранных компаний.

Теперь в декларации по налогу на прибыль 37 листов: титульный лист, разд. 1, лист 02 и приложения к нему, листы 03, 04, 05, 06, 07, 08, 09 (с двумя приложениями к листу 09), приложения 1 и 2 к декларации. Но это не значит, что нужно заполнять все ее разделы.

Все налогоплательщики сдают титульный лист, подраздел 1.1, лист 02, приложения 1 и 2 к листу 02. Остальные разделы заполняются и представляются в налоговую инспекцию в рамках декларации по налогу на прибыль только в том случае, если имелись соответствующие доходы, расходы, убытки и операции либо велась соответствующая разделам декларации деятельность.

С 1 января уплачивать налог на прибыль нужно по-новому – не 2% и 18%, а 3% и 17% (Федеральный закон от 30.11.2016 № 401-ФЗ)

Закон об этих новшествах опубликован 30 ноября. Новые правила бухгалтеры будут применять в 2017–2020 годах.

Общая ставка 20% по налогу на прибыль останется прежней. Цель изменений – временно перераспределить поступления между бюджетами.

В 2017–2020 годах бухгалтер (согласно изменениям) будет заполнять платежки по налогу на прибыль так: в федеральный бюджет – на 3% налоговой базы вместо 2%, в бюджет субъекта – на 17% базы вместо 18%.

Для отдельных категорий налогоплательщиков региональные власти могут уменьшать ставку, по которой налог зачисляется в бюджет субъекта. Сейчас она не должна быть менее 13,5%. С 1 января этот лимит снизится до 12,5%.

Размер переносимого убытка по налогу на прибыль временно ограничен (изменения предусмотрены Федеральным законом от 30.11.2016 № 401-ФЗ)

В отчетные и налоговые периоды с 1 января 2017 года по 31 декабря 2020 года базу нельзя уменьшать на сумму убытков прошлых периодов больше чем на 50% (п. 2.1 ст. 283 НК РФ). Это нововведение не затрагивает базу, к которой применяются некоторые специальные ставки по налогу на прибыль. Например, ставки для организаций – участников региональных инвестиционных проектов.

Изменения касаются убытков, понесенных за налоговые периоды, начинающиеся с 1 января 2007 года.

Снято 10-летнее ограничение на перенос убытков прошлых лет (изменения предусмотрены Федеральным законом от 30.11.2016 № 401-ФЗ)

Сумму убытка теперь можно переносить на все последующие годы, а не только в течение 10 лет, как это было раньше (п. 2 ст. 283 НК РФ). Новшество касается убытков, понесенных за налоговые периоды, начинающиеся с 1 января 2007 года.

ФНС объяснила, как в декларации по налогу на прибыль отражать убытки прошлых лет (Письмо ФНС России от 09.01.2017 № СД-4-3/61@)

Пояснения ведомства вызваны тем, что начиная с первого отчетного периода 2017 года изменился порядок переноса убытков на будущее при расчете налога на прибыль. Изменение пока не учтено в форме декларации. Срок подачи отчетности за I квартал этого года – не позднее 28 апреля.

В отчетные и налоговые периоды с 1 января этого года по 31 декабря 2020 года базу по налогу на прибыль нельзя уменьшать на сумму убытков прошлых налоговых периодов больше чем на 50%. Это относится к убыткам, которые понесены за периоды, начинающиеся с 1 января 2007 года. Временное ограничение не распространяется на налоговую базу, к которой применяются некоторые специальные ставки по налогу на прибыль. Например, ставки для организаций – участников региональных инвестиционных проектов.

ФНС сообщила, что новшество нужно учитывать при заполнении декларации по налогу на прибыль начиная с первого отчетного периода 2017 года, то есть с I квартала 2017 года.

Приведем примеры заполнения некоторых строк Приложения № 4 к Листу 02 декларации, встречающиеся в письме ведомства. Так, показатель по строке 150 не может быть больше 50% показателя по строке 140. В остатках неперенесенных убытков на начало налогового периода по строкам 010, 040–130 Приложения № 4 к Листу 02 декларации могут быть учтены убытки, понесенные налогоплательщиком начиная с убытков за 2007 год.

Следует отметить, что Приложение № 4 к Листу 02 включается в состав декларации только за I квартал и налоговый период. Так установлено в Порядке заполнения декларации по налогу на прибыль.

Обратим внимание, что при оформлении декларации за 2016 год временное ограничение размера переносимого убытка учитывать не нужно. А значит, следует руководствоваться правилами, установленными в Порядке заполнения Приложения № 4 к Листу 02. Там указано, что показатель по строке 150 не может быть больше показателя строки 140.

Можно ожидать, что в связи с изменением налогового законодательства ФНС уточнит Порядок заполнения декларации по налогу на прибыль.

НДФЛ

|

Что меняется

|

Начало действия

|

Изменения

|

Документ

|

|

3-НДФЛ

|

С годовой отчетности за 2016 год

|

Утверждена новая форма 3-НДФЛ.

В форме появились строки для торгового сбора и новые разделы.

|

Приказ ФНС России от 10.10.2016 № ММВ-7-11/552@

|

|

Справка 2-НДФЛ

|

За 2016 год

|

В справке 2-НДФЛ нужно будет отдельно показывать премии:

2002 – премии по условиям трудовых или коллективных договоров.

2003 – вознаграждения, выплаченные за счет чистой прибыли.

С 26.12.2016 коды вычетов на детей изменились.

|

Приказ ФНС России от 22.11.2016 № ММВ-7-11/633@

|

Приказом Федеральной налоговой службы от 10.10.2016 № ММВ-7-11/552@ с отчетности за 2016 год изменена форма декларации 3-НДФЛ. Полностью переизданы разд. 2, лист Б, лист Д2, лист З. Скорректированы лист Е1 и лист И. Внесены изменения в Порядок заполнения формы 3-НДФЛ, в том числе уточнены коды видов доходов.

Напомним, что налоговую декларацию по форме 3-НДФЛ обязаны представить лица, указанные в ст. ст. 227 и 228 НК РФ (в частности, индивидуальные предприниматели, применяющие общую систему налогообложения, частные нотариусы, а также лица, занимающиеся частной практикой, физические лица, получающие доходы согласно гражданско-правовым договорам от физических лиц, не являющихся налоговыми агентами).

Новый вариант формы 3-НДФЛ по-прежнему состоит из титульного листа, разделов 1, 2, листов А, Б, В, Г, Д1, Д2, Е1, Е2, Ж, З, И. При этом в нем учтены многочисленные поправки в Налоговый кодекс РФ.

Справочник «Коды видов доходов» требуется для заполнения строки 020 листа А «Доходы от источников в Российской Федерации». Этот справочник приведен в Приложении № 4 к Порядку заполнения декларации.

Какие коды доходов и вычетов надо указывать в справке 2-НДФЛ

Доходы и вычеты отражаются в справке по кодам, утвержденным приказом ФНС от 10.09.2015 № ММВ-7-11/387@.

С 26.12.2016 некоторые коды изменились. Например, раньше доход в виде премии отражался по коду 2000, а теперь – 2002. Кодом 2003 надо будет обозначить, например, премию к празднику за счет прибыли юрлица. Для одинарного вычета на первого ребенка раньше был один код – 114. Сейчас, если этот вычет предоставлен родителю или супругу родителя, он указывается по коду 126, а если опекуну, попечителю или приемному родителю – по коду 130.

С учетом внесенных изменений коды видов доходов и вычетов применяются при заполнении формы 2-НДФЛ за 2016 год.

НДС

|

Что меняется

|

Начало действия

|

Изменения

|

Документ

|

|

Декларация по НДС

|

С I квартала 2017 года

|

Изменения касаются номеров ГТД, отображения вычетов по НДС, предъявленному подрядчиком, и др.

|

Приказ ФНС России от 20.12.2016 № ММВ-7-3/696@ (вступает в силу 12 марта 2017 года)

|

|

Пояснения к декларации по НДС

|

01.01.2017

|

В ходе камеральной проверки ФНС имеет право запросить пояснение к декларации по НДС. В 2016 году их можно представлять в произвольной форме. Начиная с 2017 года допускается только передача электронного варианта по ТКС. Пояснения, представленные на бумажном носителе, не будут считаться сданными. Формат пока не утвержден.

|

Федеральный закон от 01.05.2016 № 130-ФЗ

|

|

Формат счета-фактуры

|

С 01.07.2017

|

До 01.07.2017 действуют два формата счета-фактуры – старый и новый. С 01.07.2017 для электронного документооборота можно будет использовать только формат, утвержденный Приказом ФНС России от 24.03.2016 № ММВ-7-15/155@. Новый формат применяется и в отношении документов на отгрузку.

|

Приказ ФНС России от 24.03.2016 № ММВ-7-15/155@

|

Отчитаться по НДС за I квартал 2017 года юридическим лицам нужно будет по обновленной форме

ФНС изменила действующую форму декларации по НДС. Приказ вступает в силу 12 марта. А значит, обновленная форма подается начиная с отчетности за I квартал этого года. Срок представления – не позднее 25 апреля.

Примечательно, что это первое уточнение формы декларации по НДС с момента ее утверждения в 2014 году.

Выделим наиболее заметные изменения формы:

- в Приложении 1 к разделу 8 (продолжение), а также в Продолжении раздела 8 поле 150 «Номер таможенной декларации» разбито на несколько полей, каждое из которых имеет такой же код. При этом изменено наименование поля. Теперь оно называется «Регистрационный номер таможенной декларации»;

- заменены штрихкоды на отдельных страницах декларации;

- на титульном листе не предусмотрено место для печати. Изменение имеет значение для ООО и АО и вызвано тем, что обязанность иметь печать стала их правом с 7 апреля 2015 года.

Противоречия в электронной декларации по НДС нельзя пояснять в бумажном документе

Федеральным законом № 130-ФЗ в п. 3 ст. 88 НК РФ внесены изменения, которые с 01.01.2017 обязывают плательщиков НДС, представляющих декларацию в электронной форме, при проведении камеральной проверки такой декларации направлять пояснения в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота. При представлении пояснений на бумажном носителе они не считаются представленными. Формат пояснений будет в ближайшее время установлен ФНС.

Кроме того, с указанной даты за непредставление (несвоевременное представление) пояснений, предусмотренных п. 3 ст. 88 НК РФ, в том случае, если налогоплательщик не подал в установленный срок уточненную налоговую декларацию, на него может быть наложен предусмотренный п. 1 ст. 129.1 НК РФ штраф в размере 5 000 рублей, а при повторном нарушении в течение календарного года – штраф в размере 20 000 рублей в соответствии с п. 2 ст. 129.1 НК РФ. См. п. 13 ст. 1, часть 3 ст. 2 Федерального закона от 01.05.2016 № 130-ФЗ.

Обновленный формат электронного счета-фактуры

В связи с изданием Приказа ФНС России от 24.03.2016 № ММВ-7-15/155@ прежний формат электронного счета-фактуры, утвержденный Приказом ФНС России от 04.03.2015 № ММВ-7-6/93@, утрачивает силу с 01.07.2017.

В то же время в период с 07.05.2016 по 30.06.2017 налогоплательщики вправе создавать счета-фактуры в электронной форме как по обновленному формату, утвержденному приказом ФНС России от 24.03.2016 № ММВ-7-15/155@, так и по прежнему формату счета-фактуры, утвержденному приказом ФНС России от 04.03.2015 № ММВ-7-6/93@.

Причем счета-фактуры, созданные в электронной форме в период до 01.07.2017 по формату, утвержденному приказом ФНС России от 04.03.2015 № ММВ-7-6/93@, будут приниматься налоговыми органами в период с 07.05.2016 по 31.12.2020 (пп. 2, 3, 4 приказа ФНС России от 24.03.2016 № ММВ-7-15/155@).

Сама форма счета-фактуры не изменена. Обновление связано с тем, что с 01.01.2015 налогоплательщики могут добавлять в счет-фактуру дополнительную информацию.

Прежний формат счета-фактуры, утвержденный приказом ФНС России от 04.03.2015 № ММВ-7-6/93@, разрешал вводить дополнительные реквизиты, но не обеспечивал возможность передачи счета-фактуры с дополнительной информацией (известного ранее как УПД) в электронном виде. Обновленный формат решил эту проблему.

Таким образом, начиная с 1 июля 2017 года счета-фактуры в электронной форме нужно составлять только по формату, утвержденному п. 1 приказа ФНС России от 24.03.2016 № ММВ-7-15/155@. Такие выводы следуют из пп. 2, 3 приказа ФНС России от 24.03.2016 № ММВ-7-15/155@.

ТРАНСПОРТНЫЙ НАЛОГ

|

Что меняется

|

Начало действия

|

Изменения

|

Документ

|

|

Декларация по транспортному налогу

|

С годовой отчетности за 2016 год

|

В новой декларации появились поля для указания сроков постановки и снятия транспортного средства с учета, а также строки для указания информации о произведенных платежах в систему «Платон».

|

Приказ ФНС России от 05.12.2016 № ММВ-7-21/668@

|

Организации могут подать декларацию по транспортному налогу за 2016 год по новой форме (Информация ФНС России)

ФНС сообщила, что так поступить налогоплательщик может по своей инициативе, хотя новая форма декларации по транспортному налогу применяется с представления отчета за 2017 год.

Ведомство отмечает, что налогоплательщику для отчета за 2016 год может понадобиться новая форма декларации, например, если необходимо применить льготу за транспортное средство, по которому в 2016 году внесена плата по системе «Платон».

С 3 июля 2016 года НК РФ предусматривает, что по итогам года организации – владельцы большегрузов уменьшают сумму транспортного налога на сумму платы за вред дорогам, перечисленную в этом году. Действие этой льготы распространяется на правоотношения, возникшие с 1 января 2016 года.

При заполнении разд. 2 этой декларации по грузовику, за который вы вносите плату «Платону», укажите:

Декларацию за прошедший год организациям следует подать не позднее 1 февраля 2017 года. Прежде чем для этого использовать новую форму, лучше все-таки уточнить в своей инспекции, сможет ли она принять такую отчетность.

ЕНВД

|

Что меняется

|

Начало действия

|

Изменения

|

Документ

|

|

Декларация по ЕНВД

|

С I квартала 2017 года

|

Новую декларацию сдаем начиная с отчета за I квартал 2017 года. Изменения связаны с тем, что с 1 января 2017 года ИП на ЕНВД сможет вычитать из единого налога на вмененный доход страховые взносы «за себя», а не только за работников.

|

Приказ ФНС России от 19.10.2016 № ММВ-7-3/574@

|

С отчетности за I квартал 2017 года декларацию по ЕНВД нужно подавать по измененной форме

Форму обновила ФНС. Срок представления декларации за указанный период – не позднее 20 апреля 2017 года.

Изменения формы декларации по ЕНВД технические. Например, заменены штрихкоды на всех страницах. Отчитаться за IV квартал 2016 года нужно по нынешней форме не позднее 20 января 2017 года (п. 2 приказа ФНС от 19.10.2016 № ММВ-7-3/574@). После этого «старую» форму применять нельзя. Это особенно важно, так как подача декларации по недействующей форме может повлечь для организации негативные последствия. По мнению Минфина, среди них – штраф за несвоевременное представление декларации. А вот суды считают иначе: подача отчетности по недействующей форме не влечет ответственности.

Рекомендуем организациям, несмотря на положительную тенденцию в судебной практике, применять актуальные формы деклараций. Суд, скорее всего, поддержит налогоплательщика, но можно потерять время.

УСН

|

Что меняется

|

Начало действия

|

Изменения

|

Документ

|

|

Декларация по УСН

|

С годовой отчетности за 2016 год

|

Изменения претерпела та часть декларации, которую должны заполнять налогоплательщики УСН с объектом налогообложения «доходы», потому что для некоторых из них с 01.01.2016 установлены пониженные налоговые ставки (ст. 346.20 НК РФ).

Для налогоплательщиков с объектом налогообложения «доходы за вычетом расходов» разделы новой декларации не изменились.

|

Приказ ФНС России от 26.02.2016 № ММВ-7-3/99@

|

|

Форма Книги доходов и расходов

|

С 1 января 2018 года

|

В Книгу доходов и расходов добавлен раздел V – для торгового сбора. Раздел должны будут заполнять организации и ИП на УСН «доходы».

|

Приказ Минфина России от 07.12.2016 № 227н

|

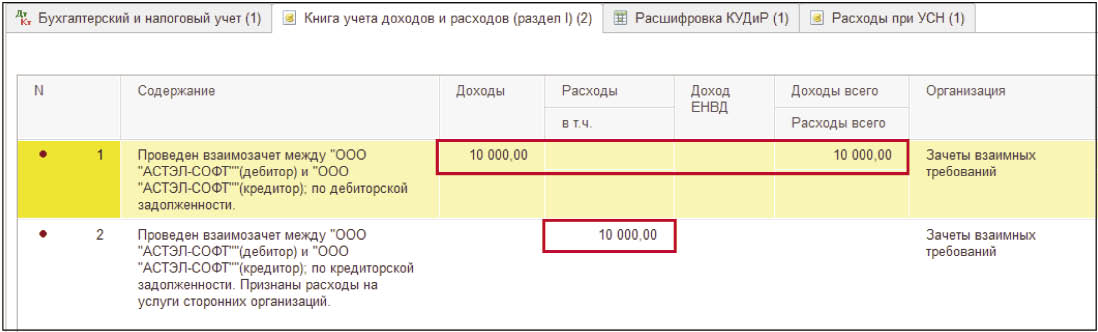

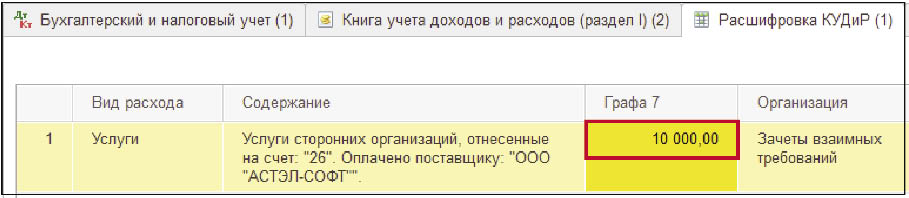

Вступает в силу новая форма налоговой декларации по УСН и порядок ее заполнения

Приказом ФНС России от 26.02.2016 № ММВ-7-3/99@ утверждены форма, Порядок заполнения, а также формат представления в электронной форме налоговой декларации по налогу, уплачиваемому при УСН, а Приказ ФНС России от 04.07.2014 № ММВ-7-3/352@ признан утратившим силу.

В форме, утвержденной приказом ФНС России от 26.02.2016 № ММВ-7-3/99@, в частности, реализована возможность отражения в декларации суммы торгового сбора, уменьшающей сумму исчисленного налога при УСН, а также сумм налога, исчисленных с применением ставки 0% в соответствии с п. 4 ст. 346.20 НК РФ.

Для проверки корректности заполнения декларации по УСН, форма которой утверждена приказом ФНС России от 26.02.2016 № ММВ-7-3/99@, вы можете воспользоваться Контрольными соотношениями показателей налоговой декларации по налогу, уплачиваемому в связи с применением УСН (направлены Письмом ФНС России от 30.05.2016 № СД-4-3/9567@).

В Книгу учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, включен новый раздел

Речь идет о разделе V «Сумма торгового сбора, уменьшающая сумму налога, уплачиваемого в связи с применением упрощенной системы налогообложения (авансовых платежей по налогу), исчисленного по объекту налогообложения от вида предпринимательской деятельности, в отношении которого установлен торговый сбор, за отчетный (налоговый) период».

Кроме того, некоторые абзацы изложены в новой редакции, а часть признана утратившей силу.

СТАТИСТИКА

|

Что меняется

|

Начало действия

|

Изменения

|

Документ

|

|

Статистика ТЗВ-МП

|

За 2016 год подается до 01.04.2017

|

Сдают все малые предприятия (с численностью сотрудников от 15 до 100 человек).

|

Приказ Росстата от 29.07.2016 № 373

|

Новый формат отчетности Росстат утвердил Приказом от 29.07.2016 № 373. В документе утверждена единовременная форма федерального статистического наблюдения № ТЗВ-МП «Сведения о расходах на производство и продажу продукции (товаров, работ и услуг) и результатах деятельности малого предприятия за 2016 год», а также указания по ее заполнению. Теперь все предприниматели должны отчитаться за 2016 год по новой форме. В указаниях к заполнению отчета сказано, что его представляют юридические лица, включая крестьянские и фермерские хозяйства, являющиеся малыми предприятиями.

Стоит отметить, что форма служит только для получения сводной статистической информации и не может быть предоставлена третьим лицам. В нее включаются данные в целом по компании. Другими словами, по всем филиалам и структурным подразделениям независимо от их местонахождения.

Организация заполняет отчет и представляет его в Росстат по месту своего нахождения или по адресу фактического осуществления деятельности. Руководитель фирмы назначает должностных лиц, уполномоченных представлять информацию от имени предприятия. Обратите внимание: в адресной части указывается полное название предприятия в соответствии с учредительными документами, а затем в скобках – краткое наименование. При этом по строке «Почтовый адрес» указывается название субъекта РФ, юридический адрес с почтовым индексом. Если же реальный адрес не совпадает с юридическим, то указывается фактическое местонахождение компании.

Стоит отметить, что организация должна обязательно указать в кодовой части формы код Общероссийского классификатора предприятий и организаций (ОКПО). Его выдает территориальный орган Росстата, делая специальное уведомление о присвоении.

Подведем итог: изменения в отчетности в 2017 году призваны облегчить жизнь налогоплательщикам. Однако по предварительным оценкам тех же бухгалтеров – представителей налогоплательщика, облегчение это относительное. И не станет ли заполнение этой отчетности куда более трудозатратным, чем сдача старых расчетов, – покажет только практика. А в данной статье мы постарались проанализировать наиболее важные изменения в отчетности, что, надеемся, будет вам полезно в работе в 2017 году.