Статьей 60.1 Трудового кодекса Российской Федерации (далее – ТК РФ) работнику предоставлено право заключать трудовые договоры о выполнении в свободное от основной работы время другой регулярной оплачиваемой работы у того же работодателя (внутреннее совместительство) и (или) у другого работодателя (внешнее совместительство).

Трудовой кодекс в ст. 282 раскрывает понятие «совместительство» – это выполнение работником другой регулярной оплачиваемой работы на условиях трудового договора в свободное от основной работы время.

Для выполнения работы по совместительству заключается трудовой договор, в котором обязательно должно быть указано, что работа является совместительством.

С определенными категориями работников не может быть заключен трудовой договор о работе по совместительству.

Так, запрещена работа по совместительству:

- на работах с вредными и (или) опасными условиями труда, если основная работа связана с такими же условиями ( часть 5 ст. 282 ТК РФ);

- работникам в возрасте до 18 лет ( часть 5 ст. 282 ТК РФ);

- руководителям организации у другого работодателя без разрешения уполномоченного органа юридического лица, либо собственника имущества организации, либо уполномоченного собственником лица (органа) ( ст. 276 ТК РФ);

- работникам, труд которых непосредственно связан с управлением транспортными средствами или управлением движением транспортных средств, если работа по совместительству непосредственно связана с управлением транспортными средствами или управлением движением транспортных средств. Перечень работ, профессий, должностей, непосредственно связанных с управлением транспортными средствами или управлением движением транспортных средств, утверждается Правительством РФ с учетом мнения Российской трехсторонней комиссии по регулированию социально-трудовых отношений ( ст. 329 ТК РФ);

- спортсменам, тренерам у другого работодателя в качестве спортсмена или тренера без разрешения работодателя по основному месту работы ( ст. 348.7 ТК РФ).

Таким образом, согласно ст. 283 ТК РФ при приеме на работу по совместительству от работника нужно потребовать те же документы, что и для приема на основную работу, кроме трудовой книжки. Иногда от совместителя необходимо затребовать дополнительные документы, в частности:

- если вы принимаете его на тяжелую работу или работу с вредными (опасными) условиями труда – справку о том, что его работа по основному месту работы тяжелой (вредной или опасной) не является ( ст. 282 ТК РФ);

- если вы принимаете его на работу водителем – справку о том, что он не работает на этой же должности по основному месту работы ( ст. 329 ТК РФ);

- если вы принимаете на работу руководителя другой организации – разрешение на совместительство, полученное им от общего собрания участников этой организации или ее совета директоров. Этот документ может быть оформлен в виде выписки из протокола общего собрания участников или заседания совета директоров ( ст. 276 ТК РФ).

Если человек не может представить вам эти документы, получите от него заявление о том, что его должность на основной работе не относится к тем, при которых работа по совместительству запрещена или ограничена. В этом случае вас не смогут оштрафовать за нарушение трудового законодательства.

Трудовой договор с совместителем заключается в те же сроки, что и с работником, для которого работа является основной.

Таким образом, по сути внутреннее совместительство является работой за пределами нормальной продолжительности рабочего времени, но в правовом режиме времени, свободного от основной работы, определенной трудовым договором, при добровольном согласии работника.

Как правило, график работы совместителей является нестандартным, особенно если он также является нестандартным для совместителя и на основном месте работы (работник трудится не каждый день, по гибкому, скользящему графику и др.).

В свою очередь режим работы совместителя отличается от общих правил режима работы остальных работников организации, особенно если вся компания работает по самому распространенному графику работы: с 9.00 до 18.00 либо с 08.00 до 17.00.

И как следствие, в соответствии с частью 1 ст. 100 ТК РФ особый режим работы совместителя должен быть отражен в его трудовом договоре, так как он будет отличаться от общих правил, существующих для остальных работников компании.

Следовательно, в трудовом договоре с совместителем нужно предусмотреть все особенности:

- что работа является для него работой по совместительству ( ст. 282 ТК РФ);

- продолжительность его рабочего времени;

- когда совместитель должен приходить на работу и уходить с нее (в какие дни, в какое время);

- сколько времени он должен работать (по дням недели);

- какие дни являются для него выходными;

- в какое время рабочего дня для такого сотрудника установлен перерыв.

После заключения трудового договора необходимо оформить те же кадровые документы, что и для обычных работников. Однако согласно ст. 66 ТК РФ запись о приеме на работу в трудовой книжке совместителя вы не делаете, ее, по желанию работника, сделает его «основной» работодатель.

Продолжительность рабочего времени совместителей

Статья 284 ТК РФ предусматривает, что «продолжительность рабочего времени при работе по совместительству не должна превышать четырех часов в день. В дни, когда по основному месту работы работник свободен от исполнения трудовых обязанностей, он может работать по совместительству полный рабочий день (смену). Соответственно, в течение одного месяца (другого учетного периода) продолжительность рабочего времени при работе по совместительству не должна превышать половину месячной нормы рабочего времени (нормы рабочего времени за другой учетный период), установленной для соответствующей категории работников».

Вместе с тем указанное ограничение продолжительности рабочего времени при работе по совместительству не применяется в случаях, когда по основному месту работы сотрудник приостановил работу в соответствии с частью 2 ст. 142 ТК РФ (приостановление работы в случае задержки выплаты заработной платы продолжительностью более 15 дней) либо отстранен от работы на основании части 2 или 4 ст. 73 ТК РФ (отстранение от работы согласно медицинскому заключению).

Учет рабочего времени при работе по внутреннему совместительству должен вестись раздельно по основной должности и по совмес-тительству. См.:

Решение Пензенского областного суда от 13.07.2017 по делу № 7-334/2017

Где найти:

Где найти:

ИБ Суды общей юрисдикции

Действующие нормы ТК РФ не возлагают на работодателя обязанность проверять, совпадают ли часы работы его работника по совме-стительству с часами его работы по основному месту работы.

При этом законодательно не установлена и обязанность работника, осуществляющего деятельность по совместительству, представлять справку о графике работы по основному месту работы.

Согласно ст. 285 ТК РФ оплата труда лиц, работающих по совместительству, производится пропорционально отработанному времени, в зависимости от выработки либо на других условиях, определенных трудовым договором.

Лицам, работающим по совместительству в районах, где установлены районные коэффициенты и надбавки к заработной плате, оплата труда производится с учетом этих коэффициентов и надбавок.

Таким образом, при работе по совместительству условиями договора может быть предусмотрен оклад по соглашению сторон.

Что касается доплат до МРОТ, то работник имеет право на оплату труда не ниже установленного федеральным законом минимального размера только тогда, когда он полностью отработал норму рабочего времени соответствующего месяца и выполнил трудовые обязанности. Если работник работает на условиях совместительства или в режиме неполного рабочего времени, то, по разъяснениям ФНС России, законодатель не гарантирует, что месячная заработная плата работника будет не ниже минимальной, так как в этом случае оплата труда производится пропорционально отработанному времени или в зависимости от выработки. См.:

Письмо ФНС России от 31.08.2010 № ШС-37-3/10304@

Где найти:

Где найти:

ИБ Разъясняющие письма органов власти

При расторжении срочного трудового договора с совместителем ему необходимо выплатить компенсацию за неиспользованный отпуск, несмотря на то, что он продолжает работать в организации по основному месту работы. Следовательно, все расчеты с работником (заработная плата и компенсация за неиспользованный отпуск) должны быть произведены в день расторжения срочного договора по совместительству.

Отпуск совместителя

Работая по совместительству, сотрудник наравне с работниками по основному месту работы имеет право на очередной ежегодный оплачиваемый отпуск.

Ежегодный оплачиваемый отпуск по совме-стительству и отпуск по основному месту работы предоставляются работнику одновременно. Продолжительность отпуска совместителей, как и основных работников, не может составлять менее 28 календарных дней и с учетом права работников на дополнительные отпуска.

Внешний совместитель:

Работодатель обязан предоставить отпуск внешнему совместителю в то же время, когда у него отпуск на основной работе. Сотрудник указывает в заявлении на отпуск даты отпуска, других подтверждений не требуется. Согласно ст. 286 ТК РФ, если работник отработал в вашей компании меньше шести месяцев, необходимо предоставить отпуск авансом.

В соответствии со ст. 286 ТК РФ, если отпуск совместителя по основному месту работы больше, чем при работе по совместительству, предоставьте ему на оставшиеся дни отпуска отпуск за свой счет.

Если на момент составления графика отпусков совместитель не знает, когда у него отпуск на основной работе, в графе 6 дату не ставьте. А в графе 10 напишите, что работник – совместитель.

Оформляйте отпуск, считайте и платите отпускные совместителю так же, как основным работникам.

Внутренний совместитель:

Согласно ст. 286 ТК РФ внутреннему совместителю за каждый год работы по совместительству положен оплачиваемый отпуск одновременно с отпуском по основной работе.

По каждой должности укажите отпуска в графике, оформите уведомление и приказ об отпус-ке, рассчитайте отпускные.

Соответственно, работа по совместительству во время ежегодного оплачиваемого отпуска по месту основной работы законодательством не предусмотрена. При работе на условиях внутреннего совместительства отпуска по основной работе и по совместительству должны предоставляться одновременно.

Обязанность работодателя по внешнему совместительству требовать у совместителя документы, подтверждающие отпуск по основному месту работы, не установлена. По внутреннему совместительству при наличии соответствующей информации (копии графика отпусков, справки о предоставлении ежегодного оплачиваемого отпуска по основному месту работы) следует предоставить работнику отпуск по совместительству одновременно с отпуском по основной работе.

В соответствии со ст. ст. 106 и 107 ТК РФ во время ежегодного оплачиваемого отпуска работник должен быть освобожден от выполнения трудовых обязанностей по должности, по которой был оформлен ежегодный оплачиваемый отпуск.

Согласно ст. 286 ТК РФ ежегодные оплачиваемые отпуска по совместительству предоставляются одновременно с отпуском по основной работе. Однако в трудовом законодательстве отсутствуют нормы, обязывающие работника уведомлять работодателя по совместительству об оформлении отпусков по основному месту работы, в частности представлять график отпусков или иные документы. Также нет норм, дающих право работодателю по совместительству требовать от работника документы, подтверждающие его график работы и отдыха по основному месту работы.

Работодатель по внешнему совместительству не может обязать работника запланировать отпуск совместно с отпуском по основному месту работы и требовать от работника одновременного ухода в отпуск также на работе, выполняемой по совместительству (см. апелляционное определение Новосибирского областного суда от 01.09.2015 по делу № 33-7502/2015).

При этом в апелляционном определении Оренбургского областного суда от 27.09.2017 по делу № 33-6809/2017 говорится о возникновении обязанности по одновременному уходу в отпуск по основному месту работы и на работе по совместительству, только если совместитель реализует право на отпуск у работодателя, у которого работает по совместительству.

Риски при заключении договора с совместителем: что необходимо знать работодателю

Включение в трудовой договор запрета на работу по совместительству при отсутствии к тому предусмотренных законом оснований является нарушением права гражданина на свободный труд, предусмотренного в ст. 37 Конституции РФ (решение районного суда Самарской области от 11.07.2016 № 12-1421/2016 ).

Судом рассмотрена жалоба работодателя на постановление инспектора государственной инспекции труда, в которой работодатель признан виновным в совершении правонарушения, предусмотренного частью 3 ст. 5.27 Кодекса об административных правонарушениях РФ. Основанием для привлечения к ответственности являлось необоснованное включение в трудовой договор запрета на работу по совместительству. Суд пришел к выводу, что согласно ст. 282 ТК РФ заключение трудовых договоров о работе по совместительству допускается с неограниченным числом работодателей, если иное не предусмотрено федеральным законом.

Судами нормы права, запрещающие работу по совместительству, толкуются буквально, все сомнения рассматриваются в пользу работника.

Увольнение работника за работу по совмес-тительству, если такое совместительство не противоречит действующему законодательству, является незаконным ( определение СК по гражданским делам Верховного суда Республики Коми от 27.02.2012 по делу № 33-883/2012), и, как показывает судебная практика, инспекторы ГИТ привлекают работодателей к ответственности в соответствии со ст. 5.27 КоАП РФ.

Таким образом, включение в трудовой договор запрета на работу по совместительству, если указанный запрет не предусмотрен законом, является нарушением права гражданина на свободный труд, предусмотренного в ст. 37 Конституции РФ.

Также необходимо помнить, что сотрудник не может злоупотреблять своим правом на работу по совместительству и выполнять ее на рабочем месте в рабочее время по основному месту работы.

Решением районного суда Калужской области от 10.05.2016 № 2-139/2016 установлено, что работодатель запретил работнику совместительство по основному месту работы в рабочее время. Работодатель пояснил, что несвоевременное исполнение работником указаний зачастую связано с его работой по совместительству, которую работник выполняет в рабочее время по основному месту работы. В связи с этим работнику было запрещено производство работ по совместительству на территории предприятия в любое время. Суд пришел к выводу, что работник допустил нарушение трудовой дисциплины, выразившееся в осуществлении работы по совместительству в рабочее время при наличии непосредственного распоряжения руководителя предприятия о запрете данных действий и в нарушение правил внутреннего распорядка.

В случаях, когда работодателем устанавливается запрет на совместительство, которое не предусмотрено законом, судами выносятся решения, направленные на восстановление прав работника на свободный труд.

Совместительство вместо сверхурочной работы

Сверхурочная работа – работа по инициативе работодателя за пределами нормальной продолжительности рабочего времени.

Сверхурочная работа допускается с письменного согласия работника, но есть и исключения (связанные с чрезвычайными происшествиями), отраженные в ст. 99 ТК РФ, когда привлечение работодателем работника к сверхурочной работе допускается и без его согласия.

Переработка оплачивается в повышенном размере (первые 2 часа работы – не менее чем в полуторном размере, последующие часы – не менее чем в двойном размере).

Согласно Трудовому Кодексу РФ продолжительность сверхурочной работы не должна превышать для каждого работника 4 часов в течение 2 дней подряд и 120 часов в год. Однако нередко работодатели привлекают работников и на большее время, а оплату в положенных размерах не производят. Отражение в документах оплаты большего количества сверхурочных работ может стать основанием для привлечения к ответственности за нарушение предельного количества работ данного вида.

Некоторые работодатели нашли выход – заключают трудовые договоры о работе по внутреннему совместительству. Трудовое законодательство РФ допускает внутреннее совместительство до 20 часов в неделю, и как следствие, вместо 40 часов в неделю (как предусмотрено законодательством) внутренние совместители будут трудиться по 60 часов, а предельное количество сверх-урочных работ ими будет «вырабатываться» всего за 2 месяца работы.

Подмену сверхурочных работ совместительством инспекторы ГИТ замечают нечасто. Судебной практики тоже крайне мало.

В Красноярском крае инспектор государственной инспекции труда, проводивший проверку учреждения здравоохранения, в акте проверки среди прочих отразил нарушение трудового законодательства, выразившееся в том, что в учреждении работа за пределами месячной нормы рабочего времени оформлялась как совместительство с оплатой по фактически отработанному времени. Учреждение было оштрафовано. Ачинский городской суд Красноярского края в решении от 29.01.2013 № 12-7/2013 признал все претензии инспектора обоснованными и оставил в силе его постановление.

Таким образом, если работодатель на свой страх и риск «прикрывает» сверхурочную работу совместительством, необходимо правильно оформить трудовой договор о такой работе.

Инспекторы ГИТ пристально следят за организациями, принимающими на работу сотрудников по совместительству. Соблюдение правил, указанных выше, обезопасит организацию и ее руководителя от привлечения к ответственности.

Выплата пособий при работе по совместительству

Совместителю, отработавшему в организации весь расчетный период и принесшему листок нетрудоспособности, больничный считайте так же, как и основным работникам. Согласно части 2 ст. 13 Закона № 255-ФЗ в расчет берутся только выплаты вашей компании. Если они меньше 24-кратного минимального размера оплаты труда, пособие считайте из фактического заработка. См.:

Письмо ФСС от 08.07.2011 № 14-02-01/15-6179Л

Где найти:

Где найти:

ИБ Разъясняющие письма органов власти

Совместителю, который у вас не работал в расчетном периоде, больничный оплачивайте при условии, что он принесет справку с основной работы о том, что там пособие не получал. В соответствии с частями 2.1, 5.1 ст. 13 Закона № 255-ФЗ пособие посчитайте из выплат других работодателей, подтвержденных справками о заработке.

Согласно частям 2.2, 5.1 ст. 13 Закона № 255-ФЗ совместителю, который устроился к вам в расчетном периоде, предложите попросить основного работодателя рассчитать пособие с учетом заработка по совместительству. Для этого выдайте работнику две справки: одну – о заработке за два предыдущих года, другую – о том, что ваша компания пособие по больничному не выплачивала.

Если же этот совместитель настаивает, чтобы вы оплатили ему больничный, пособие считайте в общем порядке, но только из ваших выплат. Даже если они меньше 24-кратного МРОТ, пособие считайте из фактического заработка. Выплаты другого работодателя можно учесть, только если есть справки о заработке и о том, что он пособие не платил ( письмо ФСС от 08.07.2011 № 14-02-01/15-6179Л).

Что касается отпуска по беременности и родам, совместительнице его оформляйте по общим правилам. Согласно ст. 287 ТК РФ для отпуска нужен больничный лист с отметкой в поле «По совместительству» и заявление работницы.

Согласно частям 2– 2.2 ст. 13 Закона № 255-ФЗ пособие по беременности и родам женщина может получать как по одному месту работы, так и по нескольким. Надо ли платить пособие вашей компании, определяйте по тем же правилам, что и при оплате больничных.

В соответствии с п. 79 Приложения к постановлению ФСС от 07.04.2008 № 81 пособие при постановке на учет в ранние сроки беремен-ности совместительнице не платите.

Пособие при рождении ребенка совместителю полагается только по одному месту работы. Выплатите пособие, если совместитель кроме обычных документов принесет справку с основной работы о том, что там пособие не получал. См.:

Письмо ФСС от 07.06.2007 № 02-13/07-4837

Где найти:

Где найти:

ИБ Разъясняющие письма органов власти

Отпуск по уходу за ребенком совместителю оформляйте по общим правилам. Совместитель, оформивший отпуск по уходу на основной работе, может продолжать работать у вас. Это не лишит его права на пособия по уходу за ребенком на основной работе.

Так, согласно части 7 ст. 13 Закона № 255-ФЗ пособие по уходу за ребенком до 1,5 лет полагается совместителю только по одному месту работы. Платите пособие, если совместитель кроме обычных документов принес справку с основной работы о том, что там пособие не получает. Для расчета среднего дневного заработка берите только свои выплаты. В соответствии с п. 19 Положения о порядке исчисления пособий выплаты других работодателей можно учесть только за периоды, когда совместитель у вас еще не работал.

Соблюдение данных правил поможет работодателю избежать претензий со стороны Фонда социального страхования и, как следствие, снизит риск привлечения к ответственности.

Налоговые риски – оплата труда

Анализ судебной практики показал, что весьма распространены споры с налоговыми органами по поводу ограничений размера оплаты труда совместителей и о признании в налоговом учете в расходах для целей налогообложения прибыли выплат данной категории сотрудников.

Согласно официальной позиции в расходах по налогу на прибыль, принимая во внимание положения ст. ст. 284, 285 Трудового кодекса РФ, можно учесть не более 50% должностного оклада, установленного коллективным договором организации для совмещаемой штатной единицы. См.:

Письмо Минфина России от 01.02.2007 № 03-03-06/1/50

Где найти:

Где найти:

ИБ Разъясняющие письма органов власти

В свою очередь, трудовое законодательство не предусматривает максимального размера заработной платы. Размер заработной платы определяется сторонами трудового договора.

Налоговое законодательство, в соответствии со ст. 255 Налогового кодекса РФ, также не устанавливает каких-либо ограничений, касающихся учета затрат на оплату труда работников по совместительству в составе расходов для цели исчисления налога на прибыль.

Главное, чтобы выплаты совместителям были предусмотрены трудовыми и коллективными договорами. Это позволяет признать данные расходы как обоснованные, экономически оправданные и документально подтвержденные в соответствии со ст. 252 НК РФ.

Судебные органы в своих решениях также придерживаются данной точки зрения. Согласно постановлению Десятого арбитражного апелляционного суда от 23.11.2010 № А41-33172/09 налоговый орган не вправе решать вопрос о размере заработной платы, поскольку данные вопросы урегулированы трудовым законодательством и трудовым договором, заключенным между работником и работодателем.

По мнению суда ст. 284 ТК РФ содержит нормы, касающиеся только продолжительности работы по совместительству, и не лишает работника права на выплату в полном размере заработной платы, которая зависит от количества и качества затраченного труда и максимальным размером не ограничивается (ст. 132 ТК РФ).

Как следствие, превышение нормы продолжительности рабочего времени при совместительстве не является препятствием для учета затрат с оплатой сверхурочной работы в составе расходов для целей исчисления налога на прибыль. Такое мнение неоднократно высказывал и Минфин России, также оно подтверждается судебной практикой. См.:

Письмо Минфина России от 23.05.2013 № 03-03-06/1/18410

Где найти:

Где найти:

ИБ Разъясняющие письма органов власти

В ситуации, когда работник в одной и той же организации трудится на основной работе и по внутреннему совместительству, учет рабочего времени отражается в табеле отдельно по основной должности и по совместительству, несмотря на то что фактически зарплата начисляется одному и тому же лицу. При этом работнику могут присваиваться два табельных номера.

Организацию, не обеспечившую ведение табеля учета рабочего времени в отношении совместителей, могут привлечь к налоговой ответственности в соответствии с п. 1 ст. 120 НК РФ в виде штрафа в размере 10 000 рублей за грубое нарушение правил учета доходов и расходов.

Таким образом, в целях минимизации налоговых споров при оформлении совместительства необходимо:

- оформить трудовой договор с работником, в котором указать продолжительность рабочего времени сотрудника, размер заработной платы;

- отразить в штатном расписании соответствую щие штатные единицы с указанием должностного оклада и указать, на какую ставку принят совместитель.

Итак, в данной статье были рассмотрены основные аспекты заключения трудового договора с совместителем и проанализированы основные вопросы, которые могут возникнуть в процессе работы. При соблюдении всех перечисленных условий организация может снизить риски привлечения к ответственности со стороны контролирующих органов.

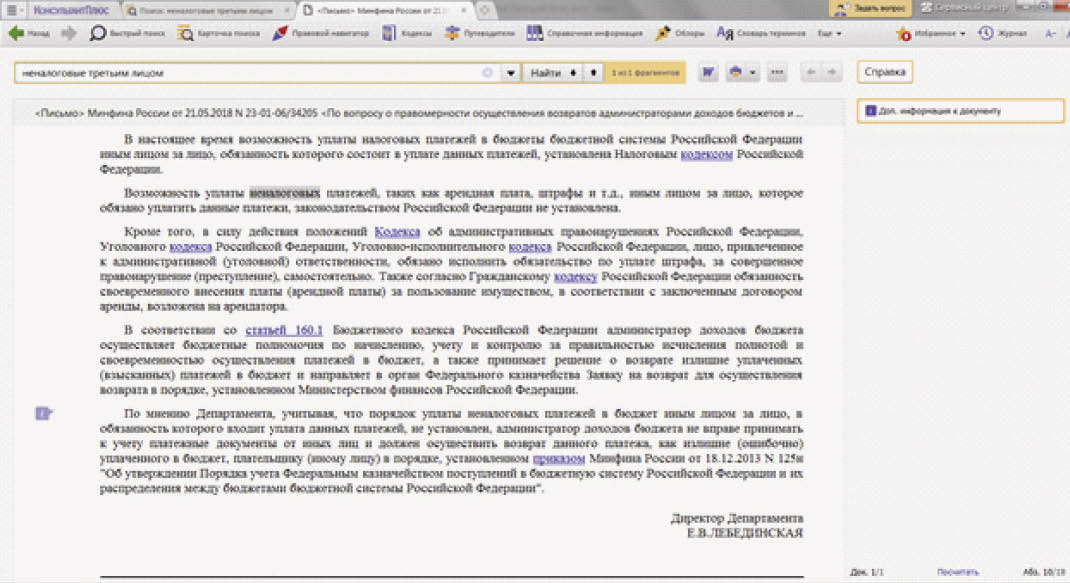

Где найти:

Где найти:

ИЗ ДОКУМЕНТА ВЫ УЗНАЕТЕ, ЧТО:

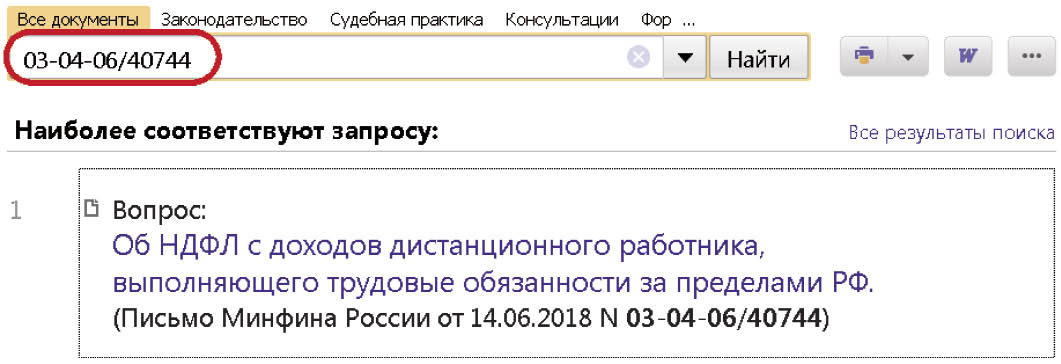

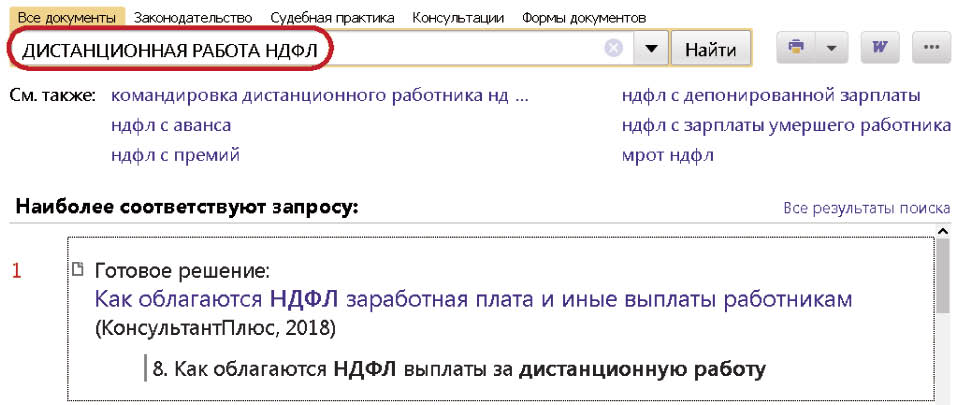

ИЗ ДОКУМЕНТА ВЫ УЗНАЕТЕ, ЧТО: КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС:

КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС:

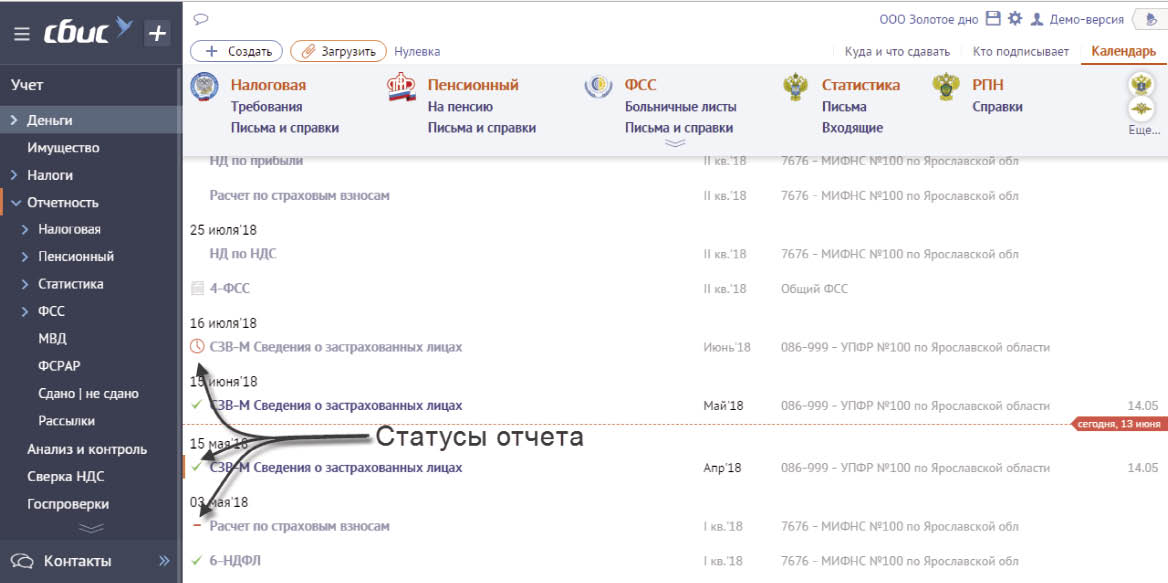

Отчет создан, но еще не отправлен. В любой момент вы можете изменить его.

Отчет создан, но еще не отправлен. В любой момент вы можете изменить его. Отчет отправлен и находится на рассмотрении контролирующим органом.

Отчет отправлен и находится на рассмотрении контролирующим органом. Возникли ошибки при отправке. Перейдите в отчет и ознакомьтесь с ошибкой. При необходимости обратитесь в службу технической поддержки по телефону 8 (495) 956-09-55.

Возникли ошибки при отправке. Перейдите в отчет и ознакомьтесь с ошибкой. При необходимости обратитесь в службу технической поддержки по телефону 8 (495) 956-09-55. Отчет сдан (получен протокол проверки). Вы также можете отметить отчет завершенным самостоятельно, если, например, он по каким-либо причинам был сдан на бумаге.

Отчет сдан (получен протокол проверки). Вы также можете отметить отчет завершенным самостоятельно, если, например, он по каким-либо причинам был сдан на бумаге. Отчет не принят инспекцией. Либо же отчет принят частично, и вам необходимо предоставить корректировку отчета (для форм 2-НДФЛ, СЗВ-М, СЗВ-СТАЖ).

Отчет не принят инспекцией. Либо же отчет принят частично, и вам необходимо предоставить корректировку отчета (для форм 2-НДФЛ, СЗВ-М, СЗВ-СТАЖ). Документы получены, требуется расшифровка. Вставьте ключ и дождитесь, пока документы расшифруются автоматически, либо нажмите Расшифровать.

Документы получены, требуется расшифровка. Вставьте ключ и дождитесь, пока документы расшифруются автоматически, либо нажмите Расшифровать. Превышено отведенное регламентом время для обработки отчета госорганом. Вы можете самостоятельно обратиться в инспекцию за получением информации.

Превышено отведенное регламентом время для обработки отчета госорганом. Вы можете самостоятельно обратиться в инспекцию за получением информации. В отчет внесены корректировки. Числом обозначено их количество (только для отчетов в ПФР).

В отчет внесены корректировки. Числом обозначено их количество (только для отчетов в ПФР).