Подтверждаем нулевую ставку по НДС по новым правилам

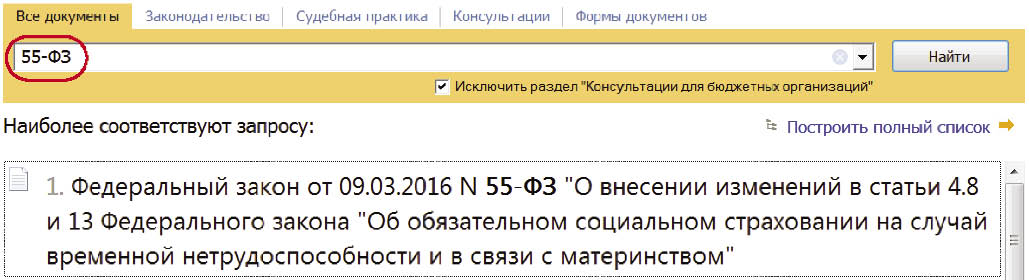

С 1 октября 2015 года применяется новый порядок подтверждения обоснованности применения ставки 0% по НДС при экспорте товаров. Теперь участникам внешнеэкономических сделок вместо кипы бумажных документов (копий деклараций и товаросопроводительных документов) достаточно представить в налоговый орган реестры этих документов в электронном виде через операторов электронного документооборота. Соответствующие изменения в положения ст. 165 НК РФ внесены Законом от 29.12.2014 № 452-ФЗ «О внесении изменений в ст. 165 части 2 Налогового кодекса Российской Федерации».

Где найти:

Где найти:

ИБ Российское законодательство (Версия Проф)

На что нужно обратить внимание?

Право на применение нулевой ставки по НДС организации получают при условии представления пакета документов, подтверждающих факт вывоза товаров. Состав пакета документов зависит от вида таможенной процедуры, вида услуг и способа реализации товаров. Конкретный набор документов определен положениями ст. 165 НК РФ.

При этом налоговым законодательством до-пускалась возможность представления не самих таможенных деклараций, а их реестров, содержащих сведения о вывезенных товарах (подп. 3 п. 1 ст. 165 НК РФ).

С 1 октября 2015 года подп. 3 п. 1 ст. 165 НК РФ утратил силу, но сама возможность представления реестров осталась. Теперь этому вопросу посвящены новые нормы названной статьи (пп. 15–18).

Пунктом 15 ст. 164 НК РФ закреплено право организации при реализации товаров, поименованных в положениях п. 1 ст. 164 НК РФ, представлять реестры таможенных деклараций или полных таможенных деклараций (с указанием в них регистрационных номеров соответствующих деклараций), а также транспортных, товаросопроводительных и (или) иных документов вместо копий указанных деклараций и документов.

Указанные реестры представляются в налоговый орган по установленному формату в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота. Подобным оператором может быть только российская организация, которая отвечает требованиям, утвержденным федеральным органом исполнительной власти уполномоченным по контролю и надзору в сфере налогов и сборов.

Таким образом, начиная с 1 октября 2015 года в пакет документов, подтверждающих обоснованность применения нулевой ставки по НДС при экспорте товара, налогоплательщики включают контракт и два электронных реестра вместо бумажных копий таможенных деклараций, транспортных, товаросопроводительных и иных документов, подтверждающих вывоз товаров.

Следует отметить, что замена формата представления подтверждающих документов (с бумажного на электронный) никак не сказалась на сроках их представления. Реестры в электронном формате должны быть представлены в срок не позднее 180 календарных дней, считая с даты помещения товаров под таможенные процедуры экспорта, свободной таможенной зоны (п. 9 ст. 165 НК РФ).

Обратите внимание: в абз. 1 п. 15 ст. 165 НК РФ говорится о том, что налогоплательщик может представить реестры вместо копий таможенных деклараций и товаросопроводительных документов. Использование подобной формулировки в норме указывает на сохранение права налогоплательщика представить пакет подтверждающих документов исключительно в бумажном виде. Иначе говоря, налогоплательщики, осуществляющие разовые экспортные операции (либо операции в небольших объемах), вправе не заключать с операторами электронного документооборота соглашения на передачу обозначенных реестров в электронном формате.

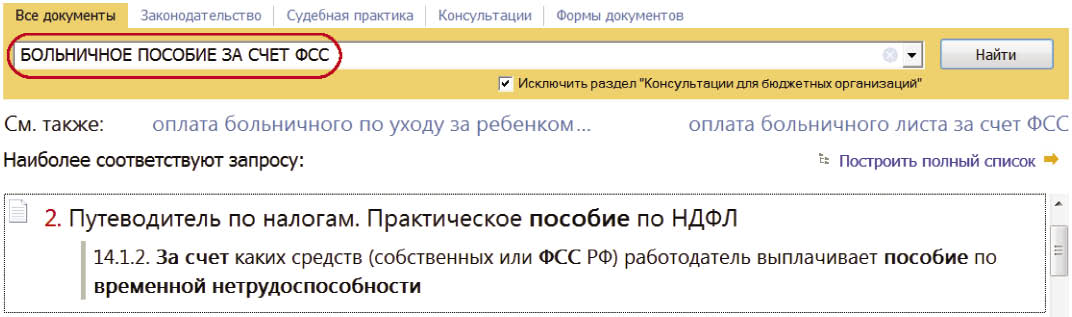

ФНС России в письме от 04.02.2016 № ЕД-4-15/1636 дала разъяснения по применению налогоплательщиком-экспортером права подтверждать обоснованность применения налоговой ставки 0% по НДС при экспорте товаров из РФ в электронной форме. См., например,

Письмо ФНС России от 04.02.2016 № ЕД-4-15/1636

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

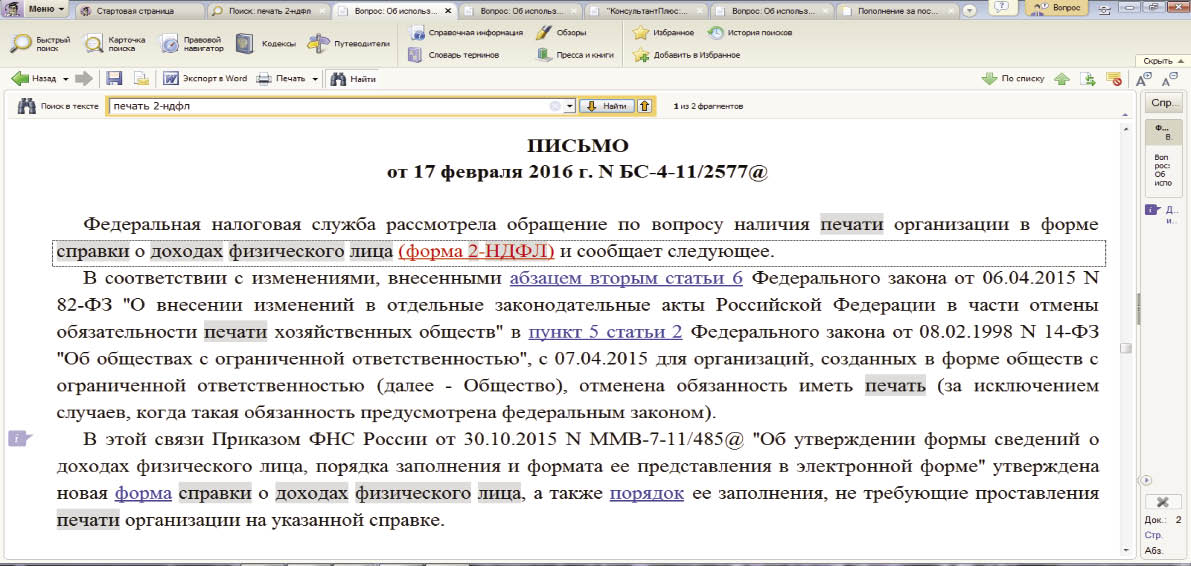

В письме упомянуты формы и порядок заполнения реестров, предусмотренных п. 15 ст. 165 Кодекса, а также форматы и порядок представления реестров в электронной форме, утвержденные приказом ФНС России от 30.09.2015 № ММВ-7-15/427.

Направление налогоплательщиками документов в электронной форме в соответствии с п. 3 ст. 80 и ст. 165 Кодекса в налоговые органы возможно по формату описи документов, утвержденному приказом ФНС России от 29.06.2012 № ММВ-7-6/465@ (в редакции приказов ФНС России от 31.08.2012 № ММВ-7-6/587@, от 17.03.2015 № ММВ-7-6/113@).

Также в указанном письме от 04.02.2016 № ЕД-4-15/1636 отмечено, что согласно абзацам 11, 13 и 14 п. 15 ст. 165 Кодекса налоговый орган, проводящий камеральную налоговую проверку, вправе истребовать у налогоплательщика документы, сведения из которых включены в реестры сведений. Копии данных документов представляются налогоплательщиком в течение 20 календарных дней с момента (дня) получения соответствующего требования налогового органа. Указанные документы должны соответствовать требованиям, предусмотренным ст. 165 Кодекса, в том числе содержать соответствующие отметки российского таможенного органа.

В соответствии с абз. 16 п. 15 ст. 165 Кодекса в случае непредставления налогоплательщиком по требованию налогового органа указанных выше документов, сведения из которых включены в реестры сведений, обоснованность применения налоговой ставки 0% в соответствующей части считается неподтвержденной.

Какие же изменения в связи с новыми правилами произошли в контрольной функции налоговиков?

Праву налогоплательщиков представлять в налоговый орган для подтверждения обос-нованности применения нулевой ставки НДС реестр вместо пакета документов корреспондирует возможность налогового органа, проводящего камеральную налоговую проверку декларации, истребовать у налогоплательщика документы (очевидно, речь идет о копиях), сведения из которых включены в реестры (абз. 11 п. 15 ст. 165 НК РФ).

Чтобы налоговые органы могли проверить правомерность применения нулевой ставки НДС и убедиться в достоверности сведений, которые представляют участники внешнеэкономических сделок, вводится электронный информационный обмен сведениями о вывозе и ввозе товаров между ФТС и ФНС, порядок осуществления которого определен положениями пп. 17 и 18 ст. 165 НК РФ. Указанное новшество позволит налоговым инспекторам осуществлять проверку подтверждающих документов в автоматическом режиме, что, очевидно, положительно скажется на оперативности контрольных мероприятий.

Непредставление копий затребованных документов абз. 16 п. 15 ст. 165 НК РФ приравнено к неподтверждению обоснованности применения нулевой ставки по НДС. Какими будут правовые последствия в случае представления истребуемых документов с нарушением установленного срока, обозначенной нормой не оговорено. В частности, непонятно, будет ли в данном случае применяться механизм, установленный абз. 2 п. 9 ст. 165 НК РФ. Напомним: этот абзац определяет порядок реализации налогоплательщиком права на применение нулевой ставки по НДС в ситуации, когда подтверждающие экспорт документы представлены им в срок за пределами оговоренных законом 180 дней.

Можно ли применить освобождение от НДС при реализации на экспорт товара, освобождаемого от налогообложения по ст. 149 НК РФ?

Исходя из разъяснений Минфина России, нулевая ставка НДС не применяется при поставке на экспорт товаров, если в отношении операций по реализации таких товаров налогоплательщик применяет освобождение от налогообложения согласно ст. 149 НК РФ. См., например,

Письмо Минфина России от 07.03.2013 № 03-07-14/7054,

письмо Минфина России от 01.02.2013 № 03-07-13/01-2073

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

Соответственно, к таким операциям не применяется налоговая ставка 0%.

Аналогичная, по сути, позиция выражена в постановлении Президиума ВАС РФ от 14.12.2004 № 8870/04, постановлении ФАС Северо-Западного округа от 06.07.2012 по делу № А56-27487/2011.

В то же время в единичных судебных актах высказана точка зрения, согласно которой при экспорте товаров, операции по реализации которых освобождены от обложения НДС на основании ст. 149 НК РФ, данное освобождение не применяется, поэтому реализация таких товаров на экспорт может облагаться НДС по ставке 0%. См., например,

Постановление ФАС Северо-Западного округа от 03.10.2007 по делу № А56-2177/2007

Где найти:

Где найти:

ИБ Юридическая пресса

Что касается вопроса применения освобождения от НДС при экспорте товаров из РФ в государства, являющиеся членами Евразийского экономического союза (далее ЕАЭС), то в Договоре о ЕАЭС, а также в Приложении № 18 к Договору прямо не указано, действуют ли при продаже товаров в страны ЕАЭС льготы по НДС, установленные национальным законодательством (при экспорте из России – освобождение, установленное ст. 149 НК РФ).

Официальная позиция Минфина России, высказанная в отношении экспорта товаров в страны Таможенного союза, заключается в том, что при экспорте товаров, поименованных в ст. 149 НК РФ, освобождение не применяется. См., например,

Письмо Минфина России от 01.10.2013 № 03-07-15/40629 (направлено ФНС России для сведения и использования в работе письмом от 25.10.2013 № ЕД-4-3/19224), письмо Минфина России от 16.03.2012 № 03-07-13/01-15

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

В ст. 7 НК РФ установлено, что правила международных договоров имеют приоритет над положениями Налогового кодекса РФ. В связи с этим при экспорте указанных товаров из России в страны Таможенного союза применяется ставка 0%. Судебной практики нет.

Обратите внимание: в приведенных документах выводы сделаны в отношении экспорта товаров в страны Таможенного союза, регулируемого, в том числе, протоколом от 11.12.2009 «О порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров в Таможенном союзе».

По мнению автора, данные выводы применимы и с 01.01.2015, поскольку нормативное регулирование Договором о ЕАЭС рассматриваемых правоотношений существенно не изменилось.

Вправе ли российская организация применять нулевую ставку НДС, в случае если данные товары (сырье) не вывозятся с территории Российской Федерации?

Возьмем для примера ситуацию, когда российская организация реализовала сырье организации одной из стран ЕАЭС (например, Белоруссии), которая в свою очередь передала данное сырье для переработки второй российской организации без его вывоза за пределы Российской Федерации.

В настоящее время взимание НДС при реализации товаров в рамках ЕАЭС осуществляется в соответствии с Договором о ЕАЭС (подписан в г. Астане 29.05.2014) (далее – Договор) (действует с 1 января 2015 года).

Согласно п. 1 ст. 72 Договора взимание косвенных налогов во взаимной торговле товарами осуществляется по принципу страны назначения, предусматривающему применение нулевой ставки НДС при экспорте товаров.

Взимание косвенных налогов и механизм контроля за их уплатой при экспорте товаров осуществляются в порядке согласно Приложению № 18 к Договору.

Согласно п. 2 Протокола о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг (Приложение № 18 к Договору) (далее – Протокол) экспорт товаров – это вывоз товаров, реализуемых налогоплательщиком, с территории одного государства-члена на территорию другого государства-члена.

Пунктом 3 Протокола установлено, что при экспорте товаров с территории одного государства-члена на территорию другого государства-члена налогоплательщиком государства-члена, с территории которого вывезены товары, применяется нулевая ставка НДС при представлении в налоговый орган документов, предусмотренных п. 4 Протокола.

Применение нулевой ставки НДС при реализации товаров налогоплательщиком одного государства – члена Таможенного союза налогоплательщику другого государства – члена Таможенного союза без фактического вывоза товаров с территории первого государства – члена Таможенного союза положениями Соглашения и Протокола не предусмотрено.

Ввиду того, что с точки зрения Договора и Протокола в рассматриваемой ситуации отсутствует факт экспорта товара (сырья), так как при его реализации российской организацией белорусской организации данные товары (сырье) не вывозятся с территории Российской Федерации в Республику Беларусь, а передаются белорусской организацией на переработку другой российской организации на территории Российской Федерации, российская организация не вправе применять нулевую ставку НДС и обязана уплачивать НДС в общем порядке.

Кстати, российская организация также не вправе применить ставку НДС 0%, если в аналогичной ситуации товар (сырье) передается (без его вывоза за пределы Российской Федерации) в адрес иностранной организации, не состоящей на учете в российских налоговых органах.

Такая операция на основании подп. 1 п. 1 ст. 146 НК РФ будет признаваться операцией по реализации товаров (работ, услуг) на территории РФ.

В соответствии со ст. 147 НК РФ местом реализации товара считается территория Российской Федерации, если в момент начала отгрузки или транспортировки товар находится на территории Российской Федерации. При этом ст. ст. 164 и 167 НК РФ предусматривают возможность применения нулевой ставки НДС в отношении товаров в случае их последующей отгрузки и вывоза за пределы территории Российской Федерации в таможенной процедуре экспорта при условии представления в налоговый орган документов, предусмотренных ст. 165 НК РФ.

В данном случае факт экспорта оборудования отсутствует, поскольку товар не вывозится с территории Российской Федерации, а передается другому лицу на ее территории.

Соответственно, операции по реализации товара (сырья) в адрес иностранной организации, не состоящей на учете в российских налоговых органах, на территории Российской Федерации подлежат обложению НДС в общем порядке.

О применении нулевой ставки НДС при экспорте или передаче товаров филиалу российской организации, осуществляющему деятельность в иностранном государстве (странах ЕАЭС)

Рассмотрим ситуацию, когда российская организация реализует товар по договору поставки, заключенному с филиалом другой российской организации, осуществляющим деятельность на территории государства – члена ЕАЭС и являющимся его налогоплательщиком.

По мнению Минфина РФ, при реализации на экспорт товаров, вывозимых из Российской Федерации в страны ЕАЭС в рамках договора поставки, заключенного между российской организацией и филиалом другой российской организации, осуществляющим деятельность на территории одной из стран ЕАЭС и являющимся налогоплательщиком этого государства, применяется нулевая ставка налога на добавленную стоимость при представлении в налоговый орган документов, предусмотренных п. 4 Протокола о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг (далее – Протокола), в том числе заявления о ввозе товаров и уплате косвенных налогов, составленного по форме, предусмотренной Протоколом об обмене информацией в электронном виде между налоговыми органами государств – членов Евразийского экономического союза об уплаченных суммах косвенных налогов от 11 декабря 2009 года, с отметкой налогового органа страны – импортера ЕАЭС об уплате косвенных налогов указанным филиалом. См., например,

Письмо Минфина России от 04.09.2015 № 03-07-13/1/51100

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

Такой вывод следует из положений п. 3 раздела II «Порядок применения косвенных налогов при экспорте товаров» Протокола, являющегося приложением № 18 к Договору о Евразийском экономическом союзе от 29.05.2014: при экспорте товаров с территории одного государства – члена Евразийского экономического союза на территорию другого государства – члена ЕАЭС налогоплательщиком государства – члена ЕАЭС, с территории которого вывезены товары, применяется нулевая ставка налога на добавленную стоимость при представлении в налоговый орган документов, предусмотренных п. 4 Протокола.

В соответствии с п. 13 раздела III «Порядок взимания косвенных налогов при импорте товаров» Протокола взимание налога на добавленную стоимость по товарам, импортируемым на территорию одного государства – члена ЕАЭС с территории другого государства – члена ЕАЭС, осуществляется налоговым органом государства – члена ЕАЭС, на территорию которого импортированы товары, по месту постановки на учет налогоплательщиков – собственников товаров.

На основании п. 2 раздела I «Общие положения» Протокола налогоплательщиками в целях применения Протокола признаются налогоплательщики (плательщики) налогов, сборов и пошлин государств – членов ЕАЭС.

Иной подход по ставке НДС складывается, если российским поставщиком реализуется товар филиалу российской организации, находящемуся на территории иностранного государства, не являющегося государством – членом ЕАЭС. Допустим, российская организация-поставщик отгружает товар другой российской организации. По условиям договора право собственности на товар переходит на склад покупателя, который находится на территории иностранного государства, не являющегося государством – членом ЕАЭС. Какую ставку НДС должна применить организация-поставщик?

По мнению Минфина России, при реализации одной российской организацией другой российской организации, в том числе ее филиалу, осуществляющему деятельность на территории иностранного государства, не являющегося государством – членом ЕАЭС, товаров, вывозимых из Российской Федерации в таможенной процедуре экспорта, нулевая ставка НДС не применяется. См., например,

Письмо Минфина России от 15.10.2015 № 03-07-08/59083

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

В соответствии с подп. 1 п. 1 ст. 164 НК РФ при реализации товаров, вывезенных в таможенной процедуре экспорта, налогообложение налогом на добавленную стоимость производится по ставке в размере 0% при условии представления в налоговые органы документов, предусмотренных ст. 165 НК РФ.

Согласно подп. 1 п. 1 ст. 165 НК РФ для подтверждения правомерности применения нулевой ставки налога на добавленную стоимость в налоговые органы представляется, в том числе, контракт (копия контракта) российского налогоплательщика с иностранным лицом на поставку товара за пределы единой таможенной территории Таможенного союза. В данной ситуации контракт заключается между двумя российскими компаниями.

Таким образом, в ситуации, когда организация отгружает товар контрагенту-резиденту, филиал (склад) которого находится на территории иностранного государства, не являющегося государством – членом ЕАЭС, при условии, что право собственности на товар переходит на складе покупателя, нулевая ставка налога на добавленную стоимость не применяется, а применяется ставка НДС в общем порядке.

Что касается операций по передаче товаров российской организации ее же филиалу, осуществляющему деятельность на территории иностранного государства, то согласно п. 1 ст. 146 Кодекса объектом налогообложения налогом на добавленную стоимость признаются операции по реализации товаров на территории Российской Федерации. При этом в соот- ветствии с п. 1 ст. 39 НК РФ реализацией товаров признается передача на возмездной основе (в том числе обмен товарами) права собственности на товары, а в случаях, предусмотренных Кодексом, – передача права собственности на товары на безвозмездной основе.

Следовательно, учитывая изложенное, а также мнение Минфина (письмо от 15.10.2015 № 03-07-08/59083), передача товаров между структурными подразделениями одной организации объектом налогообложения налогом на добавленную стоимость не является. Поэтому ставка налога на добавленную стоимость в размере 0% к операциям по передаче товаров российской организации своему филиалу, осуществляющему деятельность на территории иностранного государства, также не применяется.

Аналогичный вывод можно сделать и в случае передачи товаров российской организацией ее же структурному подразделению, осуществляющему деятельность на территории государства, являющегося государством – членом ЕАЭС.

Можно ли для целей налогообложения прибыли учесть в расходах НДС, исчисленный при неподтверждении экспортной нулевой ставки?

Для применения ставки НДС 0% налогоплательщик должен представить в налоговый орган пакет подтверждающих документов. В случае если правомерность применения нулевой ставки не подтверждена соответствующим образом, необходимо исчислить и уплатить НДС по общей ставке (10% или 18%) (п. 1 ст. 164, ст. 165 НК РФ). Впоследствии, если налогоплательщик всё же представит подтверждающие документы, указанные суммы исчисленного налога можно будет принять к вычету (п. 10 ст. 171, п. 3 ст. 172 НК РФ).

Однако иногда у налогоплательщиков нет возможности собрать все необходимые для возврата налога документы. В связи с этим возникает вопрос: можно ли учесть исчисленный по общей ставке НДС в составе расходов, уменьшающих налоговую базу по налогу на прибыль, на основании подп. 1 п. 1 ст. 264 НК РФ? Согласно данной норме к прочим расходам, связанным с производством и реализацией, относятся, в том числе, суммы налогов, начисленные в порядке, установленном законодательством РФ. Из анализа письма Минфина России от 27.07.2015 № 03-03-06/1/42961…

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

…следует, что при неподтверждении налогоплательщиком права на применение нулевой ставки стоимость реализуемых товаров, исчисленная по рыночным ценам и предусмотренная контрактом на поставку этих товаров с иностранным лицом, включается в налоговую базу, подлежащую налогообложению по ставке налога на добавленную стоимость в размере 18 (10)%. Вместе с тем такие суммы НДС, исчисленные налогоплательщиком в связи с неподтверждением права на применение ставки 0%, могут быть учтены в составе расходов на основании подп. 1 п. 1 ст. 264 НК РФ. В указанном письме финансовое ведомство сослалось, в том числе, на постановление Президиума ВАС РФ от 09.04.2013 № 15047/12.

Где найти:

Где найти:

ИБ Российское законодательство (Версия Проф)

В данном постановлении Президиум ВАС РФ признал ошибочной ссылку нижестоящих судов на п. 2 ст. 170 НК РФ в обоснование позиции о невозможности учета рассматриваемых сумм НДС в составе расходов. Эта норма, как указал суд, устанавливает случаи, когда допустим учет входного НДС в стоимости приобретенных товаров (работ, услуг). Следовательно, в отношении рассматриваемых сумм, которые налогоплательщик обязан уплатить в бюджет в силу требований п. 9 ст. 165 НК РФ, положения п. 2 ст. 170 НК РФ неприменимы.

Кроме того, по мнению суда, положения п. 19 ст. 270 НК РФ также неприменимы в рассмат-риваемом случае, поскольку касаются предъявленных покупателю сумм налогов. В свою очередь, суммы НДС, исчисленные в связи с неподтверждением ставки 0%, не предъявляются контрагентам и уплачиваются налогоплательщиком в бюджет за счет собственных средств.

Таким образом, Президиум ВАС РФ пришел к выводу о том, что НДС, исчисленный и уплаченный налогоплательщиком по операциям, право на применение ставки 0% по которым не подтверждено, может быть включен в состав прочих расходов, связанных с производством и реализацией, в соответствии с подп. 1 п. 1 ст. 264 НК РФ (постановление от 09.04.2013 № 15047/12).

Выводы, приведенные в постановлении Президиума ВАС РФ от 09.04.2013 № 15047/12, включены в Обзор судебной практики рассмотрения налоговых споров, направленный ФНС России для использования в работе нижестоя-щими налоговыми органами. См., например,

Письмо ФНС России от 24.12.2013 № СА-4-7/23263

Где найти:

Где найти:

ИБ Российское законодательство (Версия Проф)

Однако следует отметить, что финансовое ведомство и налоговые органы ранее придерживались противоположной позиции: рассматриваемые суммы НДС не могут быть учтены в расходах (письма Минфина России от 29.11.2007 № 03-03-05/258 (направлено для сведения письмом ФНС России от 14.12.2007 № ШТ-6-03/967@), от 17.07.2007 № 03-03-06/1/498, УФНС России по г. Москве от 20.05.2011 № 16-15/049561@). До выхода рассматриваемого постановления Президиума ВАС РФ от 09.04.2013 № 15047/12 некоторые нижестоящие суды делали аналогичные выводы.

Кроме того, при включении рассматриваемой суммы НДС в состав расходов необходимо учитывать следующее.

Суммы налогов признаются в составе расходов на дату их начисления (п. 1, подп. 1 п. 7 ст. 272 НК РФ). В связи с этим в упомянутом постановлении Президиума ВАС РФ судьи указали, что организация вправе включить в расходы НДС в том отчетном (налоговом) периоде, когда он был начислен к уплате по общей ставке.

Следовательно, если решение об учете в расходах уплаченной за свой счет суммы НДС будет принято организацией в более поздние периоды, то согласно позиции Президиума ВАС РФ ей придется сделать перерасчет налоговой базы и суммы налога на прибыль и подать уточненную налоговую декларацию за период, в котором НДС был начислен (абз. 2 п. 1 ст. 54, п. 1 ст. 81 НК РФ). При этом необходимо иметь в виду, что перерасчет возможен только в течение трех лет. Дело в том, что заявление о зачете (возврате) суммы излишне уплаченного налога на прибыль может быть подано в течение трех лет со дня его уплаты (п. 7 ст. 78 НК РФ). Данные выводы Президиума ВАС РФ приведены также в указанном выше письме ФНС России от 24.12.2013 № СА-4-7/23263.

Однако следует отметить, что налогоплательщик вправе скорректировать на сумму указанного НДС налоговую базу текущего налогового (отчетного) периода, если его невключение в расходы в периоде начисления привело к излишней уплате налога на прибыль. Это следует из анализа п. 1 ст. 54 НК РФ.

В заключение напомним, что если организация, которая уплатила НДС по общей ставке, впоследствии представит документы, обосновывающие применение ставки 0%, налог подлежит возврату в порядке и на условиях, предусмотренных ст. ст. 176, 176.1 НК РФ (п. 9 ст. 165 НК РФ).

В связи с этим может сложиться ситуация, когда пакет документов, необходимых для при-менения ставки 0% по НДС, собран и представлен в налоговый орган уже после включения в расходы уплаченных сумм НДС. В данном случае организация обязана пересчитать налоговую базу и сумму налога на прибыль и представить уточненную декларацию за отчетный (налоговый) период, в котором налоговая база была занижена на сумму НДС, а также доплатить налог и пени (абз. 2 п. 1 ст. 54, п. 2 ст. 57, пп. 1, 4 ст. 81 НК РФ).

Завершая данную статью, скажем и о планах по экспортному НДС. В конце июля 2015 го- да Минфин обнародовал Основные направления налоговой политики на 2016 год и на плановый период 2017–2018 годов. Этот документ сам по себе не является законом. Однако на его основе разрабатываются соответствующие изменения, которые впоследствии вносятся в налоговое законодательство. Так, в ближайшие три года планируется распространить на операции, облагаемые по ставке в размере 0%, общий порядок применения налоговых вычетов по мере постановки приобретенных товаров (работ, услуг) на учет и получение от поставщиков счетов-фактур.

Где найти:

Где найти: