Бухгалтерская отчетность представляется в виде форм, содержащих сгруппированные показатели (статьи), характеризующие имущественное и финансовое положение предприятия. При определенных условиях под влиянием искажающих факторов статьи отчетности могут терять свойство достоверности. Если искажения статей существенны, пользователь лишается возможности делать на основании этих статей адекватные описываемой ими хозяйственной ситуации выводы.

Бухгалтерский баланс, являясь «визитной карточкой» любой бухгалтерской отчетности, призван обеспечить представление о финансовом положении организации. На настоящий момент при его составлении организации принимают во внимание особенности осуществляемых видов деятельности и хозяйственных операций.

В последние годы практика составления российской бухгалтерской отчетности претерпевает значительные изменения. Помимо нормативных актов по бухгалтерскому учету, организация также вправе использовать рекомендации Минфина России аудиторским организациям, индивидуальным аудиторам, аудиторам по проведению аудита годовой бухгалтерской отчетности организаций (далее – Рекомендации). В ряде случаев мнение Минфина России соответствует или приближается к подходу, который применяется при составлении финансовой отчетности по МСФО. Другими словами, Рекомендации предлагают допустимый альтернативный подход к включению тех или иных показателей в статьи бухгалтерского баланса и других форм отчетности.

Далее кратко проанализируем подходы к формированию отдельных показателей бухгалтерского баланса и обозначим «узкие места» при составлении отчетности.

1 Принятие к учету объектов основных средств

Актив принимается организацией к бухгалтерскому учету в качестве основных средств, если одновременно выполняются условия, перечисленные в п. 4 ПБУ 6/01.

Обратите внимание: согласно п. 4 ПБУ 6/01 объект принимается к учету в составе основных средств, если он предназначен для использования в производственных или управленческих целях.

Эта формулировка предполагает, что если объект движимого имущества, приобретенный организацией с целью использования в качестве основного средства, полностью готов к эксплуатации (т.е. проведены все дополнительные работы по доведению его до состояния, пригодного к эксплуатации), то бухгалтер обязан принять его к бухгалтерскому учету в составе основных средств (отразить его стоимость на счете 01), независимо от того, началось фактическое использование этого объекта в деятельности организации или нет. Оснований держать его на счете 08 «Вложения во внеоборотные активы» в данном случае нет, так как приобретенные объекты переводятся со счета 08 на счет 01 не по факту ввода в эксплуатацию, а по факту готовности к использованию в тех целях, для которых они приобретены.

Пример. Организация закупила новую мебель в офис, но в помещении идет ремонт. Закупки осуществляются в октябре 2016 года, а ремонт планируется закончить в ноябре 2016 года. Бухгалтер, руководствуясь тем, что идет ремонт и использовать приобретенное имущество невозможно, учитывает его на счете 08 до ноября. И только в ноябре 2016 года переводит со счета 08 на счет 01.

Это ошибка.

Если приобретенная в октябре 2016 года мебель пригодна к эксплуатации, то она должна быть принята к учету на счете 01 в октябре 2016 года.

2 Отражение информации о незавершенном строительстве

В форме баланса отсутствует отдельная статья «Незавершенное строительство».

Некоторые специалисты рекомендуют данные о незавершенном строительстве отражать по статье «Прочие внеоборотные активы».

Однако, по мнению автора, правильнее включать эти данные в показатель строки «Основные средства».

Согласно п. 20 ПБУ 4/99 «Незавершенное строительство» – это статья, входящая в состав группы статей «Основные средства». Следовательно, данные о незавершенном строительстве следует отразить по статье «Основные средства». Во избежание спорных ситуаций, связанных с определением налоговой базы по налогу на имущество, рекомендуется к статье «Основные средства» добавить дополнительную строку «В том числе объекты незавершенного строительства». В этой строке будут отражаться данные по счетам 07 и 08.

На счете 07 отражается информация о наличии и движении технологического, энергетического и производственного оборудования, требующего монтажа и предназначенного для установки в строящихся (реконструируемых) объектах.

На счете 08 (субсчет «Строительство объектов основных средств») отражается информация о затратах на строительство объектов основных средств.

Информация по группам объектов незавершенных капитальных вложений в основные средства осуществляется в пояснениях к балансу.

3 Авансы, выданные в связи со строительством, или приобретение объектов основных средств

В общем случае вся дебиторская задолженность, являясь высоколиквидным активом, отражается в разд. II «Оборотные активы» баланса.

Однако из этого правила есть исключение.

Согласно разъяснениям Минфина России при выдаче авансов и предварительной оплаты в счет оплаты работ, услуг и пр., связанных со строительством объектов основных средств, погашение стоимости которых осуществляется в сроки, превышающие 12 месяцев, суммы выданных авансов и предварительной оплаты отражаются в бухгалтерском балансе в разд. I «Внеоборотные активы» независимо от сроков погашения контрагентами обязательств по выданным им авансам (предварительной оплате). См.:

Рекомендации по проведению аудита за 2010 год

Где найти:

Где найти:

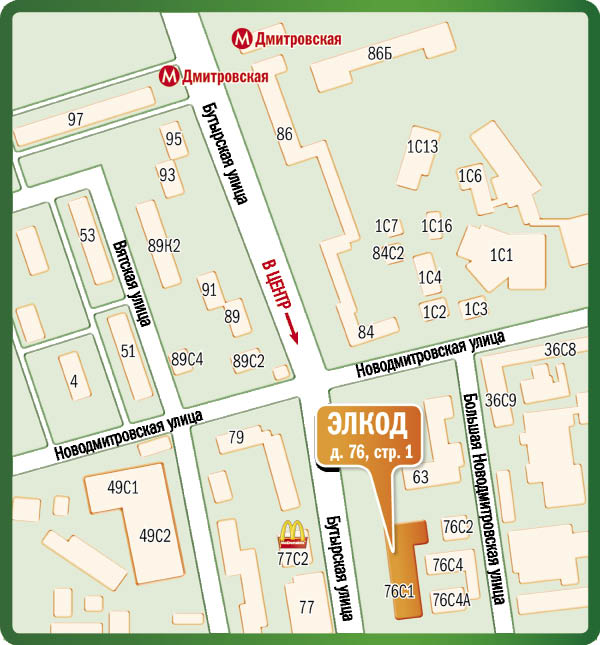

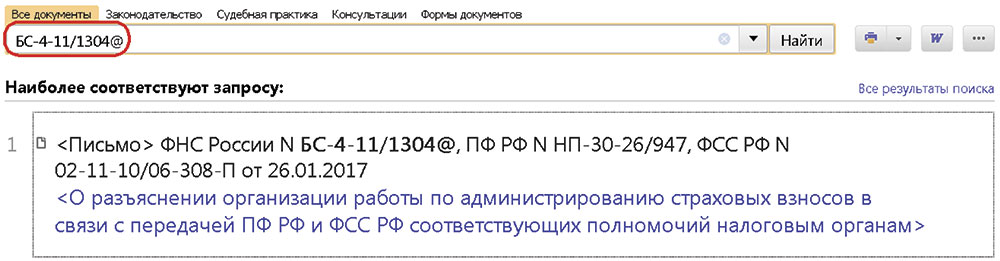

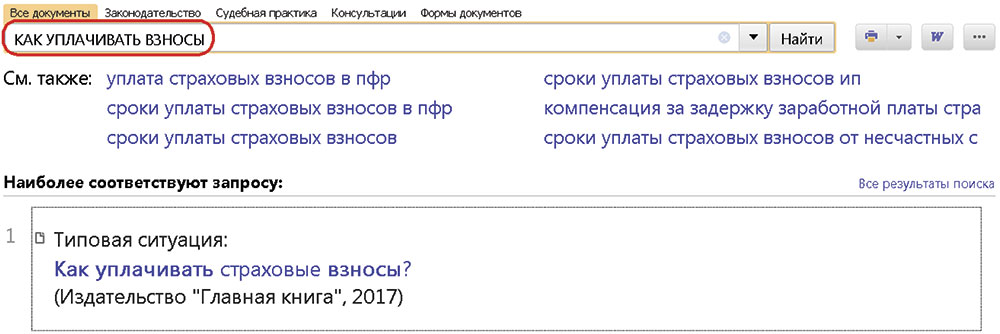

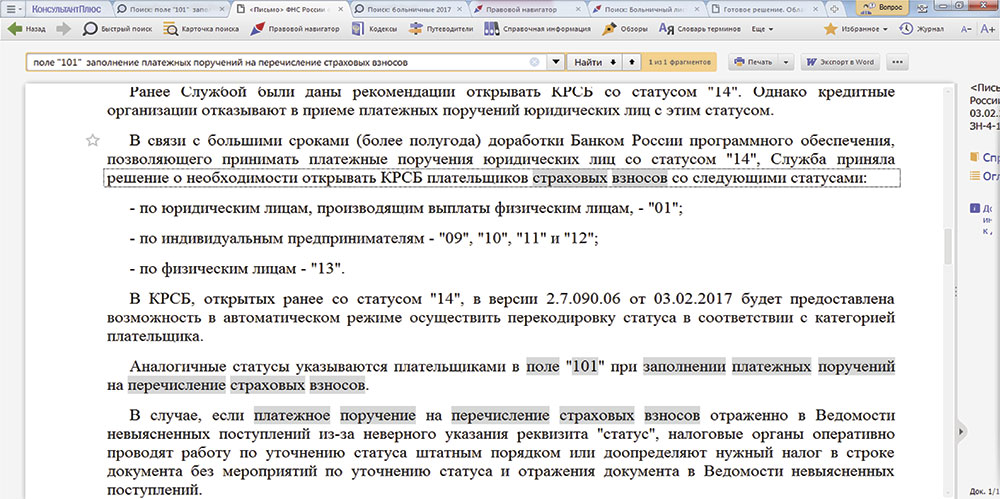

ИБ Российское законодательство

(Версия Проф)

Письмо Минфина России от 11.04.2011 № 07-02-06/42

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

При этом Минфин России не уточняет, по какой статье разд. I «Внеоборотные активы» следует отражать суммы таких авансов.

Ранее при заполнении старой формы баланса такие авансы надо было отражать по строке «Незавершенное строительство». См.:

Пункт 2.5 Инструкции о порядке заполнения форм годовой бухгалтерской отчетности, утвержденной Приказом Минфина России от 12.11.1996 № 97

Где найти:

Где найти:

ИБ Российское законодательство (Версия Проф)

При учете того, что по строке «Основные средства» отражаются данные о незавершенном строительстве, у бухгалтера есть все основания включить такие авансы в указанную строку. В этом случае логично статью «Основные средства» дополнить расшифровочной строкой «В том числе авансы, связанные со строительством» (чтобы избежать споров по вопросу корректности определения налоговой базы по налогу на имущество).

В случае выдачи авансов на строительство в пояснениях к отчетности рекомендуется указать, что авансы выданы в отношении объектов, которые в будущем будут приняты к учету в качестве основных средств или доходных вложений в материальные ценности.

Детализация показателей в формах отчетности допустима в тех случаях, когда детализирующие показатели являются существенными для их обособленного раскрытия. Согласно п. 3 приказа Минфина России № 66н «О формах бухгалтерской отчетности» организация может самостоятельно определить круг детализируемых показателей по статьям бухгалтерской отчетности. Например, непосредственно в бухгалтерском балансе можно привести расшифровку запасов по видам: сырье и материалы, незавершенное производство, готовая продукция и т.д.

Детализация является допустимым, а не обязательным подходом к представлению показателей в формах бухгалтерской отчетности. Альтернативой детализации показателей может быть расшифровка статей форм отчетнос- ти в пояснениях к бухгалтерскому балансу и отчету о финансовых результатах.

Помимо выдачи авансов на капитальное строительство по состоянию на отчетную дату, в учете организации могут существовать и суммы предоплаты за приобретаемые основные средства, иные внеоборотные активы:

- нематериальные активы;

- результаты исследований и разработок, выполняемые сторонней организацией-под-рядчиком;

- нематериальные и материальные поисковые активы;

- доходные вложения во внеоборотные активы.

При отражении в бухгалтерском балансе таких предоплат можно применять логику, аналогичную приведенной выше в отношении авансов, выданных на капитальное строительство, т.е. включать соответствующие авансы либо в строку 1190 «Прочие внеоборотные активы», либо в соответствующие строки внеоборотных активов – 1110 «Нематериальные активы», 1120 «Результаты исследований и разработок», 1130 «Нематериальные поисковые активы», 1140 «Материальные поисковые активы», 1150 «Основные средства», 1160 «Доходные вложения в материальные ценности» – с включением детализирующей строки в строку, в которую включается соответствующий вид внеоборотных активов, и дополнительным раскрытием в пояснениях к бухгалтерскому балансу.

При отражении данных о суммах выданных поставщикам и подрядчикам авансов, согласно Разъяснениям Минфина России, такая дебиторская задолженность отражается в балансе в оценке за минусом суммы НДС, подлежащей вычету в соответствии с налоговым законодательством.

4 Материалы, приобретенные для целей капитального строительства

Сырье и материалы, используемые для создания внеоборотных активов, представляются в бухгалтерском балансе в составе внеоборотных активов. См.:

Рекомендации по проведению аудита за 2013 год

Где найти:

Где найти:

ИБ Российское законодательство

(Версия Проф)

Примерами таких материальных ценностей являются строительные материалы, приобретенные организацией для сооружения собственных объектов капитального строительства.

Минфин России не конкретизирует строку баланса, в которую можно включить указанные материалы. На практике наиболее часто стоимость таких сырья и материалов включается в строку «Прочие внеоборотные активы», поскольку они будут включены в состав вложений во внеоборотные активы. Включение же остатков сырья и материалов по счету 10 «Материалы» в строки основных средств и других внеоборотных активов бухгалтерского баланса менее оправданно, поскольку до момента включения стоимости материалов в капитальные затраты по сооружаемым объектам материалы могут быть фактически не использованы в целях капитального строительства (например, в результате их списания или выбытия по различным причинам: пожар, хищение и т.д.). Возможность включения запасов, предназначенных для создания внеоборотных активов, в соответствующие строки раздела «Внеоборотные активы» баланса следует рассматривать в каждом отдельном случае.

5 Стоимость полученных от акционеров или участников денежных средств и иного имущества в связи с увеличением размера уставного капитала общества (до регистрации соответствующих изменений учредительных документов)

В Рекомендациях аудиторским организациям по проведению аудита за 2014 год

Где найти:

Где найти:

ИБ Российское законодательство

(Версия Проф)

было предложено актив, поступивший в связи с увеличением уставного капитала организации, показывать по отдельной статье в разделе «Капитал и резервы» бухгалтерского баланса. В связи с этим включение детализирующей статьи к строке 1310 «Уставный капитал» бухгалтерского баланса представляется целесообразным только при условии, что регистрация изменения уставного капитала прошла до даты подписания годовой бухгалтерской отчетности. В обратном случае при отсутствии факта государственной регистрации до даты подписания отчетности также отсутствует и событие после отчетной даты, подтверждающее условия, существовавшие по состоянию на отчетную дату, и в балансе следует отразить просто кредиторскую задолженность перед участниками (акционерами) общества.

6 Финансовые вложения в уставные капиталы других организаций

Суммы денежных средств, перечисленные в счет вклада в уставный капитал другой организации, можно включить в показатель по строке «Финансовые вложения» бухгалтерского баланса. См.:

Рекомендации аудиторским организациям по проведению аудита за 2014 год

Где найти:

Где найти:

ИБ Российское законодательство (Версия Проф)

При этом такое отражение в бухгалтерском балансе допустимо при условии наличия подтверждающего события после отчетной даты, а именно – получения права на ценную бумагу (акцию) или долю в капитале другой организации. Указанное право возникает у организации-инвестора на дату внесения записи по счету депо приобретателя или приходной записи по лицевому счету приобретателя в реестре акционеров.

7 Представление в бухгалтерском балансе активов исходя из их оборачиваемости

и обязательств по срокам погашения

Согласно п. 19 ПБУ 4/99 «Бухгалтерская отчетность организации» все активы и обязательства разделяются в зависимости от срока обращения (погашения) на краткосрочные и долгосрочные. Активы и обязательства представляются как краткосрочные, если срок обращения (погашения) по ним составляет не более 12 месяцев после отчетной даты или продолжительности операционного цикла, если он превышает 12 месяцев. Все остальные активы и обязательства представляются как долгосрочные.

На практике возникают вопросы, связанные с применением требований данного пункта, представлением активов и обязательств в бухгалтерском балансе.

Активы

При включении активов в соответствующие разделы внеоборотных и оборотных активов, помимо срока погашения (обращения), также важно выполнение условия о потребляемости (непотребляемости) актива в рамках одного производственного цикла. В связи с данным условием на практике возникают ситуации, когда в раздел «Внеоборотные активы» включаются те активы, которые в общем случае относятся к статьям оборотных активов, например, дебиторская задолженность или запасы.

Минфин России в своих Рекомендациях по проведению аудита бухгалтерской отчетности указал на возможность включения во внеоборотные активы авансов, выданных поставщикам и заказчикам на строительство или приобретение объектов внеоборотных активов, а также материалов, приобретенных для целей капитального строительства, что уже было рассмотрено ранее в данной статье.

А вот долгосрочную дебиторскую задолженность, которую организация ожидает получить, только через два года после отчетной даты можно включать в раздел оборотных активов, поскольку она относится к оборотным активам и будет в дальнейшем преобразована также в оборотный актив, т.е. в денежные средства.

Остатки незавершенного производства, имеющего длительный производственный цикл, в общем случае подлежат включению в состав оборотных активов.

Однако если результатом производства будут объекты, предназначенные для использования в качестве основных средств, то целесообразно соответствующую величину затрат в незавершенном производстве включить в группу статей «Основные средства» или «Прочие внеоборотные активы» и сделать соответствующее раскрытие в пояснениях.

Обязательства

Разделение обязательств на долгосрочные и краткосрочные по общему правилу определяется сроком до погашения соответствующих обязательств по состоянию на отчетную дату. При составлении отчетности возможны ошибки и сложности классификации обязательств, например, по заемным договорам исходя из сроков их погашения. Разберемся на конкретных примерах.

Пример 1. В 2016 году организация получила долгосрочный кредит, который будет полностью погашен в 2020 году. По состоянию на 31.12.2016 в бухгалтерском балансе такую задолженность следует представить в долгосрочных обязательствах, за исключением той части обязательства, которая будет погашена в течение 2017 года и является по состянию на 31.12.2016 краткосрочной.

Пример 2. Организация в 2015 году получила краткосрочный заем от другой организации, подлежащий оплате в 2016 году, а в 2016 году стороны согласовали реструктуризацию задолженности с погашением всей суммы займа в 2021 году. При составлении бухгалтерской отчетности за 2015 год указанный заем был включен в краткосрочные обязательства по строке 1510 «Заемные средства».

На 31.12.2016 заем следовало отразить как долгосрочный, учитывая факт его реструктуризации в 2016 году. Если сумма займа существенна, то в пояснениях к бухгалтерскому балансу и отчету о финансовых результатах следует раскрыть обстоятельства изменения срока погашения займа.

Пример 3. Организация в 2013 году получила долгосрочный кредит на срок до 2023 года. При этом в кредитном договоре указано, что в том случае, если показатель собственного оборотного капитала общества составит менее 150 млн рублей по состоянию на 31 декабря любого отчетного года (до 31.12.2022 включительно), то банк по своему усмотрению может потребовать досрочного погашения оставшейся суммы обязательства по кредиту.

На 31.12.2016 у общества выполнилось указанное условие, предусмотренное кредитным договором, и в бухгалтерской отчетности за 2016 год вся существующая задолженность перед банком отражается как краткосрочная. При этом до даты подписания отчетности за 2016 год общество не получило от банка требования досрочного погашения задолженности.

Это ошибка.

Дело в том, что предъявление банком требования о досрочном погашении задолженности по кредиту до даты подписания бухгалтерской отчетности является событием после отчетной даты. И тогда на отчетную дату 31.12.2016 обществу следует представить задолженность по кредиту в составе краткосрочных заемных средств. Однако в нашем примере такое требование со стороны банка обществу не предъявлено, поэтому в бухгалтерском балансе на 31.12.2016 задолженность по кредиту следует включать в состав долгосрочной задолженности по заемным средствам.

8 Дебиторская и кредиторская задолженность, свертывание оборотов

Достаточно часто при составлении бухгалтерского баланса бухгалтеры нарушают п. 34 ПБУ 4/99, согласно которому не допускается зачет между статьями активов и пассивов, кроме случаев, предусмотренных законодательством (их «сворачивают», не вычитают НДС с авансов перечисленных и полученных, ошибочно производят зачет между различными статьями дебиторской и кредиторской задолженности). В результате имущественное положение организации, отраженное в отчетности, оказывается недостоверным. Особенно часто организации отражают в балансе сальдированный остаток по счету 68 «Расчеты по налогам и сборам» и счету 76 «Расчеты с разными дебиторами и кредиторами».

Аналогичной является ошибка, связанная с искусственным раздуванием валюты баланса за счет неправильного закрытия задолженности по контрагентам. Например, когда организация в отчетном периоде перечислила аванс, отраженный по дебету счета 60 «Расчеты с поставщиками и подрядчиками», субсчет «Авансы выданные», и уже получила до отчетной даты в счет этого аванса товары (работы, услуги), отраженные по кредиту счета 60, субсчет «Расчеты по полученным товарам (работам, услугам)». Если организация своевременно не провела зачет между различными субсчетами счета 60, валюта бухгалтерского баланса оказывается завышенной. Подобная ошибка возникает и когда организация ведет аналитический учет по контрагентам в разрезе каждого первичного документа. В этом случае, если организация своевременно не производит закрытие выставленных документов оплатой, также может возникать раздувание валюты баланса за счет того, что по одной и той же организации на одном и том же аналитическом счете числится как кредиторская, так и дебиторская задолженность.

Несмотря на кажущуюся незначительность, данная ошибка может иметь весьма существенный характер и даже привести к признанию бухгалтерской отчетности недостоверной в целом.

9 Расходы будущих периодов

Согласно прежней редакции п.65 Положения по ведению бухгалтерского учета (действовала до 2011 года)

Где найти:

Где найти:

ИБ Российское законодательство

(Версия Проф)

организации имели право самостоятельно признавать расходами будущих периодов любые расходы, произведенные в текущем отчетном периоде, но относящиеся к будущим периодам.

В действующей в настоящее время (с 2011 года) редакции п.65 Положения нет упоминания о праве организации самостоятельно квалифицировать какие-либо расходы как расходы будущих периодов.

В новой редакции п.65 Положения «затраты, произведенные организацией в отчетном периоде, но относящиеся к следующим отчетным периодам, отражаются в бухгалтерском балансе в соответствии с условиями признания активов, установленными нормативными правовыми актами по бухгалтерскому учету, и подлежат списанию в порядке, установленном для списания стоимости активов данного вида».

По мнению Минфина России, счет 97, который не исключен из Плана счетов, можно продолжать использовать, но только в тех случаях, когда соответствующие указания присутствуют в действующих ПБУ.

Действующие ПБУ обязывают отражать в составе расходов будущих периодов следующие суммы:

- Фиксированные разовые платежи в рамках лицензионных договоров на предоставление права использования результатов интеллектуальной деятельности или средств индивидуализации. Они подлежат списа- нию в течение срока действия договора (п.39 ПБУ 14/2007). См.:

Письмо Минфина России от 26.04.2011 № 07-02-06/64

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

- Расходы, осуществленные в связи с предстоящими работами по договору строительного подряда (п.16 ПБУ 2/2008). Они списываются по мере признания выручки для определения финансового результата в порядке, установленном ПБУ 2/2008.

В указанных выше случаях использование счета 97 «законно», но при заполнении баланса отраженные на нем суммы показываются не отдельной статьей, а либо по статье «Запасы», либо по статье «Прочие внеоборотные активы».

Во всех остальных случаях, если произведенные расходы привели к появлению у организации какого-либо актива, следует признать в балансе наличие соответствующего актива. В противном случае произведенные расходы признаются расходами отчетного периода.

Обратите внимание, коллеги: счет 97 раньше использовался организациями для отражения разного рода страховок (ОСАГО, КАСКО, медицинское страхование работников и др.). Однако на сегодняшний день большинство специалистов считает, что затраты на страхование более корректно отражать на счете 76, квалифицируя эти суммы как авансы, выданные в счет предстоящего оказания услуг.

Также в некоторых организациях на счете 97 бухгалтеры учитывают:

- расходы, относящиеся к периодам, в которых не было доходов;

- убытки от реализации основных средств и т.д.

Однако использование счета 97 для этих целей неправомерно.

Обратите внимание: отдельной статьи для отражения расходов будущих периодов в форме баланса не предусмотрено. Информация об активах, отраженных на счете 97, включается в показатели строк «Прочие внеоборотные активы» (в части расходов, срок списания которых превышает 12 месяцев после отчетной даты) и «Прочие оборотные активы» (в части расходов, срок списания которых не превышает 12 месяцев). См.:

Письмо Минфина России от 27.01.2012 № 07-02-18/01

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

10 Бездоходные вложения

Отражение выданных организацией безвозмездных займов (займов с нулевой процентной ставкой), бездисконтных (безпроцентных) векселей в составе финансовых вложений. В соответствии с п.2 ПБУ 19/02 «Учет финансовых вложений» одним из условий принятия к бухгалтерскому учету активов в качестве финансовых вложений является способность приносить организации экономические выгоды (доход). Очевидно, что предоставление беспроцентных займов и приобретение бездоходных ценных бумаг дохода не приносит, а следовательно, отражать данные активы в бухгалтерской отчетности необходимо как прочие или зачислять их в состав прочей дебиторской задолженности.

11 Средства на счетах, операции по которым прекращены

Информация о средствах на счетах в банках, у которых отозвана лицензия, в случае их несущественности может раскрываться только в пояснениях (Рекомендации по проведению аудита за 2014 год). Вместе с тем, если суммы на таких счетах существенны, организация может включить в бухгалтерский баланс отдельную статью. При этом с момента отзыва у банка лицензии на осуществление банковских операций и до момента подачи организацией заявления на закрытие расчетного счета и возврат средств указанные денежные средства отражаются в бухгалтерском учете на счете 55 «Специальные счета в банках». В бухгалтерском балансе указанные средства могут быть представлены по детализирующей строке или к строке «Денежные средства и денежные эквиваленты», либо к строке «Прочие оборотные активы». Тогда выбранный вариант представления в бухгалтерском балансе существенных сумм на счетах в «проблемных» банках следует раскрыть в информации по учетной политике в составе пояснений к бухгалтерскому балансу и отчету о финансовых результатах.

После подачи организацией заявления на закрытие счета и возврат средств указанные средства учитываются на счете 76 «Расчеты с разными дебиторами и кредиторами». В том случае, если на счете в банке с отозванной лицензией находится существенная сумма средств, ее можно включить в детализирующую строку к строке «Прочие оборотные активы» или к строке «Дебиторская задолженность».

Однако вместо рассмотренных вариантов представления в бухгалтерском балансе организации могут делать расшифровки в пояснениях и не представлять детализирующие показатели в бухгалтерском балансе.

Еще одной методологической ошибкой, на которую хотелось бы обратить внимание, является формальное отношение большинства бухгалтеров к составлению пояснительной записки к годовой отчетности. А между тем данный элемент отчетности – один из наиболее важных и существенных. Формальное ее составление, неотражение в записке обязательной информации могут повлечь за собой признание бухгалтерской отчетности в целом недостоверной.

Также сведения, содержащиеся в бухгалтерской отчетности организации, оказываются неполными, если при составлении отчетности не указывается имущество, числящееся на забалансовых счетах. Так, типичной ошибкой является отсутствие в бухгалтерском балансе сведений об арендованных организацией основных средствах или нематериальных активах, находящихся в пользовании.

Итак, уважаемые коллеги, подведем итог вышесказанному. В отчетности должны найти отражение все значимые события, включая те, которые имели место между отчетной датой и датой подписания финансовой (бухгалтерской) отчетности, а также факты хозяйственной жизни, которые имели место по состоянию на отчетную дату, но последствия и вероятность возникновения которых в будущем неопределенны, и при этом они могут существенно повлиять на достоверное представление информации в финансовой (бухгалтерской) отчетности. Такая задача решается за счет соблюдения установленных правил ведения бухгалтерского учета и составления отчетности.

Напомним, что залогом составления бухгалтерской отчетности качественно и корректно являются положительные ответы на ряд вопросов: насколько полно сформирована бухгалтерская отчетность, включены ли в нее все необходимые формы бухгалтерской отчетности (в том числе пояснения к бухгалтерскому балансу и отчету о финансовых результатах), соблюдены ли принципы и правила составления бухгалтерской отчетности (с отражением всех значимых показателей с точки зрения необходимости их детализации).

Где найти:

Где найти:

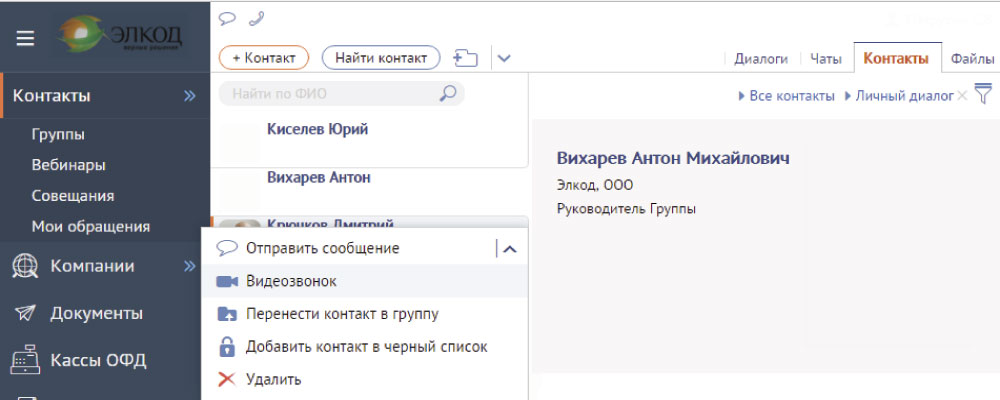

. Дождитесь ответа вашего собеседника.

. Дождитесь ответа вашего собеседника.

(о входящем сообщении вас всегда оповестит красный индикатор);

(о входящем сообщении вас всегда оповестит красный индикатор); ) или видеокамеру (кнопка

) или видеокамеру (кнопка  );

); );

); и включите / выключите микрофон или видеокамеру собеседника;

и включите / выключите микрофон или видеокамеру собеседника; );

); ).

). и выберите

и выберите  Получить ссылку на видеозвонок.

Получить ссылку на видеозвонок. или

или  для начала разговора, или

для начала разговора, или  для закрытия окна.

для закрытия окна.