- С 1 января 2017 года вступил в силу Федеральный закон от 03.07.2016 № 238-ФЗ «О независимой оценке квалификации».

Однако не во всех отраслях он заработал на практике. Так, специалисты по управлению персоналом до сих пор не могут пройти независимую оценку квалификаций, т.к. по состоянию на ноябрь 2017 года отсутствуют соответствующие аккредитованные центры и не разработаны оценочные средства.

Но, например, советом по профессиональным квалификациям специалистов финансового рынка профессиональные экзамены на соответствие требованиям профессионального стандарта для бухгалтера начали проводиться уже с января 2017 года.

Напомним: независимая оценка квалификаций не является обязанностью работника или работодателя. Это способ подтверждения соответствия квалификации работника требованиям профессионального стандарта или федерального закона. Для работников важно доносить информацию о том, что даже неудовлетворительные результаты профессионального экзамена при проведении процедуры независимой оценки квалификаций не могут являться основанием для увольнения. Скорее это способ подтвердить свою квалификацию на «входе в организацию»: у таких кандидатов есть преимущество при поступлении на работу, так как они будут иметь подтверждение соответствия деловых качеств требованиям профессионального стандарта или федерального закона.

Независимая оценка квалификации может проводиться:

- по инициативе работника (лица, претендующего на осуществление определенного вида трудовой деятельности) за счет его средств, средств иных физлиц и (или) юрлиц;

- по инициативе работодателя (с письменного согласия работника) за счет его средств на условиях и в порядке, которые определяются коллективным договором, соглашениями, трудовым договором.

Минтруд России подготовил ответы на часто задаваемые вопросы, связанные с независимой оценкой квалификации. См.:

Информация Минтруда России от 21.04.2017

Где найти:

Где найти:

ИБ Российское законодательство

(Версия Проф)

- Право работодателей – субъектов микропредпринимательства – отказаться от локальных нормативных актов полностью или частично.

С 1 января 2017 года работодатели – субъекты малого предпринимательства (в том числе ИП), которые в соответствии с федеральным законом отнесены к микропредприятиям, имеют право отказаться (полностью или частично) принимать локальные нормативные акты, содержащие нормы трудового права. Но есть ряд условий, которые необходимо соблюсти:

- условия, касающиеся вопросов, которые должны быть регламентированы названными локальными нормативными актами, подлежат включению непосредственно в текст трудового договора. Соответствующие изменения внесены в Трудовой кодекс РФ Федеральным законом от 03.07.2016 № 348-ФЗ;

Где найти:

Где найти:

ИБ Российское законодательство

(Версия Проф)

- данный трудовой договор необходимо заключать на основе типовой формы, утвержденной Правительством РФ с учетом мнения Российской трехсторонней комиссии по регулированию социально-трудовых отношений. Типовая форма утверждена постановлением Правительства РФ от 27.08.2016 № 858.

Где найти:

Где найти:

ИБ Российское законодательство

(Версия Проф)

Минтруд России в письме от 30.06.2017 № 14-1/В-591

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

разъяснил особенности применения типовой формы. В частности, при заключении трудового договора по типовой форме пункты, не применимые в отношении конкретного работника, могут быть исключены. Это касается пунктов, заполнение которых не предусматривается в связи с характером работы, а также указанных в примечаниях к типовой форме договора.

- Утвержден административный регламент, в соответствии с которым трудовые инспекции рассматривают разногласия по проведению специальной оценки условий труда.

Приказом Минтруда России от 05.12.2016 № 709н

Где найти:

Где найти:

ИБ Российское законодательство

(Версия Проф)

утвержден административный регламент, на основании которого Федеральная служба по труду и занятости рассматривает разногласия по вопросам проведения специальной оценки условий труда, несогласия работника с результатами проведения специальной оценки условий труда на его рабочем месте, а также жалобы работодателей на действия (бездействие) организации, проводящей специальную оценку условий труда.

К слову, часто можно услышать о недовольстве работодателей или работников результатами специальной оценки условий труда. Например, работодателям предлагают проводить спецоценку вакантных рабочих мест, в отчете о спецоценке не указываются рекомендации по выдаче смывающих средств, необходимости направления работников на обязательные медицинские осмотры и т.д. С 1 января 2017 года в таких ситуациях процедура рассмотрения разногласий урегулирована приказом № 709н.

- Исчисление стажа, дающего право на дополнительный оплачиваемый отпуск за работу во вредных условиях труда.

По старой советской инструкции, утв. постановлением Госкомтруда СССР, ВЦСПС от 21.11.1975 № 273/П-20,

Где найти:

Где найти:

ИБ Российское законодательство

(Версия Проф)

в стаж для предоставления дополнительного отпуска за работу во вредных и (или) опасных условиях труда включались только дни, когда работник трудился в таких условиях не менее половины рабочего времени. Однако абз. 1 п. 12 признан недействующим решением Верховного Суда РФ от 26.01.2017 № АКПИ16-1035

Где найти:

Где найти:

ИБ Решения высших судов

со дня вступления решения суда в законную силу, т.е. с 1 апреля 2017 года.

ВС РФ решил, что это положение п. 12 инструкции ограничивает права работника. Поэтому теперь в стаж для отпуска «за вредность» включается всё время работы во вредных и (или) опасных условиях независимо от количества отработанных часов.

- С 1 января 2017 года перечень документов, предъявляемых лицом, поступающим на работу, дополнился справкой о том, является или не является оно подвергнутым административному наказанию за потребление наркотических средств или психотропных веществ без назначения врача либо новых потенциально опасных психоактивных веществ.

Имеются в виду случаи поступления на работу, связанную с деятельностью, к осуществлению которой в соответствии с федеральными законами не допускаются лица, подвергнутые административному наказанию за потребление наркотических средств или психотропных веществ без назначения врача либо новых потенциально опасных психоактивных веществ, до окончания срока, в течение которого лицо считается подвергнутым административному наказанию. Соответствующие изменения были внесены в ст. 65 ТК РФ Федеральным законом от 13.07.2015 № 230-ФЗ.

Где найти:

Где найти:

ИБ Российское законодательство

(Версия Проф)

Справка выдается МФЦ в порядке и по форме, которые утверждены приказом МВД России от 24.10.2016 № 665.

Где найти:

Где найти:

ИБ Российское законодательство

(Версия Проф)

Повторимся: требование по представлению указанной справки распространяется на отдельные категории работников, которые поступают на отдельные виды работ, на которые в соответствии с федеральными законами не допускаются вышеназванные лица.

Например, в соответствии с подп. 5 п. 4 ст. 52 Воздушного кодекса РФ на работу в службы авиационной безопасности не принимаются лица, подвергнутые административному наказанию за потребление наркотических средств или психотропных веществ без назначения врача либо новых потенциально опасных психоактивных веществ, до окончания срока, в течение которого лицо считается подвергнутым административному наказанию.

Согласно п. 2 ст. 27 Кодекса внутреннего вод- ного транспорта РФ к работе на судне не допускаются лица, не прошедшие медицинский осмотр, а также лица, подвергнутые административному наказанию за потребление наркотических средств или психотропных веществ без назначения врача либо новых потенциально опасных психоактивных веществ, до окончания срока, в течение которого лицо считается подвергнутым административному наказанию.

В соответствии с п. 4 ст. 57 Кодекса торгового мореплавания РФ к работе на судне не допускаются лица, не прошедшие медицинский осмотр, а также лица, подвергнутые административному наказанию за потребление наркотических средств или психотропных веществ без назначения врача либо новых потенциально опасных психоактивных веществ, до окончания срока, в течение которого лицо считается подвергнутым административному наказанию.

Согласно п. 9 части 1 ст. 10 Федерального закона от 09.02.2007 № 16-ФЗ «О транспортной безопасности» работы, непосредственно связанные с обеспечением транспортной безопасности, не вправе выполнять лица, подвергнутые административному наказанию за потребление наркотических средств или психотропных веществ без назначения врача либо новых потенциально опасных психоактивных веществ, до окончания срока, в течение которого лицо считается подвергнутым административному наказанию.

В соответствии с п. 3 ст. 25 Федерального закона от 10.01.2003 № 17-ФЗ «О железнодорожном транспорте в Российской Федерации» на работу, непосредственно связанную с движением поездов и маневровой работой, не принимаются лица, не прошедшие медицинский осмотр, а также лица, подвергнутые административному наказанию за потребление наркотических средств или психотропных веществ без назначения врача либо новых потенциально опасных психоактивных веществ, до окончания срока, в течение которого лицо считается подвергнутым административному наказанию.

- С 18 февраля 2017 года изменена форма декларации соответствия условий труда на рабочих местах.

Минтруд РФ приказом от 14.11.2016 № 642н «О внесении изменений в нормативные правовые акты Министерства труда и социальной защиты Российской Федерации в связи с принятием Федерального закона от 1 мая 2016 г. № 136-ФЗ ''О внесении изменений в статью 11 Федерального закона ''Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования'' и Федеральный закон ''О специальной оценке условий труда''»

Где найти:

Где найти:

ИБ Российское законодательство

(Версия Проф)

привел в соответствие действующему законодательству нормативные акты, посвященные проведению специальной оценки условий труда.

Это долгожданные изменения, которые работодатели ждали с мая 2016 года, в частности, после того, как Федеральным законом от 01.05.2016 № 136-ФЗ была скорректирована часть 1 ст. 11 Федерального закона от 28.12.2013 № 426-ФЗ «О специальной оценке условий труда» (далее по тексту – Закон № 426-ФЗ).

Где найти:

Где найти:

ИБ Российское законодательство

(Версия Проф)

В письме № 15-1/ООГ-2092 от 07.06.2016

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

Минтруд РФ рекомендовал осуществлять подачу декларации соответствия условий труда государственным нормативным требованиям охраны труда после внесения соответствующих изменений в приказ Минтруда России от 07.02.2014 № 80н. Вышеназванных Минтрудом изменений работодателям пришлось ждать больше семи месяцев.

Если условия труда на рабочем месте по результатам исследований (испытаний) и измерений вредных и (или) опасных производственных факторов признаны оптимальными или допустимыми, то в отношении такого места работодатель может подать декларацию соответствия условий труда государственным нормативным требованиям охраны труда (далее – декларация). Декларация подается в территориальный орган Роструда по месту нахождения работодателя.

Порядок подачи такой декларации определен Законом № 426-ФЗ. Исключение составляют лишь рабочие места, указанные в п. 11 Методики проведения СОУТ (например, места, на которых работники получают гарантии и компенсации за работу с вредными и (или) опасными условиями труда; места, на которых по результатам ранее проведенных аттестаций и спецоценок были установлены вредные и (или) опасные условия труда). В отношении этих мест работодатель декларацию соответствия подать не может.

- Обобщим изменения, которые коснулись регулирования трудовых отношений в 2017 году с водителями автомобилей.

Во-первых, с 26 февраля 2017 года уточнен порядок заполнения путевого листа, изменения внесены приказом Минтранса России от 18.01.2017 № 17 «О внесении изменений в обязательные реквизиты и порядок заполнения путевых листов, утвержденные приказом Министерства транспорта Российской Федерации от 18 сентября 2008 г. № 152».

Где найти:

Где найти:

ИБ Российское законодательство

(Версия Проф)

Одно из изменений состоит в том, что теперь нужно указывать дату и время проведения предрейсового контроля технического состояния транспортного средства. Эти сведения вносит, в частности, контролер технического состояния автотранспортных средств и заверяет подписью, указывая фамилию и инициалы.

Согласно Закону о безопасности дорожного движения организации, которые эксплуатируют транспортные средства, предназначенные для перевозки пассажиров и грузов, должны обеспечивать проведение предрейсового контроля их технического состояния. Указанный контроль необходимо проводить ежедневно перед выездом транспортного средства на линию с места стоянки и по возвращении к месту стоянки с соответствующей отметкой об исправности или о неисправности транспорта в путевом листе.

ВОПРОС:

Можно ли возложить обязанность по проведению предрейсового техосмотра автомобиля на водителя?

Это возможно, но только если он оформлен по совмещению на должность контролера технического состояния автотранспортных средств.

Обратите внимание: такая должность обязательно должна быть предусмотрена штатным расписанием организаций, осуществляющих перевозки автомобильным транспортом и городским наземным электрическим транспортом. См.:

Пункт 4 ст. 20 Федерального закона от 10.12.1995 № 196-ФЗ «О безопасности дорожного движения»

Где найти:

Где найти:

ИБ Российское законодательство

(Версия Проф)

В соответствии с приказом Минтранса России, Минтруда России от 11.03.1994 № 13/11

Где найти:

Где найти:

ИБ Российское законодательство

(Версия Проф)

лица, которые занимают должность, связанную с обеспечением безопасности транспортных средств, должны проходить аттестацию на право занятия соответствующих должностей. В свою очередь, квалификационные требования к контролеру технического состояния автотранспортных средств установлены приказом Минтранса России от 28.09.2015 № 287.

Где найти:

Где найти:

ИБ Российское законодательство

(Версия Проф)

Таким образом, водителя можно оформить по совмещению на должность контролера технического состояния автотранспортного средства, если он отвечает соответствующим квалификационным требованиям.

Во-вторых, с 1 июля 2017 года продолжительность учетного периода, в течение которого водителям автомобилей может устанавливаться суммированный учет рабочего времени, в отдельных случаях может быть увеличена до трех месяцев.

Соответствующие изменения внесены в абз. 1 п. 8 приказа Минтранса России от 20.08.2004 № 15 «Об утверждении Положения об особенностях режима рабочего времени и времени отдыха водителей автомобилей» приказом Минтранса России от 05.06.2017 № 212.

Где найти:

Где найти:

ИБ Российское законодательство

(Версия Проф)

Увеличение учетного периода осуществляется по согласованию с выборным органом первичной профсоюзной организации, а при ее отсутствии – с иным представительным органом работников.

В-третьих, с 1 июня 2017 года запрещен допуск к управлению транспортными средствами водителей, у которых нет российских прав. См.:

Федеральный закон от 07.05.2013 № 92-ФЗ «О внесении изменений в Федеральный закон ''О безопасности дорожного движения'' и Кодекс Российской Федерации об административных правонарушениях»;

Федеральный закон от 05.05.2014 № 132-ФЗ;

Федеральный закон от 23.05.2015 № 130-ФЗ

Где найти:

Где найти:

ИБ Российское законодательство

(Версия Проф)

Дату вступления в силу этой нормы меняли несколько раз: сначала 09.05.2014, потом 01.06.2015, теперь 01.06.2017.

При этом с 26 июля 2017 года водителям из Киргизской Республики, а также гражданам государств, законодательство которых закрепляет использование русского языка в качестве официального, осуществляющих предпринимательскую и трудовую деятельность на территории РФ, непосредственно связанную с управлением транспортными средствами, предоставлено право работать в РФ без замены национальных водительских удостоверений.

Изменения внесены в п. 13 ст. 25 Федерального закона от 10.12.1995 № 196-ФЗ «О безопасности дорожного движения» Федеральным законом от 26.07.2017 № 204-ФЗ «О внесении изменения в статью 25 Федерального закона ''О безопасности дорожного движения''».

Где найти:

Где найти:

ИБ Российское законодательство

(Версия Проф)

- С 29 июня 2017 года уточнен порядок предоставления неполного рабочего дня, перерыва для отдыха и оплаты сверхурочных часов.

Федеральным законом от 18.06.2017 № 125-ФЗ внесены изменения в Трудовой кодекс РФ. Изменения коснулись прежде всего работы на условиях неполного рабочего дня или неполной рабочей недели. Помимо них законодателем сделаны и другие важные поправки, имеющие отношение к большинству работодателей.

Теперь, как и раньше, неполное рабочее время определяется по обоюдному соглашению между работодателем и работником и фиксируется в трудовом договоре (дополнительном соглашении к нему). Причем указанный режим работы может устанавливаться как при приеме сотрудника на работу, так и впоследствии.

С 29 июня 2017 года работодатели могут устанавливать работнику неполный день и неполную неделю, причем не отдельно друг от друга, как это было раньше, а совместно.

Продолжительность работы на условиях неполного рабочего времени может устанавливаться как без ограничения срока, так и на любой согласованный сторонами срок. При этом также разрешено разделение рабочего дня на части.

Новой частью 2 ст. 93 ТК РФ определен перечень случаев, при которых работодатель не может, а просто обязан учесть пожелания работника при установлении неполного рабочего времени. Это необходимо делать по просьбе:

- беременных женщин (срок беременности не имеет значения);

- одного из родителей (опекуна, попечителя), на содержании у которых находится ребенок в возрасте до 14 лет (ребенок-инвалид в возрасте до 18 лет);

- сотрудника, ухаживающего за больным членом семьи, при представлении медицинского заключения, полученного в законном порядке.

Названной нормой оговаривается, что таким работникам неполное рабочее время определяется на период наличия обстоятельств, явившихся основанием для обязательного установления неполного рабочего времени. При этом режимы рабочего времени и времени отдыха, включая продолжительность ежедневной работы (смены), время начала и окончания работы, время перерывов в работе, устанавливаются в соответствии с пожеланиями указанного работника с учетом условий производства (работы) у данного работодателя. Что означает «в соответствии с пожеланиями работника с учетом условий производства (работы) у данного работодателя», что победит – «пожелания работника» или «условия производства (работы)», – надеемся, покажет правоприменительная практика в 2018 году.

Согласно новой редакции ст. 101 ТК РФ работнику с неполным рабочим днем не может быть установлен ненормированный режим работы: это возможно лишь при неполной рабочей неделе, но в условиях полного рабочего дня. Иными словами, если работнику будет установлен полный рабочий день (восемь часов), но неполная рабочая неделя (четыре и менее дней в неделю), в свои рабочие дни он может привлекаться к работе за пределами их продолжительности.

В части обеденного перерыва Законом № 125-ФЗ в ст. 108 ТК РФ внесены следующие поправки.

Теперь в названной статье появилось положение, предоставляющее работодателю право определять в правилах внутреннего трудового распорядка или трудовом договоре условие, в соответствии с которым перерыв может не предоставляться работнику, если установленная для него продолжительность ежедневной работы (смены) не превышает четырех часов. До 29.06.2017, даже если работник работал час-два в день, работодатель обязан был предусматривать перерыв для отдыха и питания продолжительностью минимум 30 минут.

- С 2 мая 2017 года всех работодателей обязали проводить курсовое обучение и вводные инструктажи по гражданской обороне.

С указанной даты вступило в силу постановление Правительства РФ от 19.04.2017 № 470.

За невыполнение данной обязанности работодателю грозит штраф в следующем размере (часть 2 ст. 20.7 КоАП РФ):

- для должностных лиц организации – от 10 000 до 20 000 рублей;

- для организации – от 100 000 до 200 000 рублей.

Об этих изменениях мы подробно писали в журнале «Оперативно и достоверно» от 04.09.2017 № 17 (348).

- Увеличение ответственности за нарушения в области персональных данных с 1 июля 2017 года.

Федеральным законом от 07.02.2017 № 13-ФЗ ст. 13.11 КоАП РФ изложена в новой редакции, вместо одного состава правонарушения введено семь. О том, что нужно учесть работодателям при организации защиты персональных данных, мы писали в журнале «Оперативно и достоверно» от 15.05.2017 № 9 (340).

Особое внимание обратите на наличие Положения о персональных данных, Политики в области персональных данных. Причем Роскомнадзор на своем сайте 01.08.2017 опубликовывал рекомендации по составлению Политики. См.:

Рекомендации по составлению документа, определяющего политику оператора в отношении обработки персональных данных, в порядке, установленном Федеральным законом от 27.07.2006 № 152-ФЗ «О персональных данных»

Где найти:

Где найти:

ИБ Российское законодательство

(Версия Проф)

К ней операторы должны обеспечить неограниченный доступ (подп. 2 ст. 18.1 Федерального закона от 27.07.2006 № 152-ФЗ «О персональных данных»).

Также проверьте наличие согласия работника для случаев, предусмотренных Законом № 152-ФЗ, и соответствие его формы и содержащихся в нем сведений подп. 4 ст. 9 Закона № 152-ФЗ.

Обратите внимание на порядок обработки персональных данных в информационных системах и порядок доступа к персональным данным в них специально уполномоченных лиц работодателя.

- Важная новость для тех работодателей, которые готовятся к проверкам Роструда, предварительно проводя внутренний аудит оформления трудовых отношений с работниками.

В июле 2017 года Роструд России на своем официальном сайте опубликовал проверочные листы (списки контрольных вопросов, применяе-мых при осуществлении федерального государственного надзора за соблюдением трудового законодательства и иных нормативных правовых актов, содержащих нормы трудового права).

Посмотреть их можно, перейдя по ссылке https://www.rostrud.ru/rostrud/deyatelnost/ ?ID=583925.

Также ссылка на проверочные листы размещена на сайте www.онлайнинспекция.рф. На ноябрь 2017 года на сайте Роструда опубликовано 107 проверочных листов.

Сориентироваться в том, какой проверочный лист посвящен проверке по какому вопросу, поможет приказ Роструда от 10.11.2017 № 655 «Об утверждении проверочных листов (списков контрольных вопросов) для осуществления федерального государственного надзора за соблюдением трудового законодательства и иных нормативных правовых актов, содержащих нормы трудового права».

- В свете перехода на рискориентированный подход при проверках ГИТ на сайте Роструда в июле опубликованы перечни работодателей, деятельность которых отнесена к категории высокого риска (плановые проверки ГИТ по таким работодателям проводятся один раз в два года) (https://www.rostrud.ru/rostrud/deyatelnost/?CAT_ID=9517), и перечень работодателей, деятельность которых отнесена к категории значительного риска (плановые проверки ГИТ по таким работодателям проводятся один раз в три года) (https://www.rostrud.ru/rostrud/deyatelnost/?CAT_ID=9518).

Напомним: деятельность работодателей отнесена к категории среднего риска – плановые проверки ГИТ проводятся не чаще одного раза в пять лет, если к категории умеренного риска – не чаще одного раза в шесть лет.

Если деятельность организации или ИП отнесли к категории низкого риска, то плановые проверки у них не проводятся. По этому вопросу см. пп. 20 и 21 постановления Правительства РФ от 01.09.2012 № 875.

Если работодатель не нашел себя в перечнях работодателей с высокой и значительной категорией риска и ему интересно, к какой категории отнесли его деятельность, он может обратиться в трудовую инспекцию с запросом в произвольной форме. Инспекция в течение 15 рабочих дней с даты, когда получила запрос, даст письменный ответ и укажет категорию риска, которую получил работодатель.

Итак, это основные изменения в трудовом законодательстве, которые необходимо учесть работодателям в 2017 году.

В заключение напомним, что с 1 января 2017 года начали применяться предельные уровни соотношения среднемесячной заработной платы руководителей, их заместителей, главных бухгалтеров государственных внебюджетных фондов РФ, территориальных фондов обязательного медицинского страхования, государственных и муниципальных учреждений, государственных и муниципальных унитарных предприятий и среднемесячной заработной платы работников таких фондов, учреждений, предприятий.

Речь идет о предельных уровнях соотношения, установленных в соответствии с частью 2 ст. 145 ТК РФ (в редакции Федерального закона от 03.07.2016 № 347-ФЗ).

Пунктом 4 постановления Правительства РФ от 28.12.2016 № 1521 предусмотрено размещение вышеназванной информации о соотношении заработной платы в сети Интернет не позднее 15 мая года, следующего за отчетным. То есть за 2017 год такую информацию необходимо будет разместить в сети Интернет не позднее 15 мая 2018 года.

На этом наш тематический сюжет завершен.

Где найти:

Где найти:

ИЗ ДОКУМЕНТА ВЫ УЗНАЕТЕ, ЧТО:

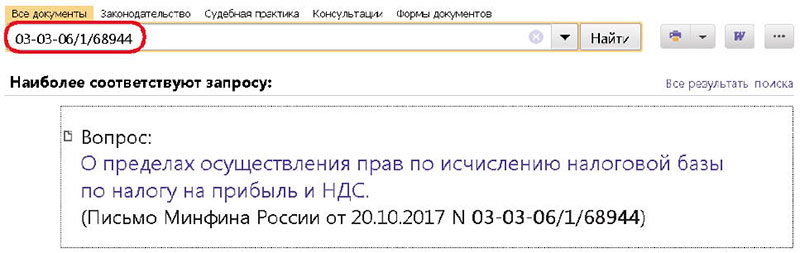

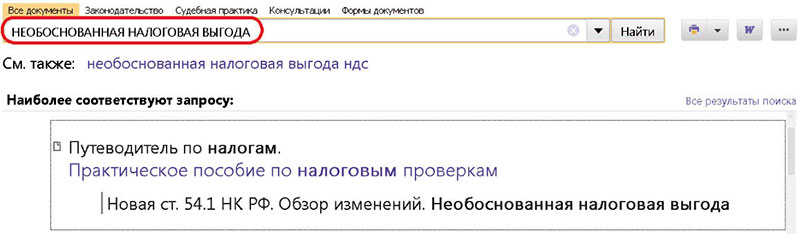

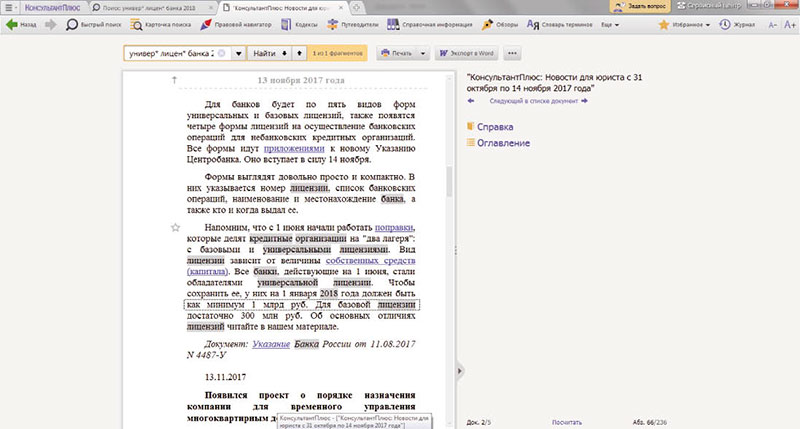

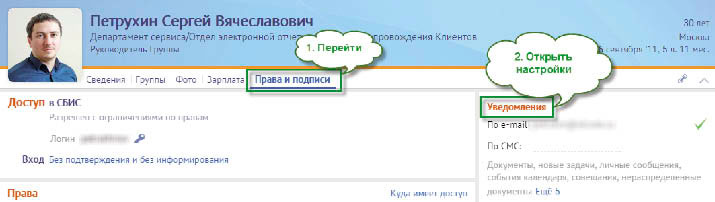

ИЗ ДОКУМЕНТА ВЫ УЗНАЕТЕ, ЧТО: КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС:

КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС: