С 15.07.2016 вступил в силу Федеральный закон от 03.07.2016 № 290-ФЗ «О внесении изменений в Федеральный закон ''О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт'' и отдельные законодательные акты Российской Федерации».

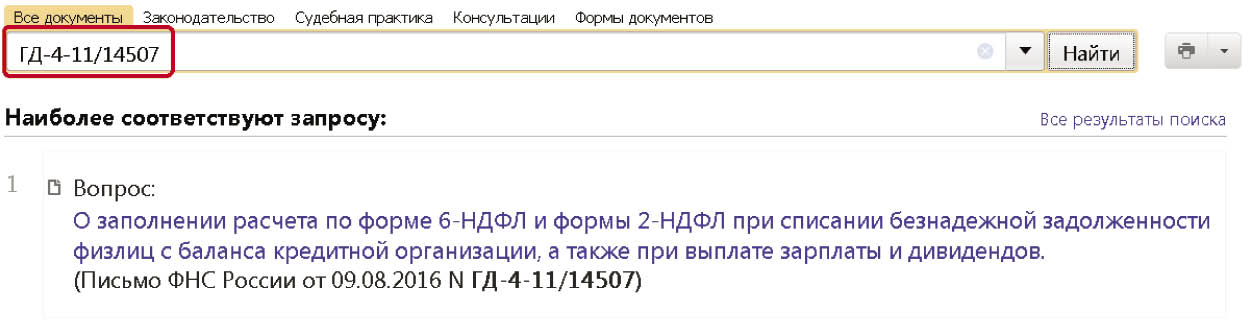

Где найти:

Где найти:

ИБ Российское законодательство (Версия Проф)

Он внес изменения в законодательство по ККТ и ввел понятие «онлайн-касса». Она уже в момент расчета за товары, работы и услуги передает в налоговые органы информацию о произведенных расчетах – наименовании товаров (работ, услуг), сумме оплаты, ставке и сумме НДС (ст. ст. 1.1, 4, п. 6 ст. 1.2 Закона № 54-ФЗ).

Несмотря на то, что скоро вступят в силу новые правила работы с контрольно-кассовой техникой, до сих пор у организаций и ИП возникает много вопросов и по текущим правилам. Постараемся с некоторыми из них разобраться.

Кто может не применять онлайн-кассы

Вопрос:

Кто может не применять онлайн-кассы?

Есть случаи, когда, как и раньше, можно не применять ККТ. Все они прописаны в ст. 2 Федерального закона от 22.05.2003 № 54-ФЗ.

Так, до 1 июля 2018 года документ, подтверждающий оплату, по требованию покупателя или клиента, как и сейчас, могут выдавать вместо кассового чека организации и инди-видуальные предприниматели, являющиеся плательщиками ЕНВД, и индивидуальные предприниматели, применяющие патентную систему налогообложения (п. 2.1 ст. 2 Федерального закона № 54-ФЗ в прежней редакции). Но уже с 1 июля 2018 года им необходимо будет применять ККТ на общих основаниях.

Оказывающие услуги населению организации и индивидуальные предприниматели сейчас вправе не применять ККТ при условии выдачи соответствующих бланков строгой отчетности (п. 2 ст. 2 Федерального закона № 54-ФЗ в прежней редакции). С 01.07.2018 они тоже будут должны применять ККТ или использовать автоматизированную систему для бланков строгой отчетности, выдавать БСО, напечатанные типографским способом, будет нельзя. Однако уже сейчас нужно учитывать, что использование БСО вместо чеков ККТ возможно только при оказании услуг физическим лицам. Если иногда пользователь оказывает еще и услуги юридическим лицам, то в данном случае использование БСО невозможно (так как юридические лица под понятие «население» не подпадают), необходимо пробивать кассовый чек. Поэтому пользователям, которые оказывают услуги и физлицам, и юрлицам, при этом применяют общую систему налогообложения или «упрощенку», нужно начать применять онлайн-кассу уже с 1 июля 2017 года.

В соответствии с п. 2. ст. 2 Закона № 54-ФЗ организации и индивидуальные предприниматели с учетом специфики своей деятельности или особенностей своего местонахождения могут производить расчеты без применения контрольно-кассовой техники при осуществлении следующих видов деятельности и при оказании следующих услуг (они могут работать без ККТ и после 1 июля 2018 года):

- продажа через газетно-журнальные киоски газет, журналов и сопутствующих товаров, если доля газет и журналов в общем товарообороте 50% и более, а сопутствующие товары есть в перечне, утвержденном субъектом РФ;

- продажа ценных бумаг;

- продажа водителем или кондуктором в салоне транспортного средства проездных документов (билетов) и талонов для проезда в общественном транспорте;

- продажа питания школьникам и работникам школ во время учебных занятий;

- торговля с открытых прилавков на рынках, ярмарках и выставочных комплексах, кроме торговли непродовольственными товарами с открытых прилавков внутри крытых рыночных помещений;

- разносная торговля с ручных тележек, корзин, лотков, кроме торговли технически сложными товарами и продовольственными товарами, требующими особых условий хранения и продажи;

- торговля в киосках мороженым, безалкогольными напитками в розлив;

- торговля из автоцистерн квасом, молоком, растительным маслом, живой рыбой, керосином, сезонная торговля вразвал овощами, в том числе картофелем, фруктами и бахчевыми культурами;

- прием от населения стеклопосуды и утильсырья, за исключением металлолома, драгоценных металлов и драгоценных камней;

- ремонт и окраска обуви;

- изготовление и ремонт металлической галантереи и ключей;

- присмотр и уход за детьми, больными, престарелыми и инвалидами;

- реализация изготовителем изделий народных художественных промыслов;

- вспашка огородов и распиловка дров;

- услуги носильщиков на железнодорожных вокзалах, автовокзалах, аэровокзалах, в аэропортах, морских, речных портах;

- сдача индивидуальным предпринимателем в аренду (наем) жилых помещений, принадлежащих этому индивидуальному предпринимателю на праве собственности.

Аптечные организации, находящиеся в фельдшерских и фельдшерско-акушерских пунктах, расположенных в сельских населенных пунктах, и обособленные подразделения медицинских организаций, имеющих лицензию на фармацевтическую деятельность (амбулатории, фельдшерские и фельдшерско-акушерские пункты, центры (отделения) общей врачебной (семейной) практики), расположенные в сельских населенных пунктах, в которых отсутствуют аптечные организации, могут и далее не применять ККТ, но теперь не только при продаже лекарственных препаратов, но и в отношении всех своих товаров (п. 5 ст. 2 Федерального закона № 54-ФЗ в новой редакции).

Контрольно-кассовая техника может не применяться при оказании услуг по проведению религиозных обрядов и церемоний, а также при реализации предметов религиозного культа и религиозной литературы в культовых зданиях и сооружениях и на относящихся к ним территориях, в иных местах, предоставленных религиозным организациям для этих целей, в учреждениях и на предприятиях религиозных организаций (п. 6 ст. 2 Федерального закона № 54-ФЗ).

Контрольно-кассовая техника не применяется при осуществлении расчетов с использованием электронного средства платежа без его предъявления между организациями и (или) индивидуальными предпринимателями (п. 9 ст. 2 Федерального закона от 22.05.2003 № 54-ФЗ).

Вопрос:

Когда еще организации и ИП могут не применять ККТ?

Если организация или ИП получают наличные денежные средства по операциям, не связанным с реализацией товаров, выполнением работ или оказанием услуг, ККТ не применяется. В этом случае в подтверждение приема наличных денег выдается квитанция к приходному кассовому ордеру.

В частности, ККТ не применяется при получении наличных денежных средств:

- в связи с возвратом подотчетных сумм (Письмо Минфина России от 30.11.2004 № 03-01-20/2-47);

- в качестве благотворительной помощи (Письма Минфина России от 30.11.2004 № 03-01-20/2-47, МНС России от 02.11.2004 № 33-0-09/691);

- комитентом от комиссионера за реали-зованные товары (Письмо УФНС России по г. Москве от 14.05.2010 № 17-15/050740);

- заимодавцем от заемщика при возврате последним суммы займа и процентов за пользование заемными средствами (Письма Минфина России от 28.05.2012 № 03-01-15/4-104, п. 7 приложения к письму ФНС России от 10.06.2011 № АС-4-2/9303@);

- заемщиком от заимодавца при предоставлении им займа (Письмо Минфина России от 28.05.2012 № 03-01-15/4-104);

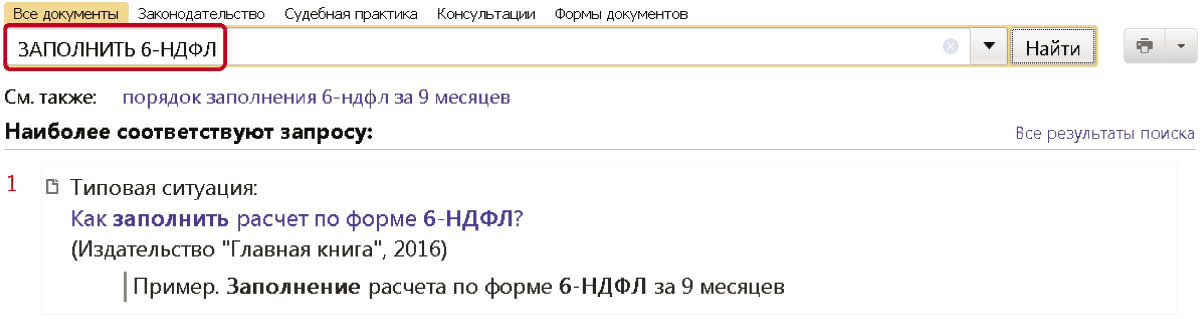

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

- в качестве оплаты доли в уставном капитале ООО;

- за реализованные имущественные права (например, продажа доли в уставном капитале ООО, уступка денежного требования (цессия), отчуждение исключительного права);

- в виде дивидендов (доходов от долевого участия);

- в виде неустойки (штрафов, пеней) в случае неисполнения или ненадлежащего исполнения контрагентом обязательства (Письма Минфина России от 13.07.2005 № 03-01-20/4-130, УФНС России по г. Москве от 08.08.2005 № 22-12/56316);

- при уплате членских взносов членами садоводческого некоммерческого товарищества или садового товарищества (Письмо Минфина России от 28.08.2012 № 03-01-15/7-184);

- организацией от уполномоченного представителя обособленного подразделения (абз. 2 п. 3, подп. 5.3 п. 5 Указания Банка России от 11.03.2014 № 3210-У);

- от покупателей в оплату за заказанные в интернет-магазине товары через кредитные учреждения (посредством безналичных расчетов) с последующим зачислением денег на расчетный счет по договору о расчетно-кассовом обслуживании между банком и организацией, так как выручка от продажи с официальных сайтов в Интернете поступает не в кассу организации, а на ее расчетный счет в порядке безналичных поступлений денежных средств (Письма УФНС России по г. Москве от 24.04.2012 № 17-26/ 037701@, Минфина России от 09.06.2009 № 03-01-15/6-293).

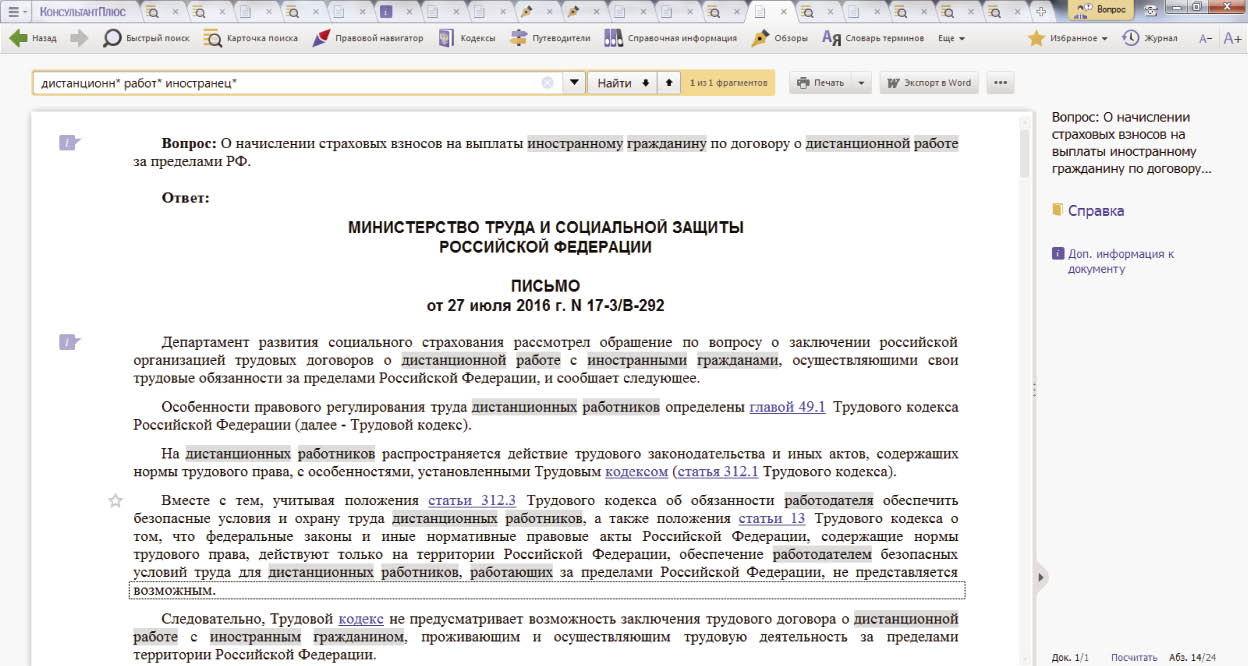

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

Вопрос:

Необходимо ли применять ККТ при оплате покупателем картой?

При проведении оплаты через платежный терминал в рамках договора эквайринга продавец обязан в момент оплаты товаров (выполнения работ или оказания услуг) выдать покупателю отпечатанный на ККТ кассовый чек (часть 2 ст. 5 Федерального закона от 22.05.2003 № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт» (Письма ФНС России от 11.08.2014 № АС-4-2/15738, Минфина России от 20.11.2013 № 03-01-15/49854 и от 10.12.2010 № 03-01-15/9-255, УФНС России по г. Москве от 20.01.2011 № 17-15/4707).

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

Суммы, уплаченные пластиковыми картами, целесообразно пробивать по ККТ на отдельную секцию. Так будет проще заполнять книгу кассира-операциониста. После снятия показаний счетчиков в Z-отчете должна быть отражена общая сумма выручки, в том числе наличными и безналичными (по пластиковым картам) деньгами.

При этом суммы, уплаченные по картам, заносятся в графы 12–13 «Оплачено по документам». В графе 12 отражается количество пластиковых карт, по которым произведена оплата. В графе 13 – сумма по расчетам посредством пластиковых карт (форма № КМ-4, утв. постановлением Госкомстата России от 25.12.1998 № 132). Эта сумма соответствует разнице между суммой, указанной в Z-отчете, и суммой, сданной наличными в кассу предприятия (Письмо УФНС по г. Москве от 20.01.2011 № 17-15/4707).

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

Вопрос:

Плательщик ЕНВД или патентной системы, оказывающий услуги населению, должен выдавать БСО или же документ, подтверждающий оплату, по требованию покупателя?

Согласно п. 2.1 ст. 2 Закона о ККТ (в прошлой редакции) организации и индивидуальные предприниматели, являющиеся плательщиками ЕНВД и ИП, применяющие патентную систему налогообложения и не подпадающие под действие пп. 2 и 3 данной статьи, могут осуществлять наличные денежные расчеты и расчеты с использованием платежных карт без применения ККТ при условии выдачи по требованию покупателя (клиента) документа (товарного чека, квитанции или другого документа, подтверждающего прием денежных средств за соответствующий товар (работу, услугу)).

А в п. 2 говорится о том, что предприятия, оказывающие услуги населению, вправе не применять ККТ, но только при условии выдачи бланка строгой отчетности. Соответственно, условие для возможности применения положения п. 2.1 ст. 2 Закона о неприменении ККТ в данном случае не выполняется.

Таким образом, «еэнвэдэшники» и ИП на патентной системе, оказывающие услуги населению, при расчетах наличными денежными средствами и (или) расчетах с использованием платежных карт, вправе не использовать контрольно-кассовую технику только при условии выдачи бланков строгой отчетности (Письма Минфина России от 30.12.2015 № 03-11-06/3/77890, от 21.09.2015 № 03-11-11/54009, от 10.08.2015 № 03-11-11/46052, от 22.01.2015 № 03-01-15/1852).

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

Если же организация или ИП выдают БСО лишь по требованию клиента, то налоговики оштрафуют их, как и за неприменение ККТ.

направьте Клиенту электронный чек

Вопрос:

По какой форме теперь необходимо выдавать чеки?

Как и прежде, при осуществлении расчета пользователь обязан выдать покупателю кассовый чек или бланк строгой отчетности на бумажном носителе. Но теперь у него появилась дополнительная обязанность (п. 2 новой ст. 1.2 Федерального закона № 54-ФЗ).

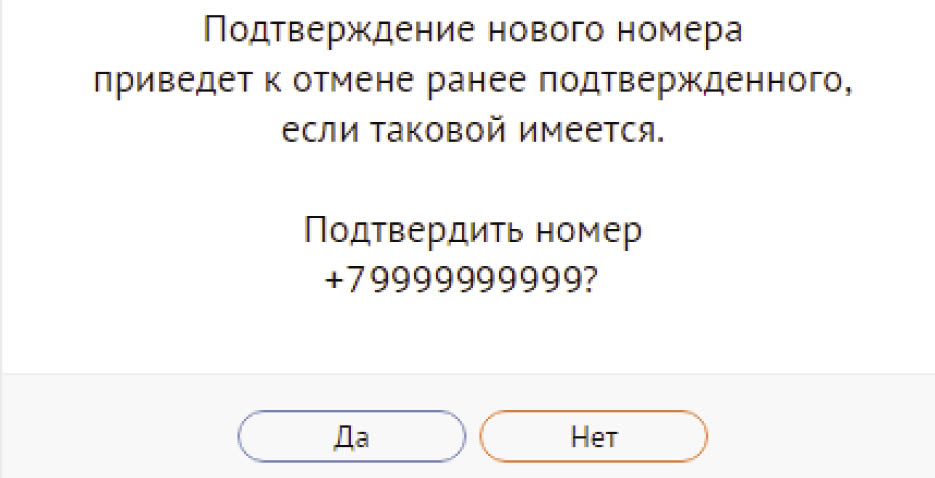

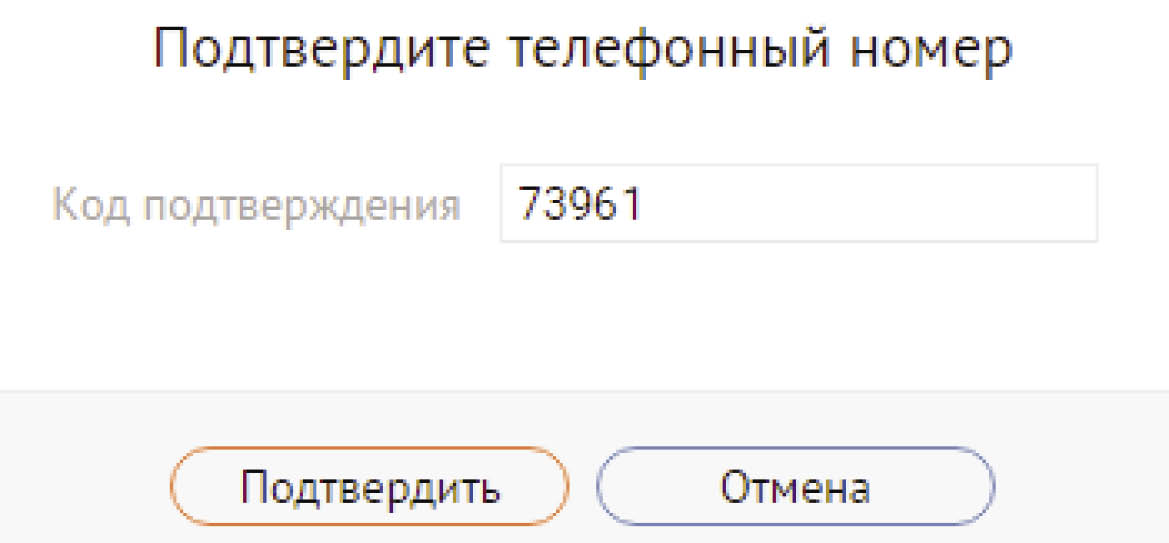

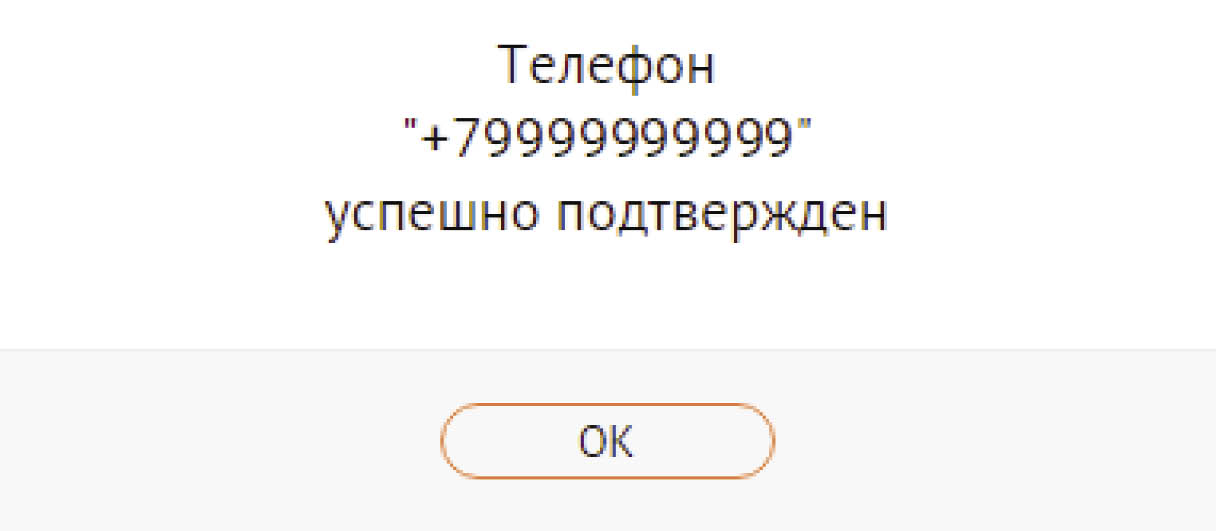

Если покупатель (клиент) до совершения расчета предоставил абонентский номер либо адрес электронной почты для передачи информации, то пользователь в целях исполнения обязанности, указанной в п. 2 ст. 1.2 Федерального закона № 54-ФЗ, должен направить покупателю (клиенту) (п. 3 ст. 1.2 Федерального закона № 54-ФЗ):

- сведения в электронной форме, идентифицирующие кассовый чек или бланк строгой отчетности (регистрационный номер ККТ, сумма, дата и время расчета, фискальный признак документа);

- данные об адресе информационного ресурса, который размещен в сети Интернет и по которому кассовый чек или бланк строгой отчетности может быть бесплатно получен покупателем (клиентом).

Правда неясно, надо ли печатать кассовый чек на бумажном носителе, если клиент попросил его в электронном виде.

Кассовый чек или БСО, полученные покупателем (клиентом) в электронной форме и распечатанные им на бумажном носителе, приравниваются к кассовому чеку или бланку строгой отчетности, отпечатанным ККТ. При этом сведения, указанные в таком кассовом чеке или на таком бланке строгой отчетности, должны быть идентичны сведениям кассового чека или БСО, который был направлен покупателю (клиенту) в электронной форме (п. 4 ст. 1.2 Федерального закона № 54-ФЗ).

У пользователя не будет обязанности направлять документ в электронной форме, если он находится в отдаленной от сетей связи местности. Кроме того, такой пользователь не будет обязан передавать фискальные документы и в налоговые органы в электронной форме через оператора фискальных данных. Но перечень таких местностей должен утвердить орган государственной власти субъекта РФ, после чего опубликовать его на своем сайте в пятидневный срок (п. 7 ст. 2 Федерального закона № 54-ФЗ в новой редакции).

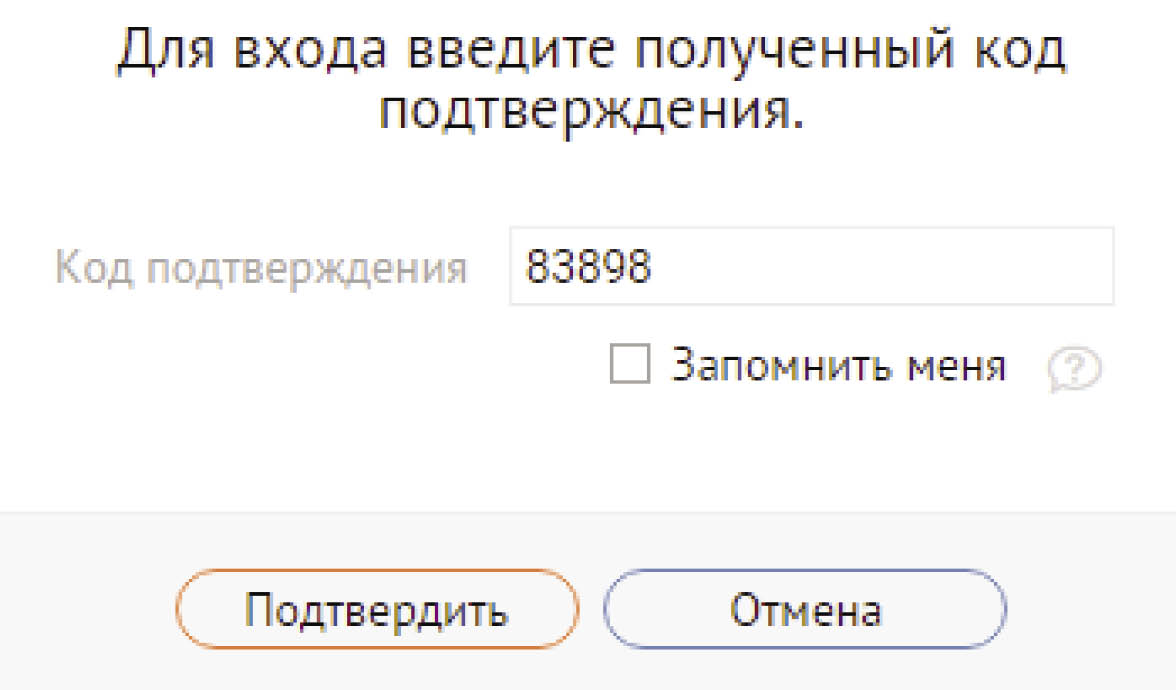

При осуществлении расчетов с использованием электронных средств платежа в сети Интернет пользователи обязаны обеспечить передачу покупателю (клиенту) кассового чека или БСО в электронной форме на абонентский номер либо адрес электронной почты, указанные покупателем до совершения расчетов. Кассовый чек или БСО на бумажном носителе в этом случае не печатается (п. 5 ст. 1.2 Федерального закона от 22.05.2003 № 54-ФЗ, Письмо ФНС России от 29.08.2016 № АС-3-20/3966@).

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

Вопрос:

Кто будет нести ответственность, если ККМ не передаст данные в налоговую из-за низкого качества связи?

За своевременность передачи данных будет отвечать предприниматель. Надо быть готовым к неожиданностям, желательно иметь запасной интернет-канал на случай отказа основного. Передача данных в ОФД о пробитом чеке должна пройти в течение 30 календарных дней. Если этого не произойдет, чеки перестанут печататься и продолжать продажи станет невозможно (ст. 4.1 Федерального закона от 22.05.2003 № 54-ФЗ).

Об обязательных реквизитах кассового чека

Вопрос:

Какие изменения произошли в реквизитах кассовых чеков?

Обязательные реквизиты кассового чека или БСО содержатся теперь непосредственно в новой ст. 4.7 Федерального закона № 54-ФЗ.

Реквизитов стало больше. Теперь кассовый чек и бланк строгой отчетности должны содержать следующие обязательные реквизиты:

|

Обязательный реквизит

|

Примечание

|

|

Наименование документа

|

Будет печататься Кассовый чек или Бланк строгой отчетности: в зависимости от этого распечатка идет из ККТ или автоматизированной системы для бланков строгой отчетности.

|

|

Порядковый номер за смену

|

Перед началом осуществления расчетов формируется отчет об открытии смены, а по окончании – отчет о закрытии смены. Кассовый чек (БСО) не может быть сформирован позднее чем через 24 часа с момента формирования отчета об открытии смены.

|

|

Дата, время и место (адрес) осуществления расчета

|

Дата и время указываются реальные. Кассовый чек должен выдаваться покупателю в момент оплаты (максимально допустимое отклонение времени на ККТ от фактического времени расчета – 5 минут) (Письмо ФНС России от 10.07.2013 № АС-4-2/12406@).

При расчете в зданиях и помещениях – адрес здания и помещения с почтовым индексом, при расчете в транспортных средствах – наименование и номер транспортного средства, адрес организации либо адрес регистрации индивидуального предпринимателя, при расчете в сети Интернет – адрес сайта пользователя.

|

|

Обязательный реквизит

|

Примечание

|

|

Наименование организации-пользователя или Ф. И. О. индивидуального предпринимателя-пользователя

|

Указывается полное или сокращенное наименование организации. Отчество ИП указывается при его наличии.

|

|

ИНН пользователя

|

Указывается ИНН организации или ИП.

|

|

Система налогообложения, применяемая при расчете

|

Необходимо отразить:

- общая система налогообложения (ОСНО);

- система налогообложения для сельскохозяйственных товаропроизводителей (ЕСХН);

- упрощенная система налогообложения (УСН);

- система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (ЕНВД);

- патентная система налогообложения (ПСНО).

Если пользователь совмещает несколько систем налогообложения, то проводить расчеты по разным системам необходимо по разным секциям.

|

|

Признак расчета

|

Получение средств от покупателя (клиента) – приход. Возврат покупателю (клиенту) средств, полученных от него, – возврат прихода.

Выдача средств покупателю (клиенту) – расход.

Получение средств от покупателя (клиента), выданных ему, – возврат расхода.

|

|

Наименование товаров, работ, услуг, платежа, выплаты, их количество, цена за единицу с учетом скидок и наценок, стоимость с учетом скидок и наценок с указанием ставки НДС

|

Наименование услуг приводится при условии, что в момент оплаты имеется возможность определить объем и список услуг.

До 01.02.2021 наименование товаров, работ, услуг, их количество не нужно указывать ИП, применяющим ПСНО, УСНО, уплачивающим ЕНВД или ЕСХН (при условии, что не ведется торговля подакцизными товарами).

|

|

Ставка НДС не отражается при осуществлении расчетов пользователями, не являющимися плательщиками НДС или освобожденными от исполнения обязанностей таковых, а также расчетов за товары, работы, услуги, не подлежащие налогообложению (освобождаемые от налогообложения).

|

|

Сумма расчета с отдельным указанием ставок и сумм НДС по этим ставкам

|

|

В части указания в документе ставок НДС требование действует с 01.02.2017.

|

|

Форма расчета, а также сумма оплаты наличными денежными средствами и (или) электронными средствами платежа

|

Форма расчета – это наличные денежные средства и (или) электронные средства платежа.

ККТ, предназначенная только для расчетов электронными средствами платежа в сети Интернет, при иных расчетах не применяется (абз. 2 п. 1 ст. 4.3 Федерального закона от 22.05.2003 № 54-ФЗ).

Таким образом, если организация получает и наличные деньги, и электронные средства платежа, нужно иметь два разных аппарата.

|

|

Должность и фамилия лица, осуществившего расчет с покупателем (клиентом), оформившего кассовый чек или БСО и выдавшего (передавшего) его покупателю (клиенту)

|

Не приводятся (по понятным причинам) при осуществлении расчетов с использованием автоматических устройств для расчетов (когда расчеты ведутся с применением ККТ, но без участия уполномоченного лица пользователя).

Теперь необходимо проверять, чтобы в начале дня в ККТ была внесена фамилия лица, работающего в этот день на ККТ, в том случае, если таких лиц, работающих на одном аппарате, – несколько.

|

|

Регистрационный номер ККТ

|

Номер, присваиваемый ККТ налоговой инспекцией.

|

|

Заводской номер автоматического устройства для расчетов

|

Реквизит обязателен, если кассовый чек или БСО формируется с использованием ККТ, применяемой в автоматическом устройстве для расчетов.

|

|

Обязательный реквизит

|

Примечание

|

|

Заводской номер экземпляра модели фискального накопителя

|

|

|

Фискальный признак документа

|

Формируется с использованием фискального накопителя с целью проверки достоверности фискальных данных, защищенных фискальным признаком.

Этот признак присваивает чеку оператор фискальных данных.

|

|

Адрес сайта уполномоченного органа в Интернете

|

Речь идет об адресе, на котором может быть осуществлена проверка факта записи расчета и подлинности фискального признака (сайт оператора фи- скальных данных).

|

Не указываются, если документ выдается лицом, не обязанным передавать фискальные документы в налоговые органы (то есть пользователями, которые ведут расчеты в отдаленных от сетей связи местностях (обязанность применения ККТ с фиксированием информации о расчетах в фискальном накопителе сохраняется)).

Перечень таких местностей должен утвердить орган государственной власти субъекта РФ, после чего опуб-ликовать его на своем сайте.

|

|

Абонентский номер либо адрес электронной почты покупателя (клиента)

|

Фиксируется при передаче покупателю кассового чека или БСО в электронной форме или идентифицирующих такие документы признаков и информации об адресе информационного ресурса в Интернете, на котором эти документы могут быть получены.

|

|

Адрес электронной почты отправителя кассового чека или БСО в электронной форме

|

Приводится, только если кассовый чек или БСО передаются покупателю в электронной форме.

|

|

Порядковый номер фискального документа

|

|

|

Номер смены

|

|

|

Фискальный признак сообщения

|

Реквизит обязателен для кассового чека или БСО, хранимых в фискальном накопителе или передаваемых оператору фискальных данных.

|

Кроме того, на кассовом чеке (бланке строгой отчетности) теперь обязательно наличие двухмерного штрихового кода (QR-код размером не менее 20 x 20 мм), содержащего в кодированном виде реквизиты проверки кассового чека или бланка строгой отчетности (дата и время осуществления расчета, порядковый номер фискального документа, признак расчета, сумма расчета, заводской номер фискального накопителя, фискальный признак документа) в отдельной выделенной области кассового чека или бланка строгой отчетности.

Кассовый чек, выдаваемый платежным агентом или платежным субагентом при осуществлении деятельности по приему платежей физических лиц в соответствии с Федеральным законом от 03.06.2009 № 103-ФЗ «О деятельности по приему платежей физических лиц, осуществляемой платежными агентами», наряду с выше приведенными реквизитами, должен содержать следующие обязательные реквизиты:

- размер вознаграждения, уплачиваемого плательщиком (покупателем (клиентом) платежному агенту или платежному субагенту в случае его взимания;

- номера контактных телефонов платежного агента, поставщика и оператора по приему платежей, а также платежного субагента в случае приема платежей платежным субагентом.

Кассовый чек, выставляемый платежным агентом, может не содержать обязательные реквизиты о ставке и размере налога на добавленную стоимость (п. 3 ст. 4.7 Федерального закона № 54-ФЗ).

Согласно п. 8 ст. 4.7 Федерального закона № 54-ФЗ все реквизиты, содержащиеся на кассовом чеке или БСО, должны быть четкими и легко читаемыми в течение не менее шести месяцев со дня их выдачи на бумажном носителе.

Сохранность фискальных накопителей должна будет обеспечиваться пользователем в течение пяти лет с даты окончания их использования в со- ставе ККТ (ст. 5 Федерального закона № 54-ФЗ в новой редакции).

Вопрос:

Можно ли будет принять к вычету НДС по новому кассовому чеку?

НДС по товарам (работам, услугам), оплаченным наличными деньгами, можно принять к вычету только при наличии счета-фактуры продавца с выделенной суммой налога. Приложенные к авансовому отчету чек ККТ, а также товарный чек или бланк строгой отчетности (БСО) с выделенной суммой НДС права на вычет НДС не дают (Письмо Минфина от 03.08.2010 № 03-07-11/335).

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

Исключение составляют стоимость проезда и проживания командированных работников. По этим расходам НДС можно принять к вычету без счета-фактуры, если налог выделен в проездном документе (билете, маршрут-квитанции электронного билета и т.д.) или БСО, оформленном гостиницей (Письмо Минфина от 26.02.2016 № 03-07-11/11033). В этом случае в Книге покупок надо зарегистрировать проездной документ или БСО (п. 18 Правил ведения Книги покупок).

По остальным расходам при отсутствии счета-фактуры с выделенной суммой налога:

- если НДС в чеке ККТ (БСО) выделен – стоимость товаров (работ, услуг), приобретенных за наличные, включается в расходы без НДС. Сам налог в налоговых расходах не учитывается и к вычету не принимается;

- если НДС в чеке ККТ (БСО) не выделен – стоимость товаров (работ, услуг), приобретенных за наличные, включается в расходы в полной сумме, указанной в чеке ККТ (БСО). НДС расчетным путем не выделяется и к вычету не принимается.

Поэтому если законодательство в рамках НДС не поменяется, то новым чекам так же, как и сейчас, без счета-фактуры вычет заявить у налогоплательщика не получится.

Вопрос:

Надо ли выдавать кассовый чек и одновременно выписывать приходный кассовый ордер при наличных расчетах между юридическими лицами?

УФНС России по г. Москве в Письме от 22.06.2005 № 22-12/44690 указало, что при расчетах между организациями на сумму полученных наличных денежных средств в обязательном порядке пробивается кассовый чек и выписывается приходный кассовый ордер. Аналогичную позицию УФНС России по г. Москве выразило в Письме от 20.04.2011 № 17-15/38757. Выводы налоговой службы основываются на том, что Закон № 54-ФЗ требует обязательной выдачи кассового чека, а Указание № 3210-У – оформления приходного кассового ордера. Отметим, что в данных письмах налоговая служба ссылается на Порядок ведения кассовых операций в Российской Федерации, утвержденный Решением Совета директоров Банка России от 22.09.1993 № 40, который на сегодняшний день недействителен, вместе с тем данная норма в Указании № 3210-У оставлена без изменений, только сформулирована иначе. Следовательно, обе эти обязанности должны быть выполнены.

Нужно учитывать, что если организация одновременно выдает чек ККТ и выписывает приходный кассовый ордер, то суммы, учтенные дважды в учете, необходимо скорректировать. Чтобы избежать двойного учета выручки, организации нужно после снятия Z-отчета с контрольно-кассовой машины в кассовой книге отразить выручку за минусом сумм, на которые уже выписаны приходные кассовые ордера, так как они уже отражены в кассовой книге. Тем самым будет соблюдено требование п. 4.6 Указания № 3210-У, в соответствии с которым все поступления и выдачи наличных денежных средств должны отражаться в кассовой книге.

Где найти:

Где найти: