Уважаемые коллеги, в данной статье я предлагаю рассмотреть нюансы, связанные с заполнением формы РСВ, с которыми к нам часто обращаются клиенты. Такие вопросы интересны и временами неоднозначны. Надеюсь, после прочтения статьи их станет намного меньше.

Итак, приступим.

Ситуация 1

Одной из наиболее часто встречающихся ошибок при сдаче расчета по страховым взносам является ошибка 0400400011 — налоговые органы с ней не принимают расчет. Ошибка обозначает нарушение условия равенства значения суммы страховых взносов. Рассмотрим действия, которые нужно предпринять бухгалтеру для ее исправления.

В соответствии с положениями п. 7 ст. 431 НК РФ плательщик страховых взносов обязан представить в налоговый орган РСВ не позднее 30 числа месяца, который следует за расчетным (отчетным) периодом.

Действующее законодательство требует соответствия суммовых показателей, которые служат основанием для исчисления страховых взносов, в целом по плательщику страховых взносов этим же показателям по всем физическим лицам.

На основании абз. 2 п. 7 ст. 431 НК РФ соответствующим уведомлением налогоплательщику будет сообщено о том, что расчет считается непредставленным, если налоговый орган обнаружит в расчете несоответствия в данных показателях. Такое уведомление будет направлено не позднее дня, следующего за днем получения расчета в электронной форме, и не позднее 10 дней, если расчет был подан на бумажном носителе.

В направленном уведомлении отражаются коды ошибок с детальной расшифровкой соответствующих расхождений — с указанием строк и суммовых значений. Это делается с целью информирования плательщиков страховых взносов о выявленных несоответствиях.

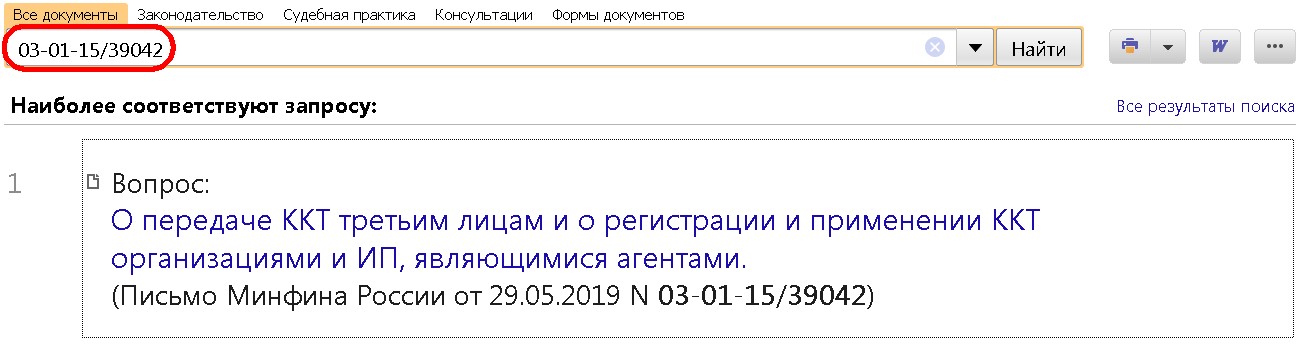

По факту ошибки с кодом 0400400011 специалисты ФНС выпустили письмо. См.:

Письмо ФНС России от 29.12.2017 № ГД-4-11/27043@ «О направлении Контрольных соотношений»

Где найти:

Где найти:

ИБ Версия Проф

Рассматриваемая ошибка имеет формулировку: общая сумма исчисленных страховых взносов (далее — СВ) на ОПС с начала расчетного периода с базы, не превышающей предельной величины, в целом по плательщику не равна сумме исчисленных СВ на ОПС с начала расчетного периода по каждому физическому лицу за соответствующий месяц с базы, не превышающей предельной величины.

Плательщику страховых взносов указываются расхождения в расчете по страховым взносам в суммах значений по графе 1 строки 061 подраздела 1.1 Приложения 1 по значению строки 001 и графе 2 строки 061 + ∑ (строка 240 (1, 2, 3-й месяцы поп) подраздела 3.2.1).

Страхователь обязан в пятидневный срок, в случае направления в электронной форме уведомления, и в десятидневный срок, в случае направления уведомления на бумажном носителе, представить расчет с устраненными несоответствиями. Если уложиться в указанные сроки, то на основании абз. 3 п. 7 ст. 431 НК РФ датой представления расчета с внесенными изменениями будет считаться дата представ-ления первоначального расчета.

Что же следует предпринять для выявления причин возникновения такой ошибки?

Начать свое расследование можно со звонка исполнителю налоговой службы. У него можно поинтересоваться причиной ошибки. Не факт, что он предоставит вам ответ, но имеет место быть и положительный опыт.

Если попытка не увенчалась успехом, необходимо проверить персональные данные работников в Разделе 3 расчета по страховым взносам. Можно воспользоваться сервисом ФНС (https://www.nalog.ru/rn77/program/5961279/). Проверка покажет, правильные ли данные сотрудников были применены. Кроме того, можно будет найти ошибки в Ф. И. О., СНИЛС, паспортных данных.

Далее необходимо сравнить суммы страховых взносов, отраженные в Разделе 1 и Разделе 3 РСВ.

Как показывает практика, при рассматриваемой ошибке эти суммы не сходятся. В этой ситуации необходимо:

1. Проверить правильность расчета общей суммы страховых взносов в Разделе 1.

2. Проверить наличие сведений по всем сотрудникам в Разделе 3.

3. Проверить правильность расчета суммы страховых взносов по каждому работнику.

Учтите, что в соответствии с п. 1 ст. 119 НК РФ непредставление расчетов в установленный срок может повлечь привлечение к налоговой ответственности, а также явиться основанием для приостановления налоговым органом операций по банковским счетам плательщика в соответствии с п. 3.2 ст. 76 НК РФ.

Коллеги, не замедляя наше движение вперед, предлагаю изучить следующую ситуацию.

Ситуация 2

Современный мир стремительно переходит на цифровое дистанционное взаимодействие. В этом направлении сделано уже действительно много, но не все организации могут исключить необходимость командировок. В связи с этим рассмотрим порядок отражения суточных в расчете по страховым взносам.

Напомню, в соответствии со ст. 168 ТК РФ работодатель обязан возмещать работнику дополнительные расходы, связанные с проживанием вне места постоянного жительства, при направлении в командировку.

Действующим законодательством, а именно п. 3 ст. 217, п. 2 ст. 422 НК РФ, установлена норма суточных, которая не подлежит обложению НДФЛ и страховыми взносами. По РФ такая норма составляет 700 рублей, а при заграничной поездке — 2 500 рублей за каждый день нахождения в командировке.

Как вы уже поняли, сумма, превышающая данный лимит, подлежит обложению страховыми взносами и НДФЛ в общеустановленном порядке.

Для поиска ответа на наш вопрос обратимся к пп. 1, 2 ст. 420 НК РФ, пп. 7.5, 8.4, 11.4, 22.26 Порядка заполнения расчета по страховым взносам, утвержденного приказом ФНС России от 10.10.2016 № ММВ-7-11/551@. Из анализа приведенных норм можно сделать вывод о том, что в расчете следует отражать все выплаты и иные вознаграждения работникам, являющиеся объектом обложения страховыми взносами.

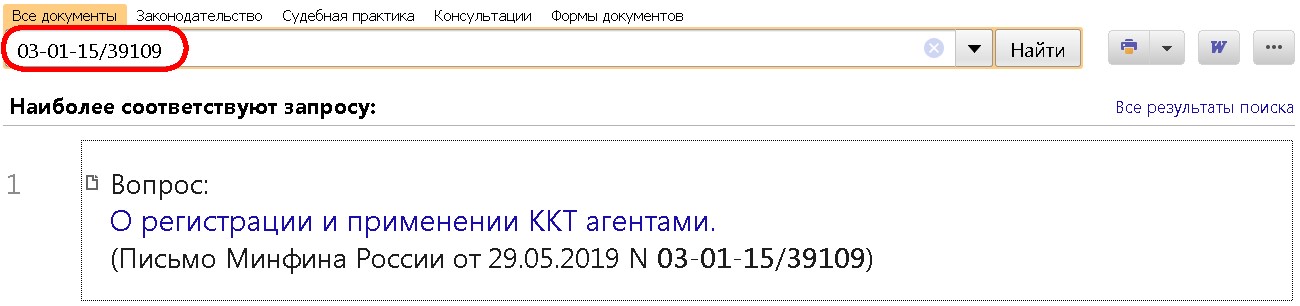

По вопросу о необходимости отражения суточных в РСВ специалисты ФНС выпустили письмо. См.:

Письмо ФНС России от 24.11.2017 № ГД-4-11/23829@

Где найти:

Где найти:

ИБ Финансовые и кадровые консультации

Налоговики отметили, что в случае если плательщиком суточные в пределах сумм, установленных НК РФ, не были учтены в ранее представленных расчетах, необходимо представить уточненные расчеты.

Рассмотрим построчное заполнение РСВ при выплате суточных сотруднику в размере, превышающем норматив.

При заполнении Расчета необходимо учитывать положения пп. 7.5, 7.6, 7.7 Порядка.

Заполняем подраздел 1.1 Приложения 1 к разд. 1 расчета по страховым взносам:

— в строке 030 — вся сумма суточных;

— в строке 040 — суточные в размере, не подлежащем обложению страховыми взносами;

— в строке 050 — суточные в размере, превышающем норматив (облагаемая сумма).

В соответствии с пп. 8.4, 8.5, 8.6, 11.4, 11.5, 11.7 Порядка строки 030, 040 и 050 подраздела 1.2 Приложения 1 к разд. 1 и строки 020, 030 и 050 Приложения 2 к разд. 1 расчета подле-жат заполнению в порядке, аналогичном вышеуказанному.

На основании п. 22.23 Порядка подраздел 3.2.1 разд. 3 расчета заполняется так:

— в графе 210 — вся сумма суточных полностью;

— в графе 220 — только облагаемая сумма, выплачиваемая сверх лимитов (если база для исчисления страховых взносов на ОПС не превысила предельную величину). Если суточные выплачены в пределах норм, то графа не заполняется.

Таким образом, суточные подлежат отражению в расчете по страховым взносам, в том числе в размере, не облагаемом взносами.

Коллеги, как командировка сотрудника, так и его увольнение — это привычные бизнес-процессы организации. Но при всей обыденности ситуации ответ на вопрос о расчете страховых взносов и заполнении РСВ при увольнении сотрудника остается всё таким же востребованным.

Ситуация 3

Предположим ситуацию, где сотруднику был предоставлен отпуск, который он отгулял в полном объеме. В дальнейшем сотрудник принял решение уволиться из организации. При увольнении происходит удержание неотработанных дней из сумм, причитающихся работнику. У бухгалтера возникает закономерный вопрос об исчислении и отражении ситуации в расчете по страховым взносам и 4-ФСС.

Давайте разбираться.

Применяя положения ст. 137 ТК РФ, в том случае, если сотрудник увольняется до окончания рабочего года, в счет которого он получил ежегодный оплачиваемый отпуск за неотработанные дни отпуска, работодателем могут производиться удержания из заработной платы работника для погашения его задолженности.

Так, на основании ст. 140 ТК РФ в случае прекращения трудового договора в день, когда сотрудник был уволен, необходимо произвести выплату всех сумм, причитающихся сотруднику. Если же работник в день увольнения не работал, то соответствующие суммы должны быть выплачены не позднее следующего дня после предъявления уволенным работником требования о расчете.

Для корректного отражения данной ситуации необходимо учитывать нижеследующее.

Отпускные являются объектом обложения страховыми взносами. Иными словами, страховые взносы с отпускных должны быть отражены в расчете по страховым взносам за период, в котором отпускные были начислены работнику. Раздел 3 в отношении этого сотрудника также должен быть заполнен. Такие выводы можно сделать из комплексного анализа п. 1 ст. 421, п. 1 ст. 431, п. 2 ст. 423, подп. 1 п. 1 ст. 419 НК РФ, разд. XXII Порядка.

Как вы знаете, в соответствии с частью 1 ст. 138 ТК РФ суммы предоставленного авансом отпуска могут быть удержаны из причитающихся работнику сумм в размере, не превышающем 20% от этих сумм. В связи с этим вполне реальна ситуация, при которой необходимая для удержания сумма не может быть удержана в полном объеме. Эту дельту работник может вернуть бывшему работодателю добровольно. В свою очередь, этот работодатель может принять решение о прощении такого долга.

Из сумм, причитающихся к выплате работнику при увольнении, суммы предоставленного авансом отпуска могут быть удержаны в размере, не превышающем 20% от выплачиваемых сумм (часть 1 ст. 138 ТК РФ). Поэтому может сложиться ситуация, когда работодатель не сможет удержать излишне выплаченные отпускные в полном размере. Оставшуюся сумму долга работник может добровольно вернуть, или же работодатель может простить эту задолженность.

Как показывает практика, многие организации пытаются взыскать с работника неудержанные суммы через суд. Верховный Суд высказался по данному поводу. См.:

Определение от 05.02.2018 № 59-КГ17-19

Где найти:

Где найти:

ИБ Решения высших судов

Верховный Суд указал, что действующее законодательство не содержит оснований для взыскания задолженности в судебном порядке с работника, использовавшего отпуск авансом, если работодатель при увольнении не смог произвести удержание за неотработанные дни отпуска из причитающихся работнику сумм вследствие их недостаточности.

Аналогичный вывод содержится как в определении Верховного Суда РФ от 12.09.2014 № 74-КГ14-3, так и в обзоре судебной практики Верховного Суда РФ за III квартал 2013 года, утвержденном Президиумом Верховного Суда РФ 05.02.2014.

Возвращаясь к ст. 81 НК РФ плательщик страховых взносов обязан внести изменения в расчет по страховым взносам и представить в ИФНС уточненный РСВ при обнаружении в поданном расчете факта неотражения или неполного отражения сведений, а также ошибок, которые привели к занижению сумм страховых взносов, подлежащих уплате.

Если же в поданном РСВ были выявлены недостоверные сведения, а также ошибки, не приводящие к занижению сумм страховых взносов, подлежащих уплате, страхователь вправе, но не обязан, внести в расчет необходимые изменения и представить уточненный расчет.

По существу рассматриваемого вопроса контролирующие органы выпустили ряд писем. См.:

Письмо ФСС РФ от 17.11.2011 № 14-03-11/08-13985 «Об уплате взносов»

Где найти:

Где найти:

ИБ Версия Проф

Письмо Минздравсоцразвития РФ от 28.05.2010 № 1376-19

Где найти:

Где найти:

ИБ Финансовые и кадровые консультации

По мнению налоговиков, не является ошибкой в исчислении базы для начисления страховых взносов, если в текущем расчетном периоде выявлена необходимость удержать с работников выплаты, которые были излишне начислены им в прошлых расчетных периодах. База для начисления страховых взносов определяется суммой выплат работникам именно в том периоде. Таким образом, в рассматриваемой ситуации перерасчет страховых взносов за прошлый период не производится и изменения в расчет по начисленным и уплаченным страховым взносам не вносятся.

С учетом того, что база для исчисления страховых взносов определяется нарастающим итогом, удержание будет учтено при определении базы для исчисления страховых взносов в текущем периоде. Сумма произведенного перерасчета отражается в расчете по страховым взносам за отчетный период, в котором произведены удержания отпускных.

Если же работник решил вернуть излишне выплаченную сумму, размер которой превышает сумму начислений по нему в текущем периоде, то база для начисления страховых взносов в текущем периоде не может быть скорректирована. См.:

Письмо ФНС России от 24.08.2017 № БС-4-11/16793@

Где найти:

Где найти:

ИБ Версия Проф

Письмо ФНС России от 11.10.2017 № ГД-4-11/20479

Где найти:

Где найти:

ИБ Финансовые и кадровые консультации

Данные о начисленных страховых взносах из расчетов, содержащих отрицательные значения, органами ПФР на индивидуальных лицевых счетах работников не отражаются. В связи с этим возникает необходимость скорректировать базу за период начисления отпускных. Корректировке подлежит в том числе и Раздел 3. В текущем отчетном периоде сумма произведенного перерасчета за предшествующий период не отражается в расчете.

Для корректировки сведений, которые были отражены в форме 4-ФСС в рассматриваемой ситуации, необходимо уменьшить сумму выплат, отраженных в строке 1 таблицы 1 расчета, которые были начислены работникам, и уменьшить сумму начисленных страховых взносов, отраженных по строке 2 таблицы 2 расчета в периоде, когда произошло удержание из заработной платы, причитающейся работнику при увольнении, или когда работник добровольно вернул излишне выплаченную ему сумму.

Проблема заполнения РСВ при выплате исполнителю вознаграждения по гражданско-правовому договору порождает еще один вопрос, который я предлагаю рассмотреть.

Ситуация 4

Предположим, что организация является заказчиком, а физическое лицо — исполнителем. Исполнитель не применяет налог на профессиональный доход. В каком порядке необходимо отражать выплаченное вознаграждение по такому договору в расчете по страховым взносам?

Для решения этого вопроса, уважаемые читатели, необходимо вспомнить некоторые положения действующего законодательства.

Лицо, заключившее договор оказания услуг, является застрахованным в системе медицинского и пенсионного страхования. Это лицо должно быть отражено в подразделах 1.1, 1.2 Приложения 1 к разд. 1 РСВ.

Согласно положениям пп. 7.5, 7.7, 8.4, 8.6 Порядка заполнения РСВ выплаты по таким договорам оказания услуг подлежат отражению в расчете по строкам 030, 050 подразде-лов 1.1, 1.2 Приложения 1 к разд. 1.

На основании п. 22.1 Порядка раздел 3 расчета заполняется работодателями на всех застрахованных лиц за последние три месяца расчетного (отчетного) периода, в пользу которых в отчетном периоде начислены выплаты и иные вознаграждения в рамках трудовых отношений и договора оказания услуг, предметом которых являются выполнение работ, оказание услуг.

В письме от 05.12.2018 № БС-4-11/23628@ ФНС уточнила: в случае если в последние три месяца отчетного периода, за который представляется расчет, начислялись выплаты и иные вознаграждения в рамках трудовых отношений и ГПД, в том числе в пользу уволенных физических лиц (лиц, с которыми договоры гражданско-правового характера были расторгнуты) в предыдущем отчетном периоде, сведения о них включаются в разд. 3 представляемого расчета.

Например, если в феврале организация заключила с физическими лицами договоры подряда, выплата вознаграждения по которым будет произведена в августе, за I квартал и полугодие по этим физическим лицам не надо заполнять подразд. 3.2 разд. 3 расчета, а за отчетный период, составляющий девять месяцев, в котором будет выплачено вознаграждение, указанный подраздел подлежит заполнению.

Коллеги, напоминаю: в соответствии с подп. 2 п. 3 ст. 422, ст. 426 НК РФ с суммы вознаграж-дения по ГПД уплачиваются страховые взносы на ОПС в рамках установленной предельной величины базы для исчисления страховых взносов на обязательное пенсионное страхование и страховые взносы на ОМС по тарифу в размере 5,1%. Кроме того, специалисты Минфина в письме от 15.02.2018 № 03-15-05/9504 сообщают о том, что страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством не уплачиваются.

В настоящее время не выработался единый подход по вопросу отражения в строках 020 и 030 приложения 2 к разд. 1 расчета сумм, выплаченных в отчетном периоде физическим лицам по договору оказания услуг. Некоторые специалисты полагают, что эти строки заполнять нужно. В свою очередь, другие считают, что с учетом письма Минфина вышеуказанные строки необходимо оставить пустыми. Лично я склонен согласиться с этой категорией специалистов.

Таким образом, выплаты по договорам оказания услуг должны быть отражены в подразделах 1.1, 1.2 Приложения 1 к разд. 1, а также в подразделе 3.2 разд. 3 расчета по страховым взносам.

За отчетные периоды, в которых выплаты не производились, следует заполнить разд. 3 в части общих сведений и подраздел 3.1.

Подраздел 3.2 разд. 3 должен быть заполнен по итогам отчетного периода, в котором будут произведены выплаты по договору.

Итак, коллеги, двигаемся далее.

Обязанность проверять контрагентов действующим законодательством не установлена. Но с учетом положений ст. 54.1 НК РФ и рекомендаций по ее применению ст. 54.1 НК РФ проявление должной осмотрительности очень важно. Контрагенты, стремясь более тщательно проверить своих партнеров на предмет добросовестности, запрашивают всё новые и новые документы.

Ситуация 5

Допустим, наш контрагент в целях проявления должной осмотрительности запросил расчет по страховым взносам с данными наших работников. Должны ли мы удовлетворять его требования?

Коллеги, действующее законодательство не содержит положений, которые обязывали бы страхователя предоставлять сведения, запрашиваемые в рассматриваемой ситуации. Тем не менее, получив на основании ст. 88 Трудового кодекса РФ согласие работников организации на обработку их персональных данных и их передачу третьим лицам, страхователь может передать такие сведения по запросу. Получить согласие работников необходимо, ведь в разделе 3 «Персонифицированные сведения о застрахованных лицах» расчета содержатся персональные данные работников.

Как мы уже заметили в начале статьи, ни один из практикующих бухгалтеров не может быть застрахован от случайной и нелепой ошибки.

Ситуация 6

Как показала практика, часто при заполнении РСВ ошибки совершаются в Разделе 3.

По существу рассматриваемого вопроса высказались специалисты ФНС. См.:

Письмо ФНС России от 26.12.2018 № БС-4-11/25634

Где найти:

Где найти:

ИБ Финансовые и кадровые консультации

Если было обнаружено, что в уже принятом РСВ были допущены ошибки в Разделе 3, необходимо подать уточненный расчет. Уточненный расчет за соответствующий расчетный (отчетный) период должен содержать два заполненных раздела 3 в отношении каждого застрахованного физического лица, по которому выявлены несоответствия.

В общем виде построчное заполнение уточненного расчета по страховым взносам будет выглядеть следующим образом:

В уточненном расчете по страховым взносам в соответствующих строках подраздела 3.1 указываются персональные данные, которые были отражены в первоначальном расчете. Необходимо учитывать, что в уточненном расчете в строках 190–300 подраздела 3.2, содержащих суммовые показатели, указывается «0». В остальных случаях необходимо указать прочерк. В уточненном расчете по строке 010 раздела 3 необходимо отразить номер корректировки «1—». В свою очередь, признак «2» (не является застрахованным лицом) указывается в строках 160–180 подраздела 3.1.

В то же самое время необходимо должным образом заполнить подраздел 3.1 уточненного расчета по каждому застрахованному лицу — указать корректные персональные данные. Строки 190–300 подраздела 3.2 уточненного расчета заполняются в общеустановленном порядке. Номер корректировки «0—» отражается в строке 010 раздела 3 уточненного расчета. А код «1» или «2» (является ли лицо застрахованным или нет) указывается в строках 160–180 подраздела 3.1.

Если суть корректировки персональных данных в расчете заключается в том, чтобы убрать из РСВ сведения о «лишних» физлицах, нужно заполнить только один раздел 3 (обнуляющий).

Ситуация 7

В завершение мы рассмотрим популярный вопрос о порядке отражения в РСВ расходов на пособия, возмещенных из ФСС за прошлый год.

Согласно п. 11.14 Порядка по строке 080 Приложения 2 к разд. 1 в соответствующих графах отражаются суммы возмещенных территориальными органами ФСС РФ расходов плательщика на выплату страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством с начала расчетного периода, за последние три месяца расчетного (отчетного) периода, а также за первый, второй и третий месяцы из последних трех месяцев расчетного (отчетного) периода соответственно.

По данному вопросу ФНС в своем письме указала следующее. См.:

Письмо ФНС России от 09.04.2018 № БС-4-11/6753@

Где найти:

Где найти:

ИБ Финансовые и кадровые консультации

Налоговики указали на то, что по строке 080 приложения № 2 к разделу 1 РСВ суммы возмещенных ФСС РФ расходов плательщика на выплату страхового обеспечения по обязательному социальному страхованию на случай ВНиМ за период с 1 января 2017 года отражаются в графах, соответствующих месяцу, в котором фактически произведено возмещение.

В свою очередь, в письме ФНС России от 20.11.2017 № ГД-4-11/23430@ налоговики сообщают следующее.

Показатели строки 090 по соответствующим графам приложения № 2 раздела 1 РСВ указываются как разница между исчисленными страховыми взносами, отраженными по соответствующим графам в строке 060 приложения № 2 к разделу 1 РСВ, и произведенными расходами на выплату страхового обеспечения на случай ВНиМ, отраженными по соответствующим графам в строке 070 приложения № 2 к разделу 1 РСВ, увеличенная на сумму возмещенных территориальными органами ФСС РФ расходов плательщика, отраженных по соответствующим графам в строке 080 приложения № 2 к разделу 1 расчета.

При этом по строке 090 приложения № 2 к разделу 1 РСВ признак принимает значение:

«1» — «суммы страховых взносов, подлежащих уплате в бюджет», если исчисленная сумма >= 0.

«2» — «суммы превышения произведенных плательщиком расходов на выплату страхового обеспечения над исчисленными страховыми взносами по обязательному социальному страхованию на случай ВНиМ», если сумма, исчисленная по вышеуказанной формуле, < 0.

Заканчивая данную статью, предлагаю рассмотреть еще одну интересную ситуацию. Как вы прекрасно знаете, в соответствии c п. 1 ст. 26 НК РФ плательщик страховых взносов может участвовать в налоговых правоотношениях через законного или уполномоченного представителя.

На основании ст. 28 НК РФ действия законного представителя юрлица приравниваются к действиям самого юрлица.

Ситуация 8

В каких случаях налоговый орган может отказать в приеме РСВ, если расчет был подан через представителя?

В соответствии с положениями п. 1 ст. 29 НК РФ уполномоченным представителем налогоплательщика является физическое лицо или юридическое лицо, уполномоченное налогоплательщиком представлять интересы в отношениях с налоговым органом, регулируемых законодательством о налогах и сборах.

В свою очередь, на основании п. 3 ст. 29 НК РФ уполномоченный представитель налогоплательщика-организации осуществляет свои полномочия на основании доверенности, выдаваемой в порядке, установленном гражданским законодательством Российской Федерации, если иное не предусмотрено НК РФ.

В силу п. 5 ст. 185 ГК РФ доверенность от имени юридического лица выдается за подписью его руководителя или иного уполномоченного лица с приложением печати организации.

Налогоплательщик подписывает декларацию, подтверждая достоверность и полноту указанных в ней сведений. Как предписывает п. 5 ст. 80 НК РФ, если достоверность и полноту сведений, указанных в декларации, в том числе при представлении ее в электронной форме, подтверждает уполномоченный представитель налогоплательщика, то в декларации необходимо указать основание представительства — наименование документа, подтверждающего наличие соответствующих полномочий. При этом к декларации должна прилагаться копия указанного документа.

Налоговый орган указал ситуации, при которых в приеме РСВ на законных основаниях может быть отказано. См.:

Письмо ФНС России от 29.12.2018 № БС-4-11/25989@

Где найти:

Где найти:

ИБ Финансовые и кадровые консультации

В силу подп. 2 п. 28 Административного регламента, утвержденного приказом Минфина России от 02.07.2012 № 99н, основаниями для отказа в приеме расчета по страховым взносам являются: отсутствие документов, подтверждающих в установленном порядке полномочия физического лица — уполномоченного представителя заявителя на представление налоговой декларации (расчета) или подтверждение достоверности и полноты сведений, указанных в налоговой декларации (расчете), либо отказ указанного лица предъявить должностному лицу, предоставляющему государственную услугу, такие документы.

Иных оснований для отказа в приеме расчета по страховым взносам нет.

На этом всё. Надеюсь, изложенный материал поможет решить вопросы, которые могли у вас появиться при работе с РСВ.

Все подборки можно найти на сайте elcode.ru:

Все подборки можно найти на сайте elcode.ru:

Где найти:

Где найти:

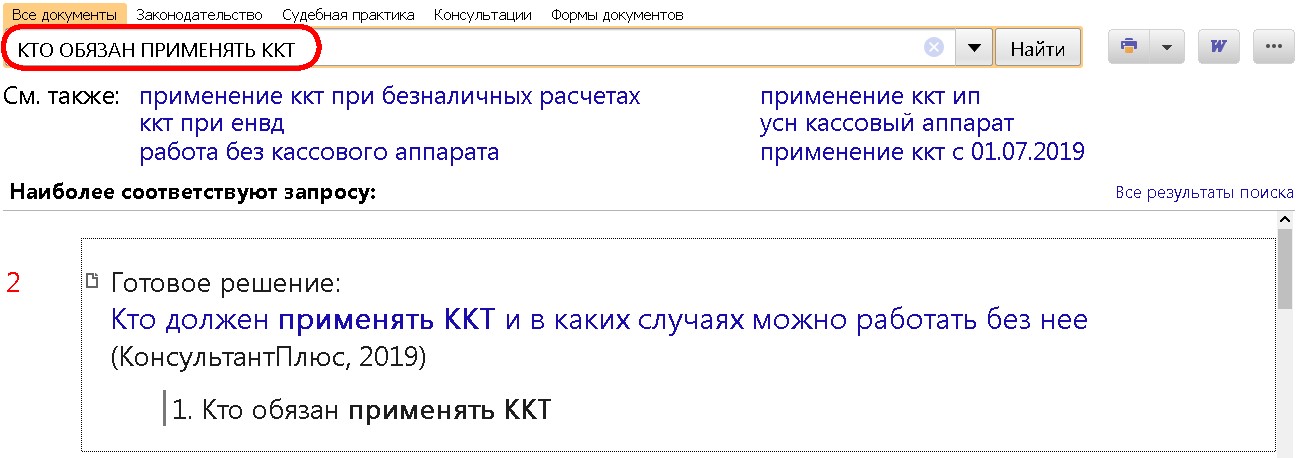

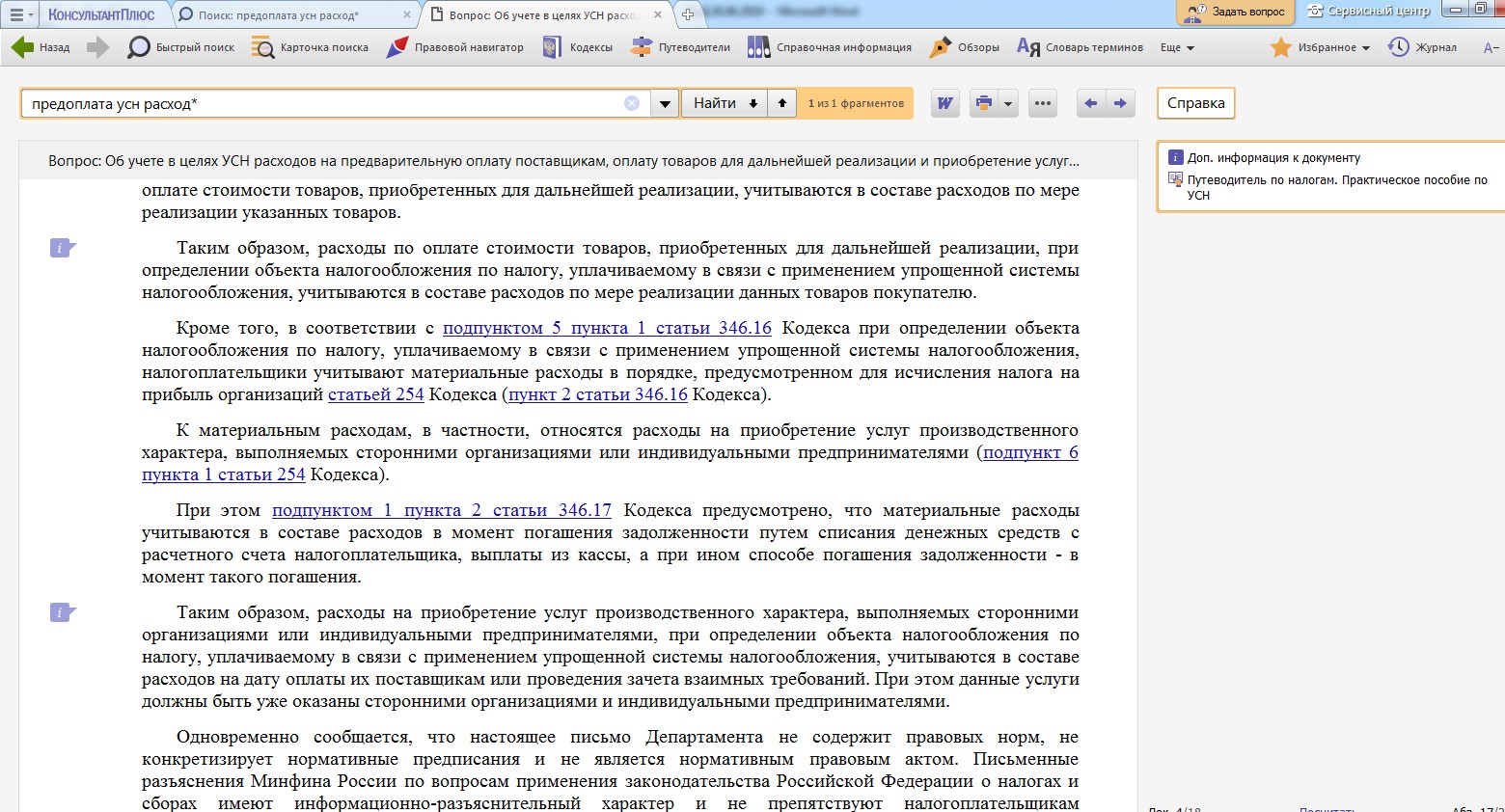

КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС:

КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС: