Кто относится к предпенсионерам

С 2019 года под предпенсионным возрастом понимается период в течение пяти лет до наступления возраста, дающего право на страховую пенсию по старости, в том числе назначенную досрочно. См.:

Абзац 6 п. 2 ст. 5 Закона «О занятости населения в Российской Федерации»

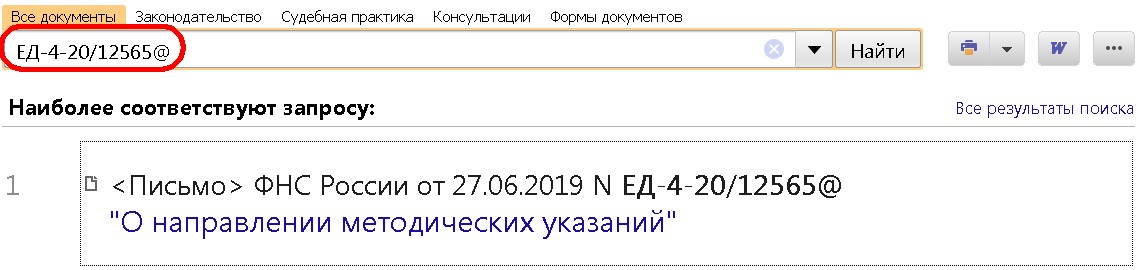

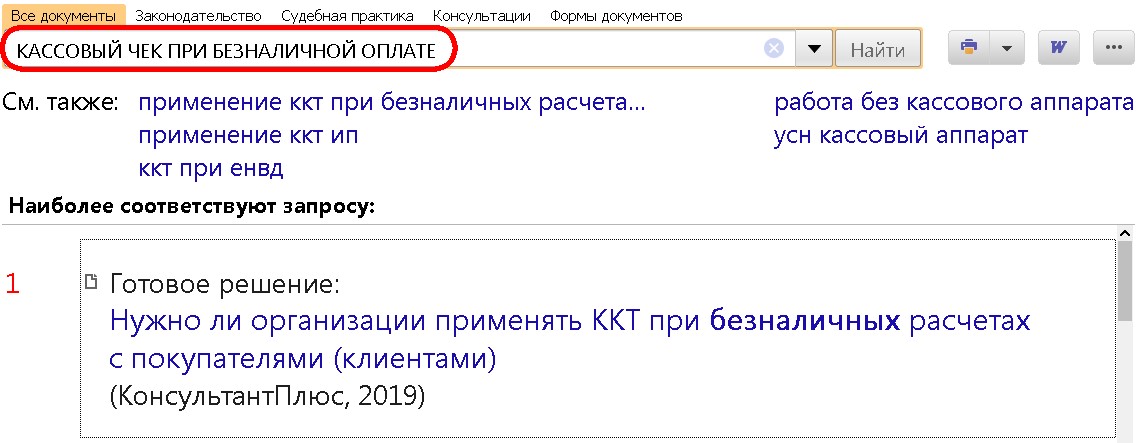

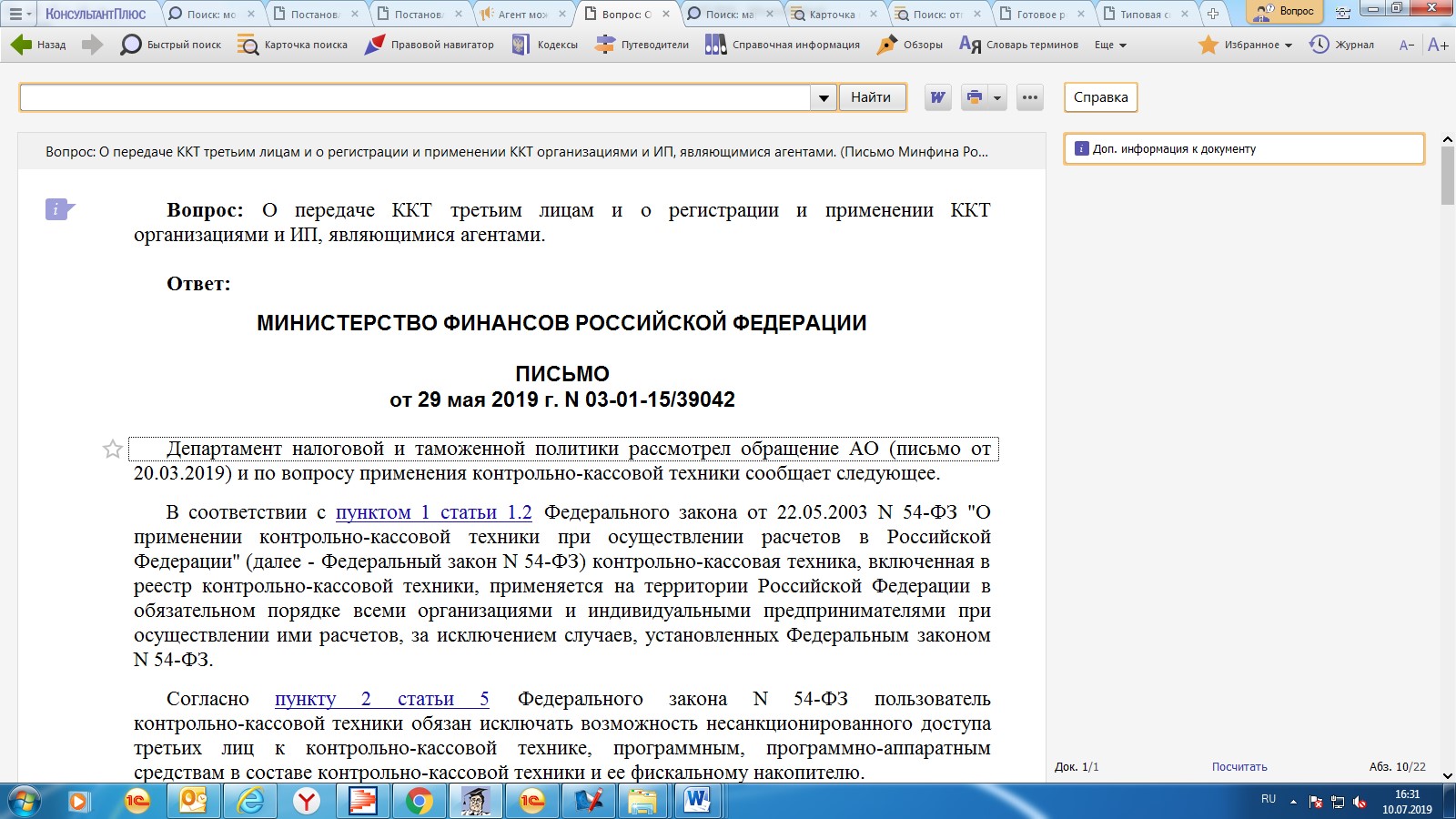

Где найти:

Где найти:

ИБ Российское законодательство (Версия Проф)

В рамках пенсионной реформы 2019 года женщины выходят на пенсию с 60 лет, а мужчины — с 65 лет. При этом установлен так называемый переходный период 2019–2027 (таблица поэтапного повышения пенсионного возраста). См.:

Часть 1 ст. 8 Приложения № 6 к Федеральному закону от 28.12.2013 № 400-ФЗ «О страховых пенсиях»

Где найти:

Где найти:

ИБ Российское законодательство (Версия Проф)

В течение первых двух лет этого периода можно выйти на пенсию по старости на полгода раньше. Такое право есть у работников, которые достигнут пенсионного возраста, предусмотренного законодательством РФ, действовавшим до 1 января 2019 года, либо приобретут стаж для досрочного назначения пенсии. См.:

Пункт 3 ст. 10 Федерального закона от 03.10.2018 № 350-ФЗ

Где найти:

Где найти:

ИБ Российское законодательство (Версия Проф)

Таким образом, в переходный период вы можете понять, относится ли работник к предпенсионерам на основании его даты рождения и пола. Конкретные даты начала и окончания предпенсионного возраста необходимо определять с учетом числа и месяца рождения работника.

При этом в законодательстве не содержится положений о том, как именно определить предпенсионный возраст в переходный период. На практике сейчас действуют два подхода.

Первый: предпенсионный возраст определяется для каждого работника как пять лет, предшествующие моменту получения им права на страховую пенсию по старости. Например, если работница родилась 1 марта 1968 года, право на пенсию у нее возникнет 1 марта 2028 года. Следовательно, ее предпенсионный период начинается 1 марта 2023 года.

Второй: по мнению ПФР, предпенсионный возраст наступает за пять лет до нового пенсионного возраста с учетом переходного периода. Так, в 2019 году новый общеустановленный возраст, по достижении которого возникает право на страховую пенсию, составляет для женщин 56 лет, для мужчин — 61 год. Следовательно, предпенсионерами в 2019 году являются женщины 1964, 1965, 1966, 1967 и 1968 года рождения, мужчины — 1959, 1960, 1961, 1962 и 1963 года рождения. См.:

Информация ПФР «Что нужно знать об изменениях в пенсионной системе»

Где найти:

Где найти:

ИБ Российское законодательство (Версия Проф)

Соответственно, если работница родилась 1 марта 1968 года, то предпенсионный период для нее начался 1 марта 2019 года.

При этом самостоятельно работодатель не сможет определить, относится ли работник к предпенсионерам, если работник имеет право на досрочное назначение пенсии по старости.

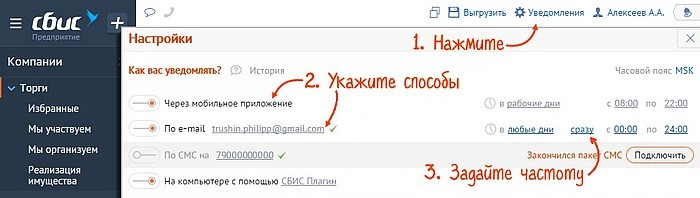

В 2018 году Пенсионный фонд РФ рассы-лал работодателям сообщение об электронном взаимодействии. Если работодатель его подписал, то получать информацию о работниках- предпенсионерах работодатель будет непосредственно от Пенсионного фонда.

Заключение дополнительного соглашения было необходимо для того, чтобы работодатели могли получать из ПФР информацию о том, является ли их сотрудник предпенсионером либо получателем пенсии по старости или за выслугу лет. Такие сведения будут предоставлены работодателям в электронной форме в ответ на электронный запрос.

Подтвердить отнесение работника к предпенсионерам можно также справкой, которая выдается территориальным органом ПФР. См.:

Письмо Минтруда России от 24.12.2018 № 16-1/10/П-9611

Где найти:

Где найти:

ИБ Разъясняющие письма органов власти

Остановимся более подробно на ключевых изменениях, которые были внесены в законодательство для лиц предпенсионного возраста в рамках трудовых отношений.

Так, в Уголовный кодекс РФ была внесена ст. 144.1, предусматривающая уголовную ответственность за необоснованный отказ в приеме на работу или необоснованное увольнение лиц предпенсионного возраста. В части отказа в приеме на работу эта норма представляется декларативной, так как сложно представить работодателя, который написал бы в письменном отказе в приеме на работу как основание — возраст работника. Помните, что в соответствии со ст. 64 Трудового кодекса РФ отказать в приеме на работу возможно со ссылкой на отсутствие деловых качеств. Главный управленческий инструмент, с помощью которого возможно обосновать отсутствие деловых качеств, — это должностная инструкция. Отдельными работодателями ст. 144.1 УК РФ была воспринята буквально — увольнять предпенсионеров нельзя. Это не так. В указанной статье идет речь именно о необоснованном увольнении. То, что работник достиг предпенсионного возраста, не означает, что его нельзя уволить, например, в связи с сокращением штата или по дисциплинарному основанию. Главное, впрочем как и с обычным работником (не предпенсионером), чтобы увольнение было правомерным и обоснованным.

Одним из важнейших изменений в Трудовом кодексе РФ можно назвать новую ст. 185.1, предусматривающую гарантии в связи с прохождением работниками диспансеризации.

В Федеральном законе от 21.11.2011 № 323-ФЗ для работодателей и ранее была закреплена обязанность беспрепятственно отпускать работников на диспансеризацию. См.:

Федеральный закон от 21.11.2011 № 323-ФЗ «Об основах охраны здоровья граждан в РФ»

Где найти:

Где найти:

ИБ Российское законодательство (Версия Проф)

Но эта обязанность была, по сути, декларативной, так как, чтобы воспользоваться своим правом на диспансеризацию, работникам нужно было «отпрашиваться» у работодателя для этих целей с работы.

Сразу после появления ст. 185.1 ТК РФ в средствах массовой информации начали появляться разъяснения и консультации о необходимости внесения изменений в локальные нормативные акты или даже разработки положения о направлении работников на диспансеризацию. В связи с чем был смещен акцент с самого главного: с по-настоящему важных и необходимых действий работодателя, если к нему обращается работник, пожелавший пройти диспансеризацию. Давайте рассмотрим их.

Диспансеризация представляет собой комплекс мероприятий, включающий в себя профилактический медицинский осмотр и дополнительные методы обследований, проводимых в целях оценки состояния здоровья (включая определение группы здоровья и группы диспансерного наблюдения) и осуществляемых в отношении определенных групп населения в соответствии с законодательством Российской Федерации.

Диспансеризация является правом гражданина РФ, а не его обязанностью, локальные же нормативные акты являются актами односторонней воли работодателя. В связи с чем полагаем, что работодатель не может своими локальными нормативными актами определять порядок направления работников на диспансеризацию. Термин «направление» также в данной ситуации некорректен. Обратите внимание на формулировки ст. 185.1 ТК РФ: речь идет именно об освобождении от работы, а не о направлении работников. Примечательно, что при опросе на семинарах по изменению табеля учета рабочего времени выясняется, что только примерно пять процентов работодателей внесли изменения в табель и утвердили новую форму с новым кодом. Невозможно работодателю предоставить данную гарантию работникам, когда документально нет готовности и понимания о том, как оформлять данную процедуру.

В соответствии со ст. 18 5.1 ТК РФ работники при прохождении диспансеризации имеют право на освобождение от работы на один рабочий день раз в три года с сохранением за ними места работы (должности) и среднего заработка.

Работники-предпенсионеры и работники, являющиеся получателями пенсии по старости или пенсии за выслугу лет, при прохождении диспансеризации в порядке, предусмотренном законодательством в сфере охраны здоровья, имеют право на освобождение от работы на два рабочих дня один раз в год с сохранением за ними места работы (должности) и среднего заработка.

Таким образом, у «обычных» работников, не предпенсионеров и не пенсионеров, периодичность диспансеризации установлена один раз в три года, работников-предпенсионеров и пенсионеров — два рабочих дня один раз в год.

Вопрос: надо ли предоставить в 2019 году два дня для диспансеризации работнику 1963 года рождения и работнице 1967 года рождения, если по запросу об отнесении их к предпенсионерам в 2019 году из Пенсион-ного фонда РФ пришел отчет, что они являются получателями пенсии по инвалидности?

Ответ: в ст. 185.1 ТК РФ право на освобождение от работы при прохождении диспансеризации на два рабочих дня один раз в год имеют только предпенсионеры и пенсионеры по старости и выслуге лет, соответственно, получатели пенсии по инвалидности могут воспользоваться правом на освобождение от работы один раз в три года, то есть в общем порядке.

Как оформить освобождение работника для диспансеризации

Очень много вопросов практического характера по оформлению предоставления таких дней для прохождения диспансеризации.

И это обоснованно, так как в Трудовом ко-дексе РФ речь идет только об освобождении от работы на основании заявления от работника.

Примерный алгоритм действий работодателя, чтобы предоставить работнику день для прохождения диспансеризации, можно представить следующим образом:

- получить письменное заявление от работника;

- согласовать с учетом производственной возможности день (дни) отсутствия работника;

- проверить, имеет ли право данный работник на предоставление выходного дня (выходных дней) для прохождения диспансеризации в текущем году;

- оформить распорядительный акт (например, приказ);

- ознакомить с приказом работника и его непосредственного руководителя;

- передать приказ в отдел кадров и бухгалтерию для исчисления среднего заработка.

Итак, первое, что необходимо получить работодателю, — заявление от работника с просьбой освободить его от работы для прохождения диспансеризации. При этом дата освобождения согласовывается с работодателем. Не может быть ситуации, что работник просто оставил заявление работодателю и на следующий день не вышел на работу. Это может быть расценено как прогул.

Представляется, что перед получением от работника заявления в письменной форме работник и работодатель ведут переговоры о возможных датах освобождения от работы.

Следующим шагом работодателю рекомендуется проверить право работника на освобождение от работы для прохождения диспансеризации. В этом вопросе есть подвох. С одной стороны, в Трудовом кодексе РФ определено право на освобождение от работы с сохранением среднего заработка и места работы один раз в три года, если работник не предпенсионер и не пенсионер. С другой стороны, нет нормативного правового акта, который бы мог однозначно ответить на вопрос: работник может пройти диспансеризацию только при достижении 21, 24, 27, 30 и так далее лет? Может ли работник пройти диспансеризацию, если ему сейчас, например, 31 год, но ранее он никогда не проходил диспансеризацию?

До 5 мая 2019 года действовал приказ Минздрава России от 26.10.2017 № 869н, в приложении № 2 которого ранее были закреплены года, когда проводится диспансеризация. См.:

Приказ Минздрава России от 26.10.2017 № 869н «Об утверждении порядка проведения диспансеризации определенных групп взрослого населения»

Где найти:

Где найти:

ИБ Российское законодательство (Версия Проф)

Данное приложение применялось с комментарием о том, что годом прохождения диспансеризации считается календарный год, в котором гражданин достигает соответствующего возраста.

С 6 мая 2019 года действует новый порядок проведения диспансеризации определенных групп взрослого населения, в котором отсутствует таблица с возрастом прохождения диспансеризации. См.:

Приказ Минздрава России от 13.03.2019 № 124н

Где найти:

Где найти:

ИБ Российское законодательство (Версия Проф)

Но при этом отмечается, что диспансеризация проводится один раз в три года в возрасте от 18 до 39 лет включительно и ежегодно в возрасте 40 лет и старше, а также в отношении отдельных категорий граждан. И также сохранена норма о прохождении диспансеризации в календарном году, в котором гражданин достигает соответствующего возраста. Основываясь на правовом анализе данной нормы, можно прийти к выводу, что если работнику исполняется 30 лет в текущем году, например в ноябре, а на диспансеризацию он пошел в июле, то это допустимо. А в 31 год его, скорее всего, не допустят до диспансеризации. Есть и другой подход среди экспертов: работник имеет право на диспансеризацию в любом возрасте после 21 года, если он ни разу не использовал данное право ранее. Получается, что итоговое решение будет за медицинским учреждением, в которое работник обратится с волеизъявлением пройти диспансеризацию. Сложность данного вопроса для работодателя заключается в том, каким образом ему узнать, что работник действительно проходил диспансеризацию. Ведь в Трудовом кодексе РФ говорится только про заявление от работника и ничего не сказано про документ, подтвер-ждающий прохождение диспансеризации.

В обзоре актуальных вопросов от работников и работодателей за апрель 2019 года Роструд (размещен на официальном сайте Роструда) отмечает, что Трудовой кодекс РФ не обязывает работника подтверждать факт использования дня для диспансеризации. Полагаем, что работодатель в данной ситуации может попросить принести указанную справку, но требовать ее не вправе.

Кроме того, у работника могут возникнуть некоторые сложности с получением такой справки в медицинском учреждении, так как законодательством не предусмотрена обязанность медицинского учреждения выдавать такую справку автоматически сразу после проведения диспансеризации. В соответствии со ст. 22 Федерального закона от 21.11.2011 № 323-ФЗ «Об основах охраны здоровья граждан в Российской Федерации» каждый имеет право получить в доступной для него форме имеющуюся в медицинской организации информацию о состоянии своего здоровья, в том числе сведения о результатах медицинского обследования. При этом пациент имеет право по запросу получать отражающие его состояние здоровья медицинские документы (их копии) и выписки из них, в том числе в форме электронных документов. Соответственно, такая справка о прохождении диспансеризации может выдаваться только по запросу самого работника или его законного представителя.

Работодатель может фиксировать у себя информацию о датах предоставления работникам дней освобождения от работы для диспансеризации, чтобы держать на контроле периодичность использования таких дней. Это особенно актуально для ситуаций, когда работники не приносят справки, подтверждающие прохождение диспансеризации. Чтобы работодателю отследить факт прохождения работником диспансеризации и ее периодичность на практике, можно порекомендовать или завести журнал (книгу) учета дней освобождения от работы в связи с прохождением диспансеризации в электронном или бумажном виде (составляется в произвольной форме), или, например, для указанных целей использовать раздел X «Дополнительные сведения» личной карточки работника, в котором фиксировать даты прохождения диспансеризации работниками. Это позволит работодателю держать на контроле периодичность освобождения работника от работы для диспансеризации.

Вопрос: обязаны ли пенсионеры и лица предпенсионного возраста использовать два дня на диспансеризацию подряд или могут в разные даты?

Ответ: в Трудовом кодексе РФ не определена обязанность этих работников использовать такие дни следующими друг за другом подряд, в связи с чем они могут предоставляться как подряд, так и в другое время года.

После того как работодатель получил заявление от работника с просьбой освободить его от работы для прохождения диспансеризации, рекомендуется подготовить распорядительный акт, например приказ. Отметим, что он не является обязательным документом, так как основанием для табелирования времени отсутствия работника на работе и сохранения за ним среднего заработка за этот день может являть-ся согласованное работодателем заявление. Если работодатель посчитает, что заявления недостаточно, можно подготовить приказ.

О чем будет приказ? Во-первых, название приказа должно быть об освобождении работника от работы для прохождения диспансеризации. Рекомендуем использовать именно те термины и понятия, которые содержатся в ст. 185.1 ТК РФ. В недостоверных источниках информации сейчас можно встретить как примеры образцы приказов о направлении работников на диспансеризацию, что является некорректным понятием. Работодатель не может работника направить на диспансеризацию. Напомним, что это право работника, которое он реализует исключительно в заявительном порядке.

При оформлении текста приказа в нем традиционно выделяются констатирующая и распорядительная часть. В констатирующей части возможно сослаться на заявление как основание для освобождения работника от работы и (или) на ст. 185.1 ТК РФ. В распорядительной части первым пунктом укажите: кто и когда освобождается от работы для прохождения диспансеризации. А вот вторым пунктом возможно дать распоряжение провести учет этого времени отсутствия работника на работе путем отражения в табеле учета рабочего времени какого-то кода.

И вот он, один из главных вопросов, из-за которого до сих пор многие работодатели формально так и не готовы оформлять работникам такие дни освобождения от работы, — запол-нение табеля учета рабочего времени.

Обратите внимание, унифицированные формы табеля учета рабочего времени по форме Т-12 и форме Т-13 не содержат кода для отражения нахождения работника на диспансеризации. Соответственно, работодателю самостоятельно необходимо внести соответствующие изменения в используемую форму табеля. Есть работодатели, которые для этих целей издают приказ о внесении изменений в форму табеля учета рабочего времени. Однако стоит отметить, что если ваша организация использовала именно унифицированные формы, после внесения в них изменений и дополнения табеля кодом для диспансеризации эта форма перестает быть унифицированной, утвержденной Госкомстатом России. Для таких ситуаций целесообразно подготовить приказ об утверждении новой формы табеля учета рабочего времени, в которой для целей отражения в табеле дней освобождения от работы в связи с диспансеризацией нужно предусмотреть код, например буквенный («Д» или «ДИ») или любой другой. Именно проставление данного кода в табеле должно указывать бухгалтеру, что этот день подлежит оплате по среднему заработку. Если вы ведете табель в автоматизированном виде и используете какие-либо программы, для этого придется или договариваться с разработчиками данной программы о внесении в нее изменений, или именно этот код и средний заработок за этот день оформлять вручную. Главное, что нужно понять: пока работодатели не внесут изменения в табель, они не смогут полноценно предоставлять работникам такой день освобождения от работы.

Изменение табеля или утверждение новой формы табеля, позволяющие отражать нахождение работника на диспансеризации и сохранять за работником средний заработок, — одно из самых важных действий работодателя, требующее однократного дополнительного усилия. После этого, когда работник внезапно приходит с заявлением, не будет возникать вопросов, отпустить ли его на диспансеризацию.

Итак, следующим пунктом в приказе решается вопрос о табелировании дня освобождения от работы и сохранении за работником за этот день или дни среднего заработка.

Следующие пункты могут быть о необходимости начисления за этот день среднего заработка и ознакомлении работника с приказом. Ниже приведем возможный пример такого приказа:

Общество с ограниченной ответственностью «Альянс» (ООО «Альянс»)

ПРИКАЗ

17.07.2019

№ 3-ДИ/2019

Г. Москва

Об освобождении работника от работы в связи с прохождением диспансеризации

В соответствии с частью первой ст. 185.1 Трудового кодекса РФ и на основании письменного заявления менеджера по работе с клиентами Леськовой Марии Сергеевны

ПРИКАЗЫВАЮ:

- Освободить от работы менеджера по работе с клиентами Леськову Марию Сергеевну 22.07.2019 для прохождения диспансеризации.

- Табельщику Рудаковой С.П. 22.07.2019 по Леськовой М.С. проставить в табеле буквенный код «ДИ».

- Главному бухгалтеру Чесновой Е.М. оплатить указанный день освобождения от работы Леськовой М.С. по среднему заработку.

- Начальнику отдела кадрового учета Мишиной Т.П. ознакомить Леськову М.С. в срок до 21.07.2019.

- Контроль за исполнением настоящего приказа возложить на начальника отдела кадрового учета Мишину Т.П.

Генеральный директор

Егоров___________________С.С. Егоров

С приказом ознакомлены:

Начальник отдела кадрового учета Мишина__________________Т.П. Мишина

17.07.2019

Табельщик

Рудакова__________________С.П. Рудакова

17.07.2019

Главный бухгалтер

Чеснова___________________Е.М. Чеснова 17.07.2019

Менеджер по работе с клиентами

Леськова__________________М.С. Леськова 18.07.2019

После оформления приказа и ознакомления с ним работника табельщик в день отсутствия работника проставляет соответствующий код, например «ДИ», и в дальнейшем на основании этой информации бухгалтерия будет исчислять за этот день средний заработок.

Вопрос: как предоставить сотруднику, работающему в ночную смену, день для диспансеризации, если его смена начинается в 20.00 и заканчивается в 8.00? Работник просит предоставить день, когда его смена начинается в 20.00.

Ответ: Роструд в том же обзоре актуальных вопросов за апрель 2019 года ответил, что законодательством не урегулировано, как отпускать к врачу сотрудников с разными режимами работы. Поэтому соответствующие правила лучше установить в локальном нормативном акте. Полагаем, что этот вопрос необходимо регулировать по соглашению сторон. Нужно ли выходить работнику в оставшуюся часть его смены, которая начнется в 00.00 часов следующего дня, — решают работник и работодатель в индивидуальном порядке.

Вопрос: как следует предоставить два дня для прохождения диспансеризации работникам предпенсионного возраста — подряд или с перерывом?

Ответ: дни освобождения от работы работников пенсионного и предпенсионного возраста для прохождения диспансеризации могут быть предоставлены по согласованию между работником и работодателем как подряд, так и с перерывом между ними.

Вопрос: работник прошел диспансеризацию в период своего ежегодного оплачиваемого отпуска или в свой выходной день. Обязан ли работодатель предоставить ему впоследствии день отдыха?

Ответ: такие вопросы сейчас часто возникают из-за путаницы в видах времени отдыха. День освобождения от работы в связи с прохождением диспансеризации никакого отношения к отпуску не имеет. Также путаница возникает из-за статьи по гарантиям в связи со сдачей крови, но такие дни предоставляются совершенно в другом порядке и на другом основании. Поэтому, если работник прошел диспансеризацию в свой выходной день или в период отпуска, работодатель не должен предоставлять ему другой день отдыха. На это также указывает норма части 3 ст. 185.1 ТК РФ, в соответствии с которой день (дни) освобождения от работы согласовывается (согласовываются) с работодателем.

В рамках тематического сюжета мы рассмотрели только вопросы внесения изменений в Уголовный кодекс РФ по лицам предпенси-онного возраста и порядок предоставления дней освобождения от работы в связи с прохождением работником диспансеризации. Более подробно с изменениями в пенсионном законодательстве с 2019 года можно ознакомиться в Информации ПФР. См.:

Информация ПФР «Что нужно знать об изменениях в пенсионной системе»

Где найти:

Где найти:

ИБ Российское законодательство (Версия Проф)

Как найти на сайте elcode.ru:

Как найти на сайте elcode.ru: Как найти на сайте elcode.ru:

Как найти на сайте elcode.ru:

Где найти:

Где найти:

КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС:

КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС: