Согласно ст. 411 НК РФ плательщиками торгового сбора являются организации и ИП, которые осуществляют торговую деятельность на территории муниципального образования или города федерального значения с использованием движимого и недвижимого имущества. Не платят торговый сбор индивидуальные предприниматели, применяющие патентный режим налогообложения, а также налогоплательщики, которые применяют ЕСХН (п. 2 ст. 411 НК РФ). Исходя из этого, именно эти лица в качестве плательщика торгового сбора не подлежат постановке на учет в налоговом органе. Все остальные плательщики сбора, в том числе те, которые имеют «льготы» на основании ст. 3 Закона г. Москвы от 17.12.2014 № 62 «О торговом сборе», представляют уведомление на общих основаниях.

<Письмо> ФНС России от 03.08.2015 № ГД-4-3/13514@ «О направлении письма Минфина России от 17.07.2015 № 03-11-09/41264»

ГДЕ НАЙТИ:

ИБ Российское законодательство

(Версия Проф)

Объект обложения торговым сбором – это факт использования хотя бы один раз в квартал названного выше имущества в деятельности, в отношении которой установлен торговый сбор. Причем сбор уплачивается независимо от поступления выручки, наличия или отсутствия прибыли, а также сезонного характера деятельности организации.

Согласно п. 1 ст. 413 НК РФ торговый сбор устанавливается в отношении определенных видов торговли.

Как следует из пп. 2 и 3 ст. 413 НК РФ, торговый сбор устанавливается в отношении следующих видов торговой деятельности:

- торговля через объекты стационарной торговой сети, не имеющие торговых залов (за исключением автозаправочных станций);

- торговля через объекты нестационарной торговой сети;

- торговля через объекты стационарной торговой сети, имеющие торговые залы;

- торговля, осуществляемая путем отпуска товаров со склада;

- деятельность по организации розничных рынков.

Даже если организация, расположенная в г. Москве, при создании указала основной вид деятельности – оптовая торговля (например, оптовая торговля безалкогольными напитками ОКВЭД 51.34.1), но реализация у организации отсутствует (то есть организация не ведет указанную торговую деятельность), объект обложения торговым сбором у нее отсутствует.

Итак, мы выяснили, что для уплаты торгового сбора необходимо ведение определенной торговой деятельности. Разберемся, какая именно торговая деятельность приведет к уплате торгового сбора.

В налоговой системе РФ торговый сбор отнесен к разряду местных сборов. Следовательно, по общим правилам, вводится он не только Налоговым кодексом, но и нормативными правовыми актами представительных органов муниципальных образований и городов федерального значения. На территории г. Москвы такой нормативный акт – это Закон г. Москвы от 17.12.2014 № 62, и действует он с 1 июля 2015 года.

Закон г. Москвы от 17.12.2014 № 62 «О торговом сборе»

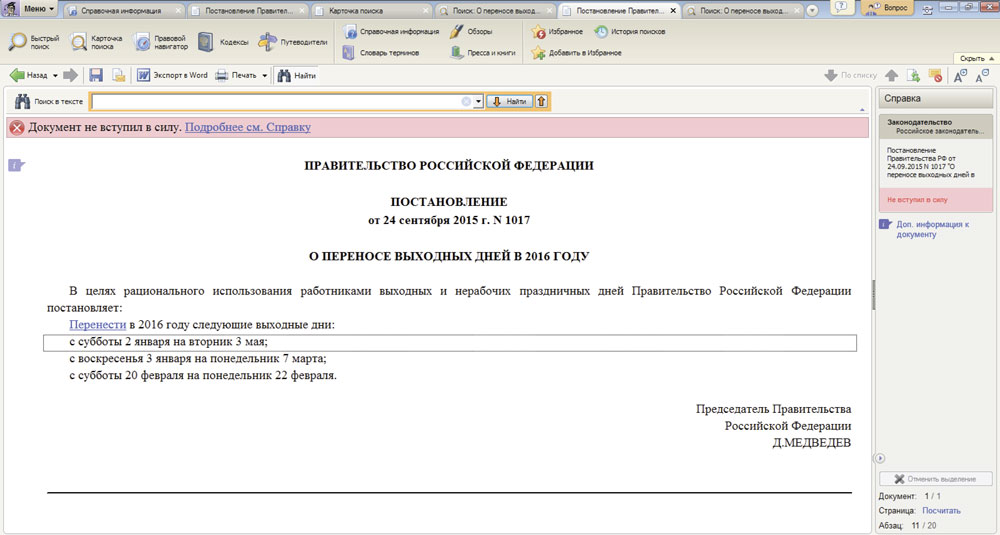

ГДЕ НАЙТИ:

ИБ Москва Проф

Согласно п. 4 ст. 12 НК РФ, а также положениям пп. 2 и 3 ст. 410 НК РФ, устанавливая сбор, представительные (законодательные) органы муниципальных образований и городов федерального значения определяют ставку торгового сбора в пределах, предусмотренных НК РФ, и льготы, основания и порядок их применения. Таким образом, плательщики торгового сбора, объекты обложения, виды деятельности, в отношении которых устанавливается этот сбор, определены на федеральном законодательном уровне и местными нормативными актами не могут быть изменены.

Для рассмотрения вопросов по уплате торгового сбора на территории г. Москвы создана Межведомственная комиссия при Департаменте экономической политики и развития г. Москвы, куда вошли представители Правительства Москвы, УФНС России по г. Москве и Росреестра. Ответы на многие вопросы, которые задавали организации и ИП в связи с постановкой на учет как плательщиков торгового сбора, озвучены в письме Департамента экономической политики и развития г. Москвы от 26.06.2015 № ДПР-20-2/1-161/15.

<Письмо> Департамента экономической политики и развития г. Москвы от 26.06.2015 № ДПР-20-2/1-161/15 <О разъяснении вопросов, касающихся торгового сбора в г. Москве>

ГДЕ НАЙТИ:

ИБ Москва Проф

К сожалению, в самом письме Департамента сказано, что приведенные ответы не являются официальными разъяснениями, и если на практике у налоговиков будет иное мнение в отношении уплаты торгового сбора, то претензий не избежать.

- ВОПРОС:

У нас есть торговые площади, которые мы сдаем в аренду. Кто должен платить торговый сбор – мы или наш арендатор, который фактически торгует в зале? И если мы будем арендовать магазин у Департамента имущества г. Москвы, будем ли мы плательщиком торгового сбора?

Ответ следует из п. 1 ст. 412 НК РФ: объектом сбора признается использование объекта движимого или недвижимого имущества, то есть торговый сбор платит тот, кто торгует, независимо от прав собственности на помещение. Главное – сам факт осуществления торговли через торговый объект хотя бы раз в квартал (п. 1 ст. 412 НК РФ).

Поэтому плательщиком торгового сбора будет являться арендатор. Для обоснования расчета торгового сбора в договоре аренды помещения должна быть точно выделена часть арендованной торговой площади с выделенными границам. Однако если арендовать место на розничном рынке, то платить сбор арендатор не будет. Плательщиками сбора в этом случае будут управляющие рынком организации. Согласно подп. 3 п. 1 ст. 3 Закона № 62 торговый сбор не уплачивают организации и ИП, которые торгуют через арендуемые объекты стационарной и нестационарной торговой сети, расположенные на территории розничных рынков. Однако не платят они торговый сбор не из-за отсутствия объекта для уплаты торгового сбора или как «неплательщики», а как льготники по Закону № 62. И как говорилось ранее, им тоже надо подать в ИФНС по местонахождению этого рынка уведомление о постановке на учет в качестве плательщика торгового сбора. Вместе с уведомлением также представляются документы, подтверждающие право на эту льготу. Такими документами являются, например, договор о предоставлении торгового места на рынке и карточка продавца.

<Письмо> Департамента финансов г. Москвы от 20.04.2015 № 90-01-01-07-53/15 «О торговом сборе»

ГДЕ НАЙТИ:

ИБ Москва Проф

Обратите внимание, что при изменении площади торгового объекта в течении квартала (расчетного периода) сбор будет рассчитываться исходя из максимальной величины. Если изменилась площадь арендованного торгового зала, плательщик торгового сбора должен в течение пяти рабочих дней со дня изменения такой характеристики подать уведомление плательщика торгового сбора в налоговые органы. Если же торговля прекращена вовсе, то сбор за соответствующий квартал платить не надо. Однако до начала квартала, в котором торговая деятельность не будет вестись, необходимо уведомить инспекцию о прекращении торговли. На дату, которую организация отразит в уведомлении, инспекция снимет ее с учета. Важно помнить, что для уплаты торгового сбора не имеет значения количество дней в квартале, в течение которых велась торговая деятельность. Даже если торговали один день, расчет сбора будет как за полный квартал, – возможности его уменьшить, к сожалению, нет.

Следующий блок вопросов связан с оптовиками, торгующими со склада в Москве.

Итак, плательщиками торгового сбора в г. Москве, как мы знаем, являются организации и ИП, которые осуществляют торговую деятельность на территории г. Москвы. Согласно п. 1 ст. 413 НК РФ торговый сбор устанавливается в отношении определенных видов торговли. В их числе – торговля, осуществляемая путем отпуска товаров со склада.

Таким образом, из Налогового кодекса следует, что в отношении торговли, осуществляемой путем отпуска товаров со склада, предусмотрена уплата торгового сбора (п. 2 ст. 413 НК РФ). Под торговлей в целях применения гл. 33 НК РФ следует понимать вид предпринимательской деятельности, связанный с розничной, мелкооптовой и оптовой куплейпродажей товаров, осуществляемый через объекты стационарной торговой сети, нестационарной торговой сети, а также черезтоварные склады (подп. 2 п. 4 ст. 413 НК РФ). Ставка торгового сбора согласно п. 1 ст. 415 НК РФ устанавливается в рублях за квартал в расчете на объект осуществления торговли либо на площадь этого объекта. Согласно п. 3 ст. 415 НК РФ ставка торгового сбора, установленного по торговле через объекты стационарной торговой сети с площадью торгового зала более 50 квадратных метров по каждому объекту организации торговли, а также по торговле, осуществляемой путем отпуска товаров со склада, устанавливается в расчете на один квадратный метр площади торгового зала. Значит, в отношении торговли со склада ставка сбора должна также определяться из расчета площади? Но какого помещения? Возможно, помещения склада? Однако прямо об этом в НК РФ не сказано.

Обратимся к Закону г. Москвы. В ст. 2 Закона приведены сведения о видах торговли, в отношении которых установлены торговый сбор и определены его ставки. Однако вид торговли как торговля, осуществляемая путем отпуска товаров со склада, в Законе отсутствует, а, соответственно, и ставка сбора для данной деятельности не предусмотрена. На основании именно Закона г. Москвы чиновники из Департамента финансов г. Москвы сделали выводы: ставка в отношении отпуска товаров со склада Законом г. Москвы от 17.12.2014 № 62 «О торговом сборе» не установлена. Учитывая это, организации, осуществляющие торговую деятельность путем отпуска товаров со склада, не являются плательщиками торгового сбора. Причем неважно, свой склад используется для торговли или арендованный.

Письмо Департамента финансов г. Москвы от 10.07.2015 № 90-01-01-07-123/15 «О торговом сборе»

ГДЕ НАЙТИ:

ИБ Москва Проф

Следовательно, направлять в налоговый орган уведомление о постановке на учет в качестве плательщика торгового сбора в порядке ст. 416 НК РФ также не надо.

Однако любая ли торговля путем отпуска товара склада будет «освобождена» от уплаты торгового сбора? Еще до введения торгового сбора, отвечая на вопрос о правомерности применения ЕНВД в отношении розничной торговли товарами на складе, специалисты Минфина отмечали, что предпринимательская деятельность, связанная с реализацией товаров на складе по договорам розничной купли-продажи, может быть отнесена к розничной торговле, осуществляемой через объекты стационарной торговой сети, не имеющие торговых залов.

Письмо Минфина России от 14.03.2014 № 03-11-11/11224

ГДЕ НАЙТИ:

ИБ Вопросы-ответы (Финансист)

А этот вид торговли уже поименован в Законе г. Москвы «О торговом сборе», и ставка сбора определена. Стоит уточнить, что торговлей через объекты стационарной торговой сети, не имеющие торговых залов, может быть признана торговля со склада только в случае заключения договора и получения оплаты по договору в помещении склада с использованием оборудованного торгового места (кстати, с этим согласны и представители Минфина России).

Письмо Минфина России от 29.05.2015 № 03-11-11/31226

ГДЕ НАЙТИ:

ИБ Вопросы-ответы (Финансист)

Допускаем, что данная логика может быть взята контролирующими органами на вооружение при определении плательщиков торгового сбора и в отношении оптовой торговли со складов. Какие же аргументы привести в пользу организаций? Чем же отличается торговля путем отпуска товаров со склада от торговли через объекты стационарной торговой сети?

Складом, как правило, является здание (строение, сооружение) или его часть, используемые для хранения товарно-материальных ценностей. Для того чтобы признать склад объектом стационарной торговой сети или торговым объектом, его площадь должна согласно ст. 2 Закона о торговой деятельности включать в себя помещение, предназначенное для выкладки, демонстрации товаров, обслуживания покупателей и проведения денежных расчетов с покупателями при продаже товаров, прохода покупателей.

Федеральный закон от 28.12.2009 № 381-ФЗ «Об основах государственного регулирования торговой деятельности в Российской Федерации»

ГДЕ НАЙТИ:

ИБ Российское законодательство

(Версия Проф)

Если склад не соответствует указанным требованиям, он не может быть признан объектом стационарной торговой сети в целях гл. 33 Кодекса.

Письмо Минфина России от 15.07.2015 № 03-11-10/40730

ГДЕ НАЙТИ:

ИБ Вопросы-ответы (Финансист)

Поэтому если ваш склад предназначен исключительно для отгрузки товаров покупателям и не может быть определен как объект стационарной торговой сети, то торговля со склада не признается в этом случае торговлей через объекты стационарной торговой сети, не имеющие торговых залов.

Кстати, использование офиса для осуществления торговли со склада также не подлежит обложению торговым сбором только в случае отсутствия у этого офиса признаков торгового объекта, перечисленных выше (письмо Департамента финансов г. Москвы от 10.07.2015 № 90-01-01-07-123/15 «О торговом сборе»). Если, например, в Москве у организации несколько офисов, где размещаются образцы продукции, посетители приходят в офис, выбирают нужную им комплектацию, заключают договоры и оплачивают на месте или безналом, то торговый сбор такой организации нужно будет уплачивать с площади офисов, в которых выставляется товар. Такие же выводы можно сделать, если готовые изделия заказчикам доставляет и устанавливает сам производитель, а организация – лишь посредник между заказчиком и производителем и работает только за вознаграждение.

Следующая группа торгующих – это те, кто связаны с интернет-торговлей.

- ВОПРОС:

Надо ли платить торговый сбор, если заказы принимаются через Интернет, а сам товар покупатели забирают со склада самостоятельно? И является ли плательщиком торгового сбора интернет-магазин, доставляющий товар курьерской службой?

Согласно общим правилам, установленным ст. 413 НК РФ (подп. 4 п. 2), торговля товаром со склада облагается торговым сбором.

В НК РФ и Законе о торговой деятельности понятие «интернет-торговля» не установлено. Как правило, имеется в виду осуществление торговой деятельности с использованием доставки курьером или почтой товаров, выбранных и заказанных с использованием Интернета или по телефону. При этом доставка товаров может осуществляться как из объекта торговой сети, так и со склада.

Если при осуществлении торговли с использованием доставки товаров невозможно определить площадь торгового объекта, из которого осуществляется доставка товаров, – помещения, предназначенного для выкладки, демонстрации товаров, обслуживания покупателей и проведения денежных расчетов с покупателями при продаже товаров, прохода покупателей, то такой вид деятельности не является торговой деятельностью в виде торговли через объекты торговой сети.

Таким образом, торговля с использованием доставки товаров, заказанных через Интернет или по телефону, в целях гл. 33 Кодекса признается торговлей, осуществляемой путем отпуска товаров со склада.

Письмо Минфина России от 15.07.2015 № 03-11-10/40730

ГДЕ НАЙТИ:

ИБ Вопросы-ответы (Финансист)

Однако для того чтобы считать налог или сбор установленным, необходимо, чтобы были установлены все его элементы, в том числе и ставка сбора. В Законе г. Москвы № 62 ставки для торговли со склада нет, значит, торговый сбор при реализации торговли со склада не платится. В письме Департамента финансов г. Москвы можно увидеть аналогичные выводы: «Ставка в отношении вида деятельности 'торговля, осуществляемая путем отпуска товаров со склада' данной статьей не установлена. Таким образом, указанный вид деятельности на территории города Москвы торговым сбором не облагается». Причем не имеет значения, как забирает товар покупатель: самовывозом или его привозит курьер. Однако если склад или офис используется непосредственно для торговли, то платить торговый сбор, скорее всего, придется.

Письмо Департамента финансов г. Москвы от 20.04.2015 № 90-01-01-07-53/15

ГДЕ НАЙТИ:

ИБ Москва Проф

Следующая ситуация касается продажи товаров через выставочные залы и так называемые шоу-румы. Покупатель знакомится с товарами-образцами в выставочном зале, выбирает товар по каталогу и приобретает его. В этом случае торговой сбор платить придется. И Минфин России, и суды однозначно считают, что выставочные залы относятся к объектам стационарной торговой сети.

Письмо Минфина России от 11.02.2013 № 03-11-06/3/3381

ГДЕ НАЙТИ:

ИБ Вопросы-ответы (Финансист)

Следовательно, если договор купли-продажи заключается непосредственно в шоу-рум, то торговый сбор платить придется. Если же договор заключается в офисе, то, как говорилось ранее, уплаты сбора избежать удастся.

И наконец, есть ли в г. Москве льготники по уплате сбора? Кто НЕ платит торговый сбор?

Незадолго до вступления в силу Закона № 62 в него внесли изменения. Полный список льготников по торговому сбору можно найти в ст. 3 Закона. В него, например, попали организации и ИП, которые торгуют через объекты стационарной торговой сети, не имеющие торговых залов, через объекты нестационарной торговой сети, объекты стационарной торговой сети с залом площадью менее 100 квадратных метров, при условии, что основной вид их деятельности, указанный при государственной регистрации, относится к предоставлению услуг парикмахерскими и салонами красоты, услуг стирки, химчистки и окрашивания текстильных и меховых изделий, и при этом площадь для продажи сопутствующих товаров у них занимает менее 10% от зала обслуживания. Также торговый сбор не платят кинотеатры, театры, которые торгуют в своих помещениях товарами. Однако для них тоже есть условия: выручка от продажи этих товаров должна быть ниже, чем выручка от продажи билетов. Арендаторам же площадей кинотеатров или театров торговый сбор платить придется, ведь их основная деятельность не связана с кинообслуживанием или дачей театральных представлений.

Итак, ваша торговая деятельность приводит к уплате торгового сбора. Что дальше? Дальше надо встать на учет в налоговую инспекцию.

Учет плательщиков сбора определен ст. 416 НК РФ. Согласно п. 1 ст. 416 НК РФ постановка на учет, снятие с учета организации или индивидуального предпринимателя в качестве плательщика сбора в налоговом органе осуществляются на основании соответствующего уведомления плательщика сбора, представляемого им в налоговый орган.

Уведомление должно быть представлено не позднее пяти дней с даты возникновения объекта обложения сбором (п. 2 ст. 416 НК РФ). Иными словами, начав торговую деятельность, организация должна в течение пяти дней подать уведомление. Уведомление подается по месту ведения торговой деятельности. Форма уведомления о постановке на учет утверждена приказом ФНС России от 22.06.2015 № ММВ-7-14/249@ «Об утверждении форм и форматов уведомлений о постановке на учет, снятии с учета организации или индивидуального предпринимателя в качестве плательщика торгового сбора в налоговом органе по объекту осуществления вида предпринимательской деятельности, в отношении которого установлен торговый сбор, а также порядка заполнения этих форм».

Приказ ФНС России от 22.06.2015 № ММ В-7-14/249@ «Об утверждении форм и форматов уведомлений о постановке на учет, снятии с учета организации или индивидуального предпринимателя в качестве плательщика торгового сбора в налоговом органе по объекту осуществления вида предпринимательской деятельности, в отношении которого установлен торговый сбор, а также порядка заполнения этих форм»

ГДЕ НАЙТИ:

ИБ Российское законодательство

(Версия Проф)

Если плательщиком торгового сбора соответствующее уведомление представлено несвоевременно, такой плательщик торгового сбора подлежит привлечению к ответственности, предусмотренной п. 1 ст. 126 НК РФ.

Письмо ФНС России от 26.06.2015 № ГД-4-3/11229@

ГДЕ НАЙТИ:

ИБ Российское законодательство

(Версия Проф)

Штраф по указанной статье составляет 200 рублей за каждый непредставленный документ. Оштрафуют и руководителя (главного бухгалтера), ведь за несвоевременное представление сведений, необходимых для налогового контроля, предусмотрена также и административная ответственность. Штраф составит 300–500 рублей (часть 1 ст. 15.6 КоАП РФ).

А вот предпринимателя инспекция может оштрафовать только по НК. Ведь ИП к административной ответственности за некоторые налоговые нарушения привлекаться не могут.

Если же организация или ИП так и не подадут уведомление, а будут вести торговую деятельность без постановки на учет, штраф составит более существенную сумму. Если у налоговиков будут доказательства ведения деятельности, а таким доказательством может являться акт о выявлении нового объекта обложения торговым сбором, который они получат от Департамента экономической политики и развития г. Москвы, то штраф составит 10% от доходов, полученных за период ведения торговой деятельности без представления уведомления, но не менее 40 000 рублей (п. 2 ст. 416, п. 2 ст. 116 НК РФ).

<Письмо> ФНС России от 18.08.2015 № СА-4-7/14504@ <О привлечении к ответственности плательщиков торгового сбора>

ГДЕ НАЙТИ:

ИБ Российское законодательство

(Версия Проф)

В случае если организация, не разобравшись в ситуации, ошибочно подала уведомление о постановке на учет в качестве плательщика торгового сбора, ей срочно нужно сняться с учета. Ведь после постановки на учет налоговики будут ожидать платежей. Избежать доначислений возможно. Для этого в налоговую инспекцию, куда подавалось уведомление о постановке на учет в качестве плательщика торгового сбора, необходимо направить письмо или заявление в свободной форме о снятии с учета и указать в нем причины подачи документа. Например, организация может сослаться на разъяснение, подтверждающее, что она не является плательщиком торгового сбора. К заявлению рекомендуется приложить копию ранее поданного уведомления. В этом случае инспекция обязана снять организацию с учета и обнулить все начисления.

ГДЕ НАЙТИ:

ИБ Российское законодательство

(Версия Проф)

<Письмо> ФНС России от 20.08.2015 № ГД-4-3/14721@ «Об ошибочном предоставлении уведомления о постановке на учет в качестве плательщика торгового сбора»

Следующий шаг – расчет сбора.

Расчетный период по торговому сбору – квартал, следовательно, все, кто подпадают под уплату торгового сбора, должны не позднее 25-го числа месяца, следующего за расчетным периодом, произвести расчеты с бюджетом (п. 2 ст. 417 НК РФ). Первая такая дата была 26 октября 2015 года. Величина торгового сбора будет зависеть от вида торгового объекта и его местонахождения в Москве. Для больших магазинов (более 50 квадратных метров) размер сбора зависит от количества квадратных метров: ставка установлена в расчете на один квадратный метр площади.

Рассчитать сумму сбора нетрудно. Согласно ст. 417 НК РФ сумма сбора определяется плательщиком самостоятельно для каждого объекта обложения сбором, начиная с периода обложения, в котором возник объект обложения сбором, как произведение ставки сбора в отношении соответствующего вида предпринимательской деятельности и фактического значения физической характеристики соответствующего объекта осуществления торговли.

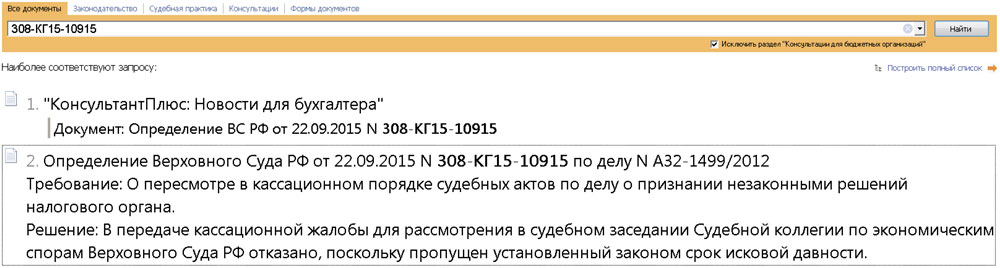

![]()

Физический показатель для г. Москвы установлен либо как объект осуществления торговли (тогда установленная ст. 2 Закона № 62 ставка для этого объекта умножается на количество объектов торговли), либо один квадратный метр площади торгового зала для объектов стационарной торговой сети с торговыми залами свыше 50 квадратных метров. В последнем случае ставку, установленную ст. 2 Закона № 62, нужно умножить на площадь торгового объекта.

Итак, сбор уплачен. Как теперь его зачесть? Можно ли уплаченный торговый сбор включить в расходы при исчислении налога на прибыль организации или при УСНО?

Исчисленный налог на прибыль можно уменьшить на уплаченный торговый сбор по следующим правилам (п. 10 ст. 286 НК РФ):

- Уменьшить на торговый сбор можно не всю сумму авансового платежа (налога на прибыль), исчисленного по итогам отчетного (налогового) периода, а только ту часть, которая поступает в региональный бюджет (то есть по ставке 18%), то есть в бюджет Москвы. Это логично: ведь сбор – местный. Так что 2% в федеральный бюджет уплачиваем платеж в полном объеме.

- Уменьшать авансовый платеж (налог) на сбор можно только в том случае, если и сбор, и авансовые платежи по налогу на прибыль уплачиваются в бюджет Москвы.

Если организация ведет торговлю через объект недвижимого имущества, тогда по его местонахождению у нее образуется обособленное подразделение. А это означает, что она уплачивает в бюджет Москвы авансовые платежи (или налог) исходя из доли прибыли, приходящейся на это обособленное подразделение по правилам ст. 288 НК РФ. В этом случае на торговый сбор она может уменьшить московский налог.

Если же организация состоит на учете в ИФНС в другом регионе, а ведет торговлю в Москве через объекты нестационарной торговой сети, по местонахождению которых не созданы обособленные подразделения, тогда налог на прибыль уплачивается в бюджет другого региона, а не Москвы. Соответственно, и уменьшить налог другого региона на торговый сбор она не сможет.

Более того, согласно п. 1 ст. 287, пп. 3, 4 ст. 289, п. 2 ст. 417 НК РФ авансовый платеж (налог) можно уменьшить только на те суммы сбора, которые перечислены до даты уплаты авансового платежа (налога) на прибыль. Это подтвердили и налоговики.

Письмо ФНС России от 12.08.2015 № ГД-4-3/14174@

ГДЕ НАЙТИ:

ИБ Российское законодательство

(Версия Проф)

А это означает, что авансовый платеж по налогу на прибыль за 9 месяцев 2015 года можно было уменьшить на сумму торгового сбора за III квартал, если он уплачен не позднее 28 октября 2015 года.

В итоге в бюджет Москвы нужно уплатить разницу между суммой авансового платежа (налога) по налогу на прибыль и суммой сбора. Если сумма авансового платежа за 9 месяцев 2015 года равна сумме уплаченного сбора за III квартал 2015 года, тогда в бюджет платеж равен нулю.

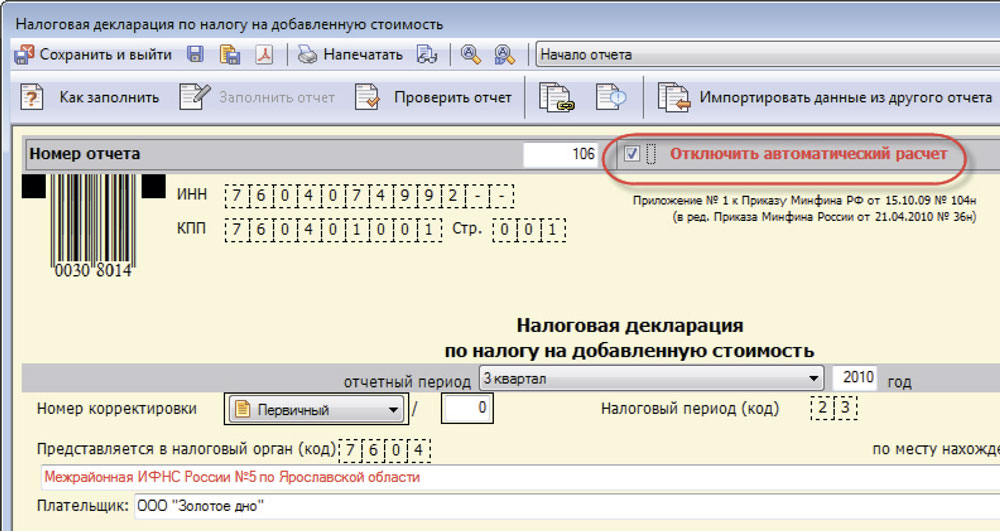

По разъяснениям налоговиков (письмо ФНС России от 12.08.2015 № ГД-4-3/14174@), торговый сбор при расчете налога на прибыль учитывается в пределах исчисленного авансового платежа (налога). Где же отразить торговый сбор в декларации (расчете) по налогу на прибыль? Ведь действующая форма декларации по налогу на прибыль не содержит специальных строк для учета торгового сбора.

В п. 2 упомянутого выше письма ФНС РФ сказано: «…Учитывая, что налоговая декларация не содержит специальных строк для учета торгового сбора при исчислении налога (авансовых платежей), рекомендуется для отражения указанного сбора использовать строки 240 и 260 Листа 02, строки 090 Приложений № 5 и № 6 к Листу 02. Порядок отражения в этих строках сумм торгового сбора аналогичен порядку их заполнения, предусмотренному в случае зачета сумм налога, выплаченных за пределами Российской Федерации, в уплату налога в Российской Федерации…»

Если организация или ИП применяют УСНО, то упрощенцы с объектом «доходы» на торговый сбор могут уменьшить авансовый платеж (налог) только если и сбор, и «упрощенный» налог уплачиваются в бюджет Москвы.

Письма Минфина России от 15.07.2015 № 03-11-09/40621; ФНС России от 12.08.2015 № ГД-4-3/14230

ГДЕ НАЙТИ:

ИБ Российское законодательство

(Версия Проф)

Например, если обособленное подразделение организации состоит как плательщик торгового сбора на учете в Москве, а головное подразделение – в ИФНС другого региона, то по аналогии с организацией на ОСНО она не сможет уменьшить «упрощенный» налог на сбор. Ведь в этом случае сбор и налог будут перечисляться в разные бюджеты.

Авансовый платеж (налог) при УСНО, исчисленный за отчетный (налоговый) период, можно уменьшить на сумму торгового сбора, уплаченного в течение этого отчетного (налогового) периода. Кассовый порядок учета на УСНО применяется и в отношении сбора. А вот ограничение 50% по уменьшению авансового платежа (налога), установленное в п. 3.1 ст. 346.21 НК РФ, в отношении торгового сбора не действует. По мнению чиновников из Минфина России, ограничение вычета сумм торгового сбора из сумм налога в рамках упрощенной системы налогообложения (если объект налогообложения – «доходы») в размере не более чем 50% от суммы налога, уплачиваемого в связи с применением упрощенной системы налогообложения, п. 8 ст. 346.21 Кодекса не установлено. Имеющееся ограничение в размере 50% от суммы налога применяется только для целей п. 3.1 указанной статьи Кодекса (письмо Минфина России от 15.07.2015 № 03-11-10/40730 (вопрос 9)). Аналогичные выводы сделаны и в письме ФНС РФ.

<Письмо> ФНС России от 14.08.2015 № ГД-4-3/14386@

ГДЕ НАЙТИ:

ИБ Российское законодательство

(Версия Проф)

Если организация применяет УСНО с объектом «доходы минус расходы», сумму уплаченного торгового сбора она должна учитывать в расходах на основании подп. 22 п. 1 ст. 346.16 НК РФ (как суммы сборов, уплаченные в соответствии с законодательством о налогах и сборах).

То есть сам налог (авансовый платеж) уменьшить на торговый сбор нельзя. См.:

Письма Минфина России от 23.07.2015 № 03-11-09/42494, от 27.03.2015 № 03-11-11/16902

ГДЕ НАЙТИ:

ИБ Российское законодательство

(Версия Проф)

В этом случае в расходы сбор нужно учесть на дату его перечисления в бюджет (подп. 3 п. 2 ст. 346.17 НК РФ).

Отметим, что торговый сбор можно полностью включить в расходы даже в том случае, если организация или ИП состоят на учете в другом регионе, например, в Московской области, а торговой деятельностью занимаются в Москве. Никаких дополнительных условий включения торгового сбора в расходы на УСНО гл. 26.2 не устанавливает. В связи с этим нет необходимости вести раздельный учет и определять прибыль именно от торговой деятельности. Торговый сбор можно даже учесть, если организация получит убыток.

Как видим, после того, как мы разобрались с главным вопросом – а надо ли платить торговый сбор, – остальное не кажется таким уж сложным. Остается надеяться, что в дальнейшем налоговая нагрузка на бизнес не вырастет и нам не придется разбираться с еще одним новшеством в налоговом законодательстве.

Где найти:

Где найти:

Примеры решения практических вопросов

Примеры решения практических вопросов

Примеры решения практических вопросов

Примеры решения практических вопросов

Примеры решения практических вопросов

Примеры решения практических вопросов